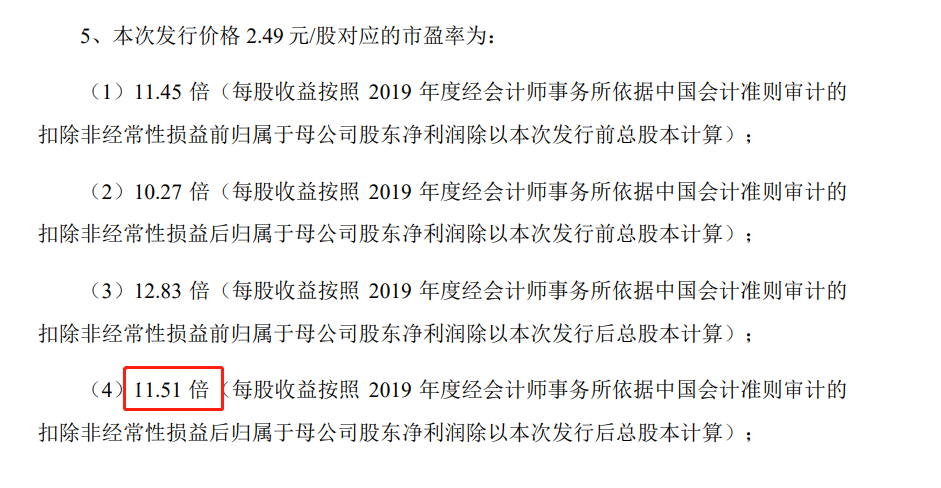

《每日经济新闻》记者注意到,上纬新材的发行市盈率仅有11.51倍,远低于主板新股23倍的发行市盈率上限。此外,该新股的上市时市值约为10.04亿元,险些成为科创板首只发行失败的新股。

每经记者|王海慜 每经编辑|何剑岭

图片来源:摄图网

近一年多以来,科创板新股通常能以高于23倍市盈率的价格发行,不过这一“惯例”正面临着来自市场的挑战。即将于明天(9月17日)启动打新的科创板新股上纬新材,最近就一连创下科创板新股最低发行市盈率、最低募资金额两项纪录。

《每日经济新闻》记者注意到,上纬新材的发行市盈率仅有11.51倍,远低于主板新股23倍的发行市盈率上限。此外,该新股的上市时市值约为10.04亿元,险些成为科创板首只发行失败的新股。

据披露,上纬新材背后的保荐机构、主承销商为申万宏源承销保荐。如果上纬新材此次发行真的失败,那么申万宏源承销保荐的几千万元承销保荐费可能也会“打水漂”。

今日,科创板新股上纬新材发布的几份发行公告引发了市场的热议。

图片来源:上纬新材公告

根据公司披露的发行情况显示,此次上纬新材的发行价为2.49元/股,对应的发行市盈率仅为11.51倍。

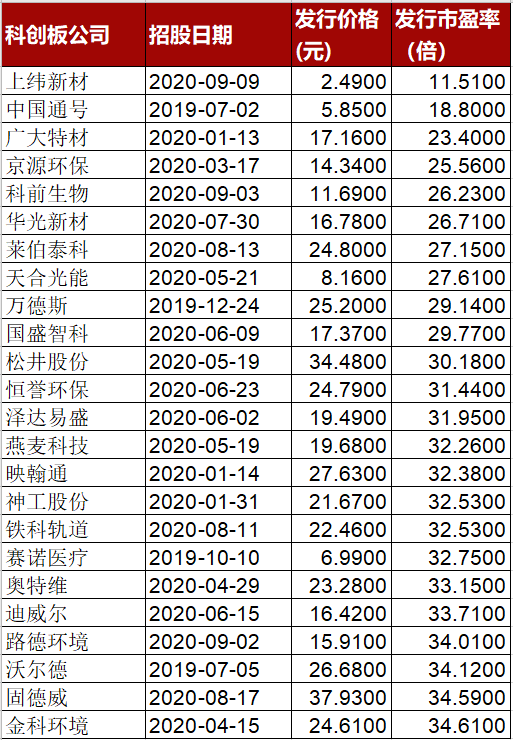

据Choice数据统计,上纬新材的这一发行市盈率创出了科创板开市以来的新低,此前的最低发行市盈率纪录一直由去年7月首批上市的中国通号保持(其发行市盈率为18.8倍)。

值得注意的是,上纬新材此次仅为11.51倍的发行市盈率,甚至还远低于主板新股23倍的发行市盈率上限。而截至2020年9月14日,中证指数有限公司发布的上纬新材所属行业最近一个月平均静态市盈率为28.96倍。

相比之下,在最近发行的科创板公司中仍然有多家发行市盈率超百倍。据Choice数据统计,今年8月以来招股的科创板新股中,圣湘生物、绿的谐波、福昕软件、奕瑞科技、思瑞浦等公司的发行市盈率超百倍。

科创板发行市盈率排名倒数的公司

数据来源:Choice数据

据Choice数据统计,自去年科创板开板以来,发行市盈率低于23倍的科创板公司到目前为止,也只有上纬新材和中国通号2家。

此外,上纬新材此次IPO实际募资金额只有1.08亿元,同样创出科创板历史上的最低纪录。而该实际募资额也仅仅只有公司2.16亿元预计募资额的一半。

据Choice数据统计,此前的最低实际募资纪录由今年7月上市的山大地纬保持,该公司的实际募资额为3.25亿元,亦明显高于上纬新材。

与此同时,仅有1亿元出头的实际募资额也导致上纬新材的募资净额只有0.7亿元,同样创下了科创板有史以来的新低。

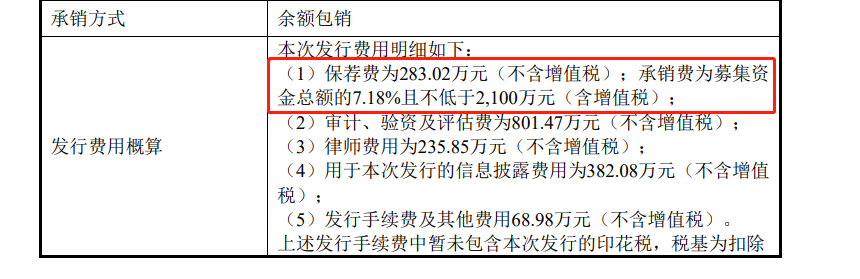

虽然上纬新材此次IPO的实际募资额仅有1亿元出头,但据公司披露,此次IPO公司的发行费用却高达3752.53万元。按照惯例,作为公司保荐机构、主承销商的申万宏源承销保荐将拿到发行费用中的大部分。

图片来源:上纬新材公告

据上纬新材披露的发行费用概算,由于承销费设置了高达2100万元的保底金额,所以此次“缩水”IPO的承销保荐费仍然超过了2000万元。

不过从上纬新材的发行结果来看,申万宏源承销保荐差点让快要到手的几千万承销保荐费“打了水漂”。

据披露,根据发行价计算,上纬新材的上市时市值约为10.04亿元,险些成为科创板首只发行失败的新股。

据招股书披露,上纬新材选择了科创板的第一套上市标准,即预计市值不低于人民币10亿元、最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元、最近一年净利润为正且营业收入不低于人民币1亿元。

根据《上海证券交易所科创板股票发行与承销实施办法》的规则规定,发行人预计发行后总市值不满足其在招股说明书中明确选择的市值与财务指标上市标准的,应当中止发行。所以上纬新材此次发行可谓刚刚踩到了“及格线”。

某头部券商保代向记者表示,如果此次上纬新材发行失败,那么作为保荐机构的申万宏源承销保荐可能将拿不到承销保荐费用。

北京某券商投行人士则表示,这要看协议签订的情况,有的还可以收几百万元的保荐费。

据Choice数据统计,截至目前,今年来申万宏源承销保荐仅完成了3个IPO项目(不包括上纬新材项目),且其中只有1个科创板项目,这份“成绩单”与业内领先的券商差距较大。

对于上纬新材此次IPO的“涉险过关”,华东某大型券商投行人士向记者:“这次算是个开始,以后市场上也可能还会出现这种情况。如果总是出现这种募不够的情况,以后这家券商估计就比较难拿到单子了。”

而在采访中,记者发现,未来的IPO市场承销商的承销能力更为重要,成为一些投行人士的共识。

上述北京某券商投行人士向记者指出,虽然目前对券商承销能力的考验在IPO市场还不够明显,但投行生态的这种变化已经在再融资市场发生,现在不少再融资项目出现了发行难的现象,这就很考验券商的承销能力了。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。