每经记者|李娜 每经编辑|吴永久

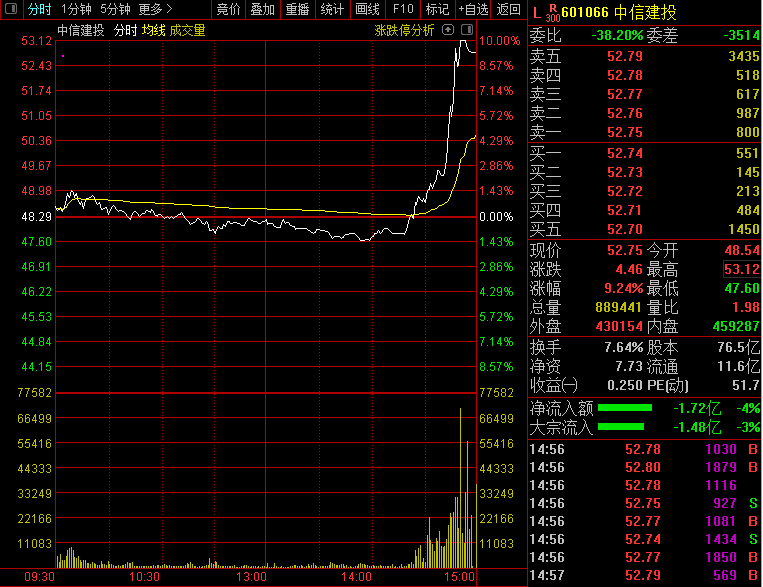

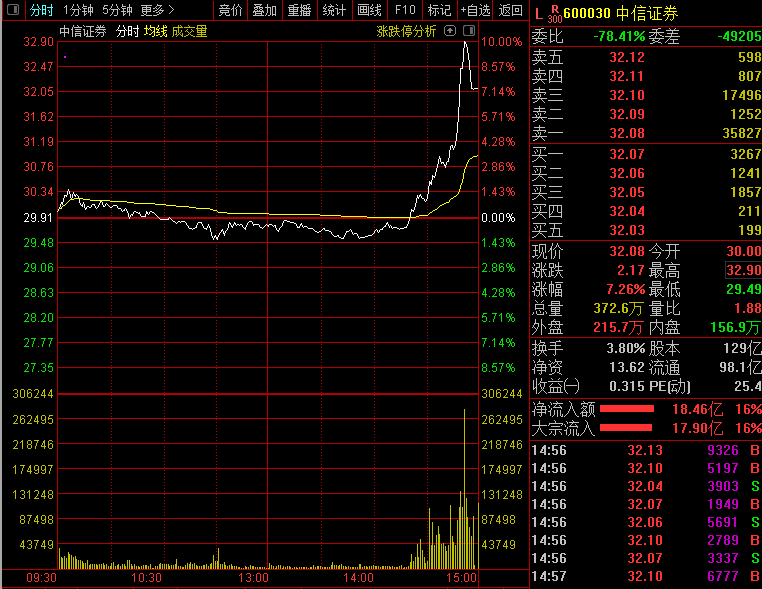

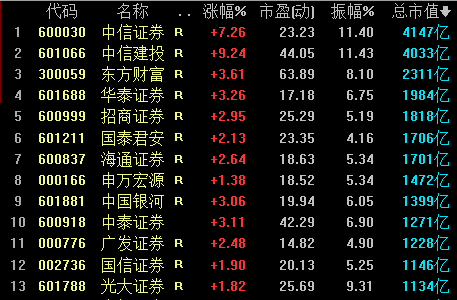

8月6日,A股尾盘飙升,而券商股成为本次飙升的动力。与此同时,坊间再次传出中信证券和中信建投合并的传言。而在打造航母级券商的政策的影响下,合并似乎又成为了券商股集体暴涨的推动力。截至收盘,中信建投再度逼近涨停,中信证券涨幅超过7%。

中信证券和中信建投合并的传闻,距离4月中旬的首次亮相,在短短的3个月时间内,已是第三次传出。

尽管上述两家接连否认,但市场的想象空间又再次被激发。

据一季报显示,中信证券股东户数为61.15万,中信建投股东户数为12.57万,两家合计73万。

7月28日,中信证券发布2020年第一次临时股东大会取消议案并增加临时提案及延期召开的公告。同日,中信建投发布了新修订的公司章程,其中多项内容与中信证券拟新增内容高度相似。

(图片来源:同花顺)

最近一次备受关注的并购则是于2019年中信证券收购广州证券。

2019年初,中信证券重启逆周期收购,启动收购预案,2020年1月收购完成。本次广州证券标的收购价对应PB仅1.10X。而这次收购也被认为是头部券商市场化收购经营出现困难的中小券商的一次典型案例。

兴业证券研究指出,中国证券业发展前后经历了34年。在初创期、分业改革期、综合治理期和平稳发展期四个重要阶段,证券行业在行政指导下经历了2次大规模的业内并购重组活动。分业改革期间在并购重组后,完成了分业经营的监管要求;综合治理期间则出清了业内不良资产。

研究进一步指出,解析过往并购重组活动:市场化程度低,不同程度推升行业集中度。从综合治理期(2004~2007年)以及平稳发展期(2013~2016年)的业内并购重组活动来看,前者主要以行政手段推动为主,市场化为辅,后者则主要由券商控股股东内部主导。两次虽市场化程度较低,但均不同程度的提升了行业集中度,成为业内公司做大做强的有效手段。

事实上,在不少券商人士看来,牌照红利式微,业务集中度提升趋势日益明显的背景下,中小券商生存空间日益挤压,自身有被整合需求。内外资新券商入市步伐的加速,也使得大中型券商希望借助收购重组快速补足短板,进一步加强资本实力、客户基础和人员储备。

兴业证券认为,展望未来并购重组活动:业内存整合动力,市场化程度提升。在当前资本市场改革背景下,整体监管机制更为灵活,为业内并购重组提供了良好的环境。从当前业内情况来看,认为在更为市场化的监管环境下,市场化并购重组活动有望增加,成为行业集中度提升的一大动力。

“目前,券商7月业绩数据密集披露业绩,且基本都处在大增阶段。从根本上看,券商盈利能力的改善,支撑券商股走牛的重要理由。今日盘中券商股的表现,也不排除传言的再次流出。”沪上某券商分析人士指出。

中信建投发布公告称,母公司7月实现营收为31.15亿元,实现净利润16.98亿元,较今年6月净利润10亿元环比增长近70%。公告数据显示,中信建投去年7月其净利润为6.18亿元。

此前,中信证券发布的7月份财务数据简报显示,母公司7月份实现营收65.98亿元,实现净利润44.43亿元。6月份,其营业收入和净利润分别为25亿元和9.47亿元。而这意味着,7月份母公司净利润环比大幅增长369%。公开信息显示,中信证券去年7月份母公司实现净利润6.96亿元。

国泰君安和海通证券发布的数据显示,2020年7月两家公司净利润均超过10亿元。

此外,长江证券公告称,公司7月实现营业收入12.25亿元,环比增长72.87%;净利润5.68亿元,环比增长66.57%。

天风证券公告称,7月份母公司净利为2.23亿元,而上年同期为亏损3797万元。

统计数据显示,38家上市券商6月共计实现营业收入339.21亿元,环比增长92.60%,同比增长42.13%(剔除不可比数据);其中35家公司实现营收环比正增长,31家券商实现同比正增长;1~6月有可比业绩的33家券商前6月累计营业收入为1524.76亿元,同比增加19.97%;38家券商6月共计实现净利润130.66亿元,环比增加92.60%,同比增加42.13%(剔除不可比数据);其中29家公司实现净利环比正增长,30家实现同比正增长,1~6月有可比业绩的33家券商前6月累计净利润为633.19亿元,同比增加25.78%。

2020年以来,医药、大消费领域的持续走强,上半年结构分化行情愈演愈烈。7月,券商股集体上攻,引发市场对低估值周期板块的关注以及市场风格转换的热议。

伴随着金融供给侧改革的持续,券商股未来的投资价值也将受到持续关注。

粤开证券表示,券商尾盘在消息刺激下,拉动股指反弹。在关键点位,券商股再度启动,一旦持续走强,有望带来新一轮指数的推升,这与2014年行情有相似之处。今日,金融央企国企等并购重组股的题材性机会重新出现,未来不排除之前相关题材个股重新活跃,可以持续跟踪。由于今年上半年股市成交额持续放大,券商半年报业绩预计表现较好,对于业绩较好的行业龙头仍需要关注结构性机会。

信达证券强调,资管新规过渡期延长至2021年底,符合市场预期,体现积极压降非标和防范金融风险的主思路。应以更高格局看待此次资本市场改革,新证券法全面推进注册制、创业板注册制火速推出,新三板精选层等,包括或有银证混业,未来债券市场大概率扩容,券商投行收入空间达1.2万亿规模,国家将打通实体经济和资本市场的重任赋予资本市场。当前头部券商估值锚仍然具有一定安全边际,建议积极布局。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。