5月29日,央行发布《中国区域金融运行报告(2020)》,其中提到,新发放贷款中运用LPR的占比已达到九成,市场利率向贷款利率的传导效率提升明显。这份报告还再次重申“房住不炒”,要求不将房地产作为短期刺激经济的手段。

每经记者|李玉雯 每经编辑|文多

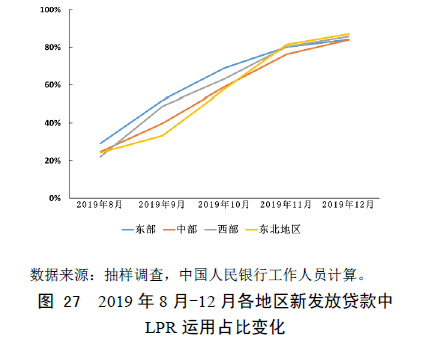

5月29日,央行发布《中国区域金融运行报告(2020)》(以下简称《报告》)指出,自2019年8月LPR改革以来,金融机构加大LPR定价推广运用,新发放贷款中运用LPR的占比已达到九成,市场利率向贷款利率的传导效率提升明显。不过,部分金融机构在运用LPR定价时,还会面临一些困难,例如自主定价能力不足、风险对冲工具不足等。

另外,央行在《报告》中再次重申“房住不炒”定位,不将房地产作为短期刺激经济的手段,保持房地产金融政策的连续性、一致性、稳定性。

2019年8月LPR新机制落地,经过持续推进,货币政策传导渠道不断畅通。在《报告》中,央行披露了LPR改革实施情况——新发放贷款中运用LPR的占比已达到九成。

图片来源:《中国区域金融运行报告(2020)》截图

2020年初,央行对各地区分支行和有代表性的150家地方法人金融机构开展的抽样调查显示,城商行、农商行、村镇银行2019年12月新发放贷款中运用LPR的占比已分别达到92.0%、86.1%和94.5%。

与此同时,LPR改革后市场利率向贷款利率的传导效率提升明显。具体来看,2019年12月新发放企业贷款加权平均利率为5.12%,较LPR改革前的7月下降近0.2个百分点,降至2017年第二季度以来最低点,降幅明显超过LPR降幅,反映LPR改革增强金融机构自主定价能力、提高贷款市场竞争性、促进贷款利率下行的作用正在发挥。

不过,《报告》也提及,金融机构全面运用LPR定价还面临一些困难。一是金融机构内部定价尚未充分参考LPR;二是一些较小的地方法人机构自主定价能力不足;三是利率风险上升但风险对冲工具不足,目前挂钩LPR衍生品市场仍处于初期,大部分地方法人银行未获得利率衍生品交易资格,缺乏有效的风险对冲工具。

需要注意的是,LPR改革后贷款利率隐性下限有效打破,金融机构不断向实体经济让利,而利率下降传导至存款端存在时滞。

受存款分布不均的结构性因素影响,一些小法人银行采取“以价补量”的方式稳定存款,高成本存款增长较快,综合负债成本难以降低甚至有所上升。2019年下半年,样本城商行、农商行、村镇银行存款付息率中位数分别为2.61%、1.85%和1.70%,较上半年上升0.07个、0.24个和0.24个百分点。

央行表示,总体看,LPR改革取得了一系列良好成效。下一步,要加强定价能力培育,建立市场化的内部资金转移定价体系,将LPR内嵌到内部价格传导机制,增强参照LPR定价能力,持续提升利率风险管理水平;要深化LPR改革,完善LPR传导机制,推进存量浮动利率贷款定价基准转换,疏通货币政策传导;要发挥好市场利率定价自律机制作用,维护公平定价秩序,严格落实明示贷款年化利率的要求,切实保护金融消费者权益。

数据显示,95%的企业通过银行贷款融资。2019年以来,央行多措并举改善小微、民营企业融资环境,在对全国957家企业进行的问卷调查显示,小微、民营企业融资难融资贵得到有效缓解。

例如,在增强银行信贷投放能力方面,央行2019年三次降低存款准备金率,为金融机构支持实体经济提供2.7万亿元长期资金;以永续债为突破口助力银行补充资本,全年银行共发行永续债5696亿元;疏通货币政策传导,改革完善LPR形成机制,坚决打破贷款利率隐性下限,促进社会综合融资成本降低。

不过,央行同时指出,当前小微、民营企业融资仍需关注几个问题,具体包括:一是融资渠道有待拓宽,融资担保机制也有待完善;二是金融服务质效有待进一步优化,受信息不对称等影响,商业银行拓展小微、民营企业首贷户的能力有待加强;三是部分企业息外费用仍有一定下降空间,小微、民营企业的贷款综合成本中费用占比相对较高,高于国有大中型企业,仍有一定下降空间。

图片来源:《中国区域金融运行报告(2020)》截图

实际上,今年以来,受疫情冲击影响,小微企业成为实体经济的薄弱环节和金融支持的重点领域。日前,国务院金融委发布消息:将于近期推出11条金融改革措施。其中包括,出台《商业银行小微企业金融服务监管评价办法》,对商业银行落实尽职免责要求,加强评价结果运用;另外,出台《中小银行深化改革和补充资本工作方案》,加快中小银行补充资本。

东方金诚首席宏观分析师王青认为,前期监管层持续通过定向降准、MPA考核指标调整等结构性货币政策,引导商业银行加大对小微企业的信贷投放力度。本次“11条”则进一步聚集两个关键点:一是“落实尽职免责要求”;二是“加快中小银行补充资本”。前者解决“不敢贷”问题,后者解决“不能贷”问题。

王青表示,预计下一步各商业银行会将尽职免责规定进一步细化,着力解决基层信贷人员的后顾之忧;同时,中小银行资本资本补充渠道有可能进一步拓宽,除普通股、优先股和无固定期限资本债券、二级资本债等手段之外,部分中小银行还可能通过改革重组等方式,引入外部资金。

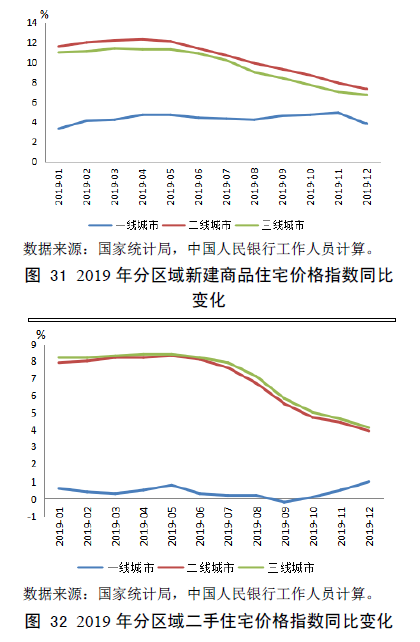

《报告》显示,2019年,全国商品房销售面积同比下降0.1%,增幅比上年下降1.4个百分点。同时,商品房销售额增速有所回落,2019年全国商品房销售额16万亿元,比上年增长6.5%,增速比上年回落5.7个百分点。

另外,房价涨幅有所下降。2019年12月,全国70个大中城市新建商品住宅销售和二手住宅销售价格分别同比上涨6.8%和3.7%,涨幅较上年同期分别下降3.7个和4个百分点。

2019年末,全国主要金融机构(含外资)房地产贷款、个人住房贷款余额分别比上年增长14.8%和16.7%,增速分别比上年回落5.2个、1.1个百分点。

图片来源:《中国区域金融运行报告(2020)》截图

多个热点地区房地产贷款新增占比持续回落。例如,2019年深圳市房地产贷款新增额在全部贷款新增额中的占比26.4%,同比下降14.9个百分点;天津市房地产贷款新增额在全部贷款新增额中的占比为35.8%,同比下降7.7个百分点;浙江房地产贷款新增额在全部贷款新增额中的占比为31.4%,同比下降10个百分点。

央行表示,当前仍需警惕个别城市房价上涨较快、房地产市场过热对居民消费的影响。下一步,要坚持房子是用来住的、不是用来炒的定位和“不将房地产作为短期刺激经济的手段”要求,保持房地产金融政策的连续性、一致性、稳定性。坚持因城施策,促进房地产市场平稳健康发展。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。