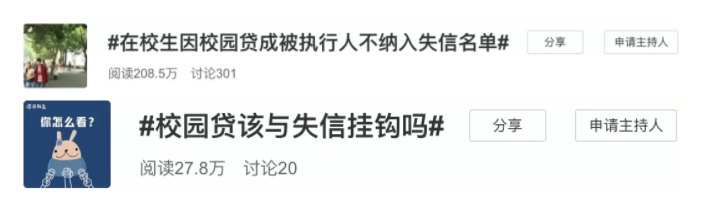

1月2日,最高人民法院举行新闻发布会时指出,全日制在校生因“校园贷”纠纷成为被执行人的,一般不得对其采取纳入失信名单或限制消费措施。一时间,“在校生因‘校园贷’成被执行人不纳入失信名单”、“‘校园贷’该与失信挂钩吗”等话题在微博上引发网友热议。

每经编辑|徐豪

随着互联网金融的蓬勃发展,“校园贷”作为一种常见的互联网消费借贷产品在大学校园里面迅速蔓延扩散。

而频繁爆发的恶性事件将“校园贷”推向公众舆论和政府监管的风口浪尖。(此前每日经济新闻就曾报道过“南京‘211’大学毕业生因校园贷自杀”的悲剧,点这里回顾)

图片来源:摄图网(图文无关)

1月2日,最高人民法院举行新闻发布会,发布《最高人民法院关于在执行工作中进一步强化善意文明执行理念的意见》(以下简称《意见》)。《意见》指出,要严格适用失信名单和限制消费措施。

据中国新闻网报道,《意见》明确,全日制在校生因“校园贷”纠纷成为被执行人的,一般不得对其采取纳入失信名单或限制消费措施。

据悉,被执行人和失信被执行人有所不同。被执行人指的是通过法院判决,需要承担对应执行义务的人员,进入执行程序时,都可以称为被执行人。只有在出现有能力履行但拒不履行等特定行为,才会被拉入失信被执行人的名单,也就是俗称的“老赖”。

失信被执行人会被法院纳入征信系统,未来对此人的信誉系统都产生巨大影响,包括无法信贷,无法办理信用卡,被限制高消费等。

一时间,“在校生因‘校园贷’成被执行人不纳入失信名单”、“‘校园贷’该与失信挂钩吗”等话题在微博上引发网友热议。

图片来源:新浪微博

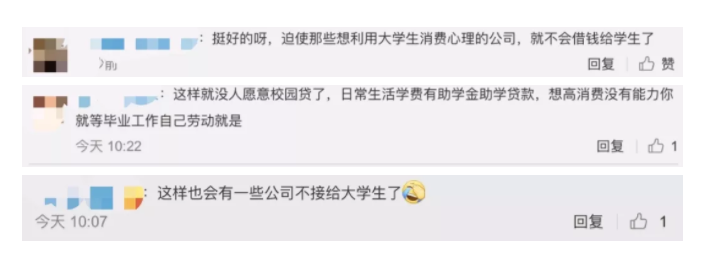

对此,有网友表示,“挺好的呀,迫使那些想利用大学生消费心理的公司,就不会借钱给学生了”。

图片来源:新浪微博

也有网友表示,“成年人应当为自己的行为负责”。

图片来源:新浪微博

事实上,“校园贷”的野蛮生长与其“放款手续简便、到账快、无抵押、可分期”的特点不无关系。

据人民日报此前报道,庞大的信贷消费需求面前,“套”深“坑”多的各类非正规网贷平台混入校园,令涉世不深的大学生防不胜防。

这些贷款一旦背上,就成了甩不掉的包袱,甚至引发巨额经济损失和人身伤害。

有大学生为还贷“捐卵”、打裸条,不惜伤害身体,贷款依然还不清;也有人想去兼职赚钱还贷,却遇到网络赌博;还有人加入放贷团伙,成为帮凶,走上违法之路……

2019年11月,新华社半月谈也发文指出,“校园贷”各方主体均存在多重法律风险,涉贷大学生难以自担其责,容易陷入不断违约的泥潭;借贷机构难以通过正常渠道自负盈亏,还随时可能发生侵权或犯罪等行为。

面对违规“校园贷”的蔓延,人们不禁要问:既然大学生信贷需求如此旺盛,正规金融机构为什么不对这个市场大力开垦、精耕细作呢?

事实上,2017年金融监管部门机构叫停违规“校园贷”的同时,也鼓励商业银行等正规金融机构进场服务大学生群体。这几年,银行也在大学校园加大推广学生信用卡和其他消费信贷服务的力度。

学生信用卡确实满足了部分大学生的信贷需求。

不过总体来看,这些银行发放的学生信用卡距离学生的需求有一定差距。

一是要求学生先存款后消费。银行在发卡和调高额度之前,学生均须取得第二还款来源方同意,对方须提供代为还款的书面担保材料。

二是授信额度不高。本科生的信用额度一般在几百元到两三千元,研究生的信用额度也较少超过一万元。

2019年11月,人民日报发布了一篇名为《鼓励银行等正规金融机构深耕学生信用贷款市场,完善大学生征信体系——把“校园贷”做成“安心贷”》的文章。

图片来源:人民网截图

文章指出,要加快大学生征信体系建设,强化风控能力,降低借贷成本。

由于征信数据不足,目前商业银行的大学生信用卡授信额度非常有限,“花呗”“白条”等消费信贷产品虽然给予大学生一定额度,但与有收入来源的成人信用评级方式相同。

在无法及时形成个人信用报告的情况下,商业银行的唯一选择就是走严格的信用审查程序,这会导致其运营成本升高、业务规模收缩,而严苛的贷款申请条件也让大学生望“贷”兴叹。因此,商业银行大步走进校园的当务之急,是建立完善大学生个人征信体系。

图片来源:摄图网(图文无关)

对此,受访专家有两点建议:

一是在保证个人信息安全的前提下,监管部门、金融机构、征信机构与高校之间加快信息共享,建立大学生征信体系,并在此基础上开发适应学生特点的信用评级和信贷产品,提高产品精准定价能力。

“给合适的人合适的产品。”精准适度的产品和额度能抑制大学生的过度借贷冲动。某网贷平台负责人说,该公司会根据大数据计算出的风险评估结果,限制学生用户的交易额度,防止其过度消费和超前消费。“初始信用额度低至500元,仅满足其参加培训、购买非高端智能手机等合理的学习和消费需求。”

二是金融机构对已经持卡和正在进行网贷的学生用户,利用大数据、人脸识别、语音识别等人工智能技术,分析用户在透支消费时的消费习惯,帮助金融机构进行用户识别从而提高风险控制能力,确保业务可持续发展。

2019年10月底,教育部在官方网站发布消息称,已经在“中国学生资助”微信公众号开通不良“校园贷”举报通道,向广大师生、家长征集不良“校园贷”线索。

图片来源:教育部官网截图

公告显示:教育部、公安部将联合有关部门对不良“校园贷”机构进行严厉打击。为及时准确掌握相关线索,教育部在“中国学生资助”微信公众号开通“不良‘校园贷’举报通道”,向广大师生、家长征集不良“校园贷”线索。希望广大学生和家长积极参与,准确提供线索信息。对举报线索,教育部将严格保密。

2019年8月初,每日经济新闻(微信号:nbdnews)记者调查发现,部分平台在国家取缔“校园贷”之后,仍悄悄从事该业务。在校大学生志愿者测试的平台中,仍从事“校园贷”的占比超过42%。其中一家平台向在校大学生发放高利贷年化利率高达199.38%。

每日经济新闻综合人民网、新华社半月谈、中国新闻网、每经APP、中国青年报、新浪微博等

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。