南方汇通12月18日公告,公司控股股东中车产业投资有限公司(简称“中车产投”)混合所有制改革事项17日完成正式签约。

据了解,中车产投作为国家发改委第二批混改试点单位,是铁路行业唯一一家,也是中车集团首家混改试点企业。

上证报记者注意到,作为中车系的混改先锋,中车产投在A股的布局已悄然展开,除了旗下控股的南方汇通之外,今年9月份拟收编*ST安凯,并且还将借助本次混改参股天桥起重。

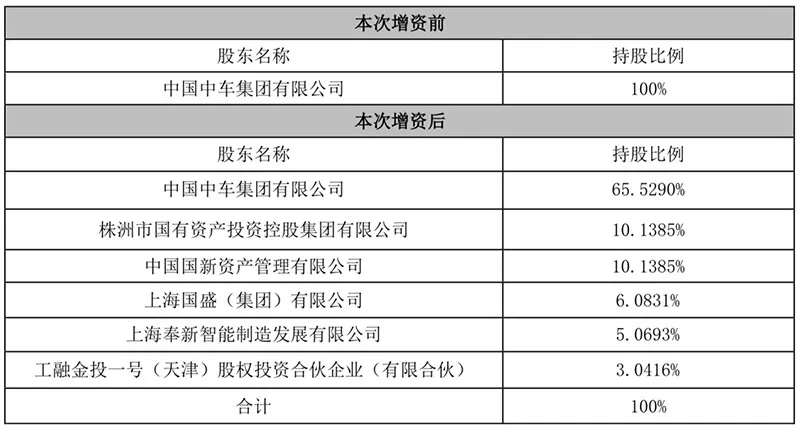

此次中车产投以增资扩股方式,引入株洲市国有资产投资控股集团有限公司、中国国新资产管理有限公司、上海奉新智能制造发展有限公司、上海国盛(集团)有限公司和工融金投一号(天津)股权投资合伙企业(有限合伙)等5家战略投资者,募集资金34亿元。新引入投资者投后持股比例约占35%,中车集团持股比例降至约65%。这是中车集团成立以来最大规模的股权融资。

增资前后中车产投股权结构,来自南方汇通公告。

中车集团战略发展部部长梁兵在签约仪式上表示,中车产投历经两年努力,混改引资阶段的工作圆满完成。未来,中车产投将实现与积极股东、战略投资者在价值理念、市场意识、管理思维、运营方式等方面的深度融合,促进高质量发展,为中国中车创建世界一流示范企业作出更大的贡献。

有参与中车产投此次混改工作的人士在接受媒体采访时表示,本次中车产投从战略和资金方面考虑,引入了产业投资者和财务投资者两类投资者,既有国家级基金也有地方国企,将有助于中车产投实现引资本与转机制相结合。其中,产业投资者的加入,将与中车产投和中车集团既有业务形成优势互补和资源协同,帮助中车产投继续壮大既有产业;财务投资者的加入,将有效提升中车产投资本运作能力,借助市场和资本力量,有利于中车产投加速培育培育新兴产业。

那么,此次引入的5家战略投资者是如何选择出来的,分别具有哪些优势特点?

上述混改相关人士介绍,国新资产是中国国新控股有限责任公司(简称“中国国新”)下属全资企业,除本次参与中车产投混改外,中国国新还将与中车集团在多领域开展战略合作。

株洲市国有资产投资控股集团有限公司(简称“株洲国投”)是株洲市与中车集团推动央地企业合作的主要平台。株洲市是中车集团和中车产投的重要产业基地,双方合作历史悠久,株洲国投参与中车产投混改,更有利于双方形成资本纽带,深化互利合作,也是探索央地企业协同发展的重要举措。

上海市是改革开放的前沿、产业投资的热土,包括上海国盛(集团)有限公司、奉贤区在内的上海市地方投资者的加入,对于中车产投在上海地区发展智能制造等高端产业具有重要帮助。

工融金投一号(天津)股权投资合伙企业(有限合伙)(简称“工融金投”)是工银投资等主体共同发起的专项投资基金,此类财务投资者的加入有利于拓宽中车产投融资渠道、优化公司资本结构,有利于督促公司提升盈利能力、控制资产负债水平。

上证报记者注意到,本次混改的背后,还将配套央地联合重组等新的改革运作模式。

天桥起重12月18日公告,公司控股股东株洲国投与中车产投于2019年12月初签署了《中车产业投资有限公司与株洲市国有资产投资控股集团有限公司之合作框架协议》,约定“株洲国投参与中车产投增资项目”事宜。12月17日,双方正式签署增资协议,株洲国投增资金额10亿元。

而根据此前约定,株洲国投及其一致行动人拟将天桥起重5%的股权通过非公开协议转让方式转让给中车产投,转让价格为3.2元/股,交易转让总价为2.27亿元。股权协议转让完成后,中车产投成为天桥起重第二大股东并获得天桥起重一名董事席位,并将向天桥起重派驻高级管理人员。同时,中车产投同意与株洲国投成为一致行动人,双方建立更加深入的战略合作关系,结成更紧密的资本纽带,助力上市公司发展,实现双方战略协同。

不仅如此,中车产投还在更早前布局了另一家A股公司*ST安凯。

*ST安凯9月17日公告,上市公司于9月16日收到股东江淮汽车、安徽省投资集团转来的股份协议转让意向书,二者拟分别将所持公司12.85%股权、8.45%股权转让给中车产投。若此次转让实施完成,江淮汽车和安徽省投的持股比例将分别下降至12.35%和8.12%,中车产投将持有公司21.3%的股份,成为*ST安凯新的控股股东。*ST安凯实际控制人将由安徽省国有资产监督管理委员会变更为国务院国资委。

据公告,本次收购目的在于,中车产投与江淮汽车、安凯客车在市场、技术、产品、资源整合等方面具有高度匹配度。不过,该协议还需有关国资监管机构、反垄断监管机构和其他政府机构(如有)的批准和各方决策机构的最终批准等作为先决条件。各方希望在2020年1月31日之前达成关于协议转让的最终协议。

由此可见,作为中车集团的混改先锋,中车产投的产业布局宏图已经铺展。而可以预计的是,中车产投所相中的A股公司应该不止目前浮出水面的这几家。

声明:文章内容或者数据仅供参考,不构成投资建议。投资者据此操作,风险自担。

封面图片来源:摄图网