每经记者|张卓青 每经实习编辑|刘野

时间行至9月,上市银行的半年报披露也正式拉下帷幕。《每日经济新闻》记者在分析了33家A股上市银行以及邮储银行的半年报之后发现,其中有22家银行的净息差同比走阔,而11家银行的净息差在收窄,一家与上年持平。

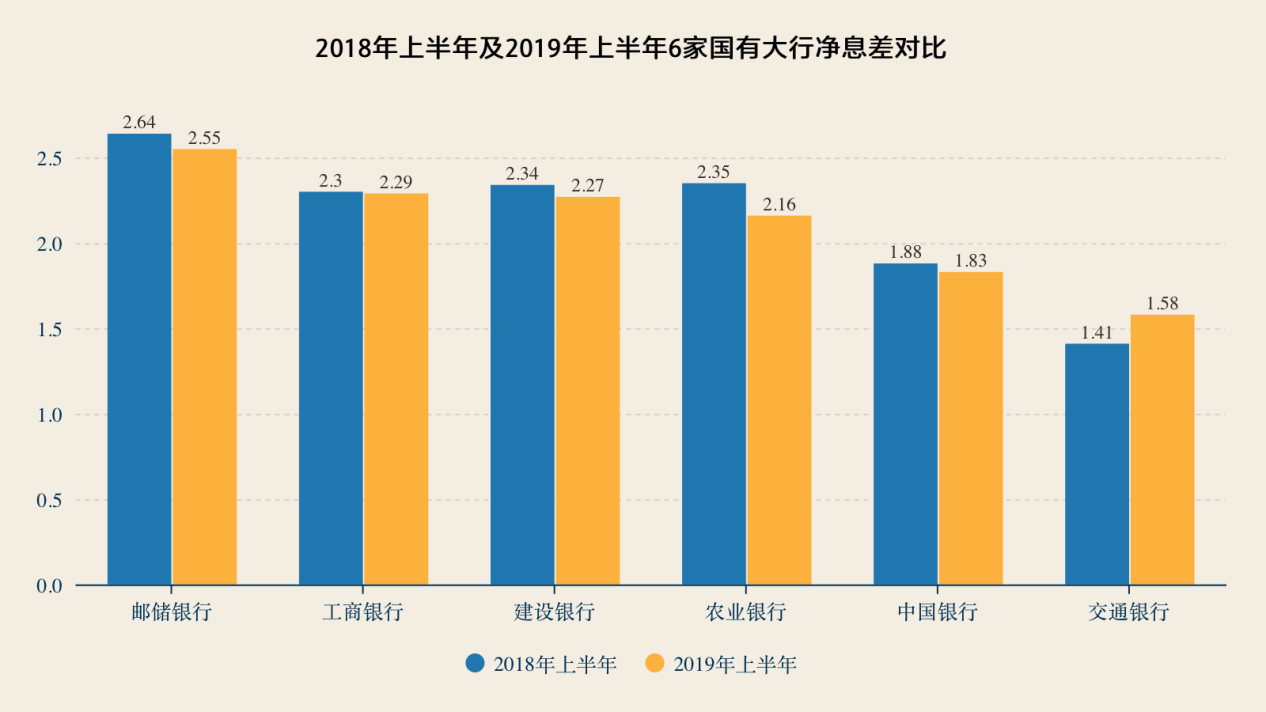

与此同时,不同类型银行之间的净息差走势分化差异明显。记者注意到,6家国有大行中除了交通银行以外净息差都普遍收窄。而股份行、城商行和农商行中多数的银行净息差呈现上升趋势。

对于近期市场所关注的LPR改革对于银行净息差以及盈利会产生怎样的影响,《每日经济新闻》也采访了多位业内人士,他们普遍认为LPR改革短期内对于银行影响有限,从长远来看,央行有意通过LPR引导市场利率下行,降低实体经济融资成本,将有利于银行的长期发展。

净息差(也叫做净利息收益率)是指银行净利息收入与平均生息资产的比值,反映了一家银行的盈利能力。通常情况下,市场较为关注净息差这一盈利指标,根据银保监会发布的数据,今年二季度,我国商业银行的净息差为2.18%,环比走高1个BP,同比上行了6个BP.

图片来源:每经记者 张卓青 制图

从目前公布的A股上市银行半年报来看,记者注意到,如果以不同的银行类型来划分,六家国有大行中除了交通银行以外,净息差都普遍收窄。

其中,农业银行净息差下行幅度最大,同比下降了19个BP至2.16%,农业银行表示该行的净利息收益率和净利差同比下降首先是因为存款业务市场竞争加剧导致了存款付息率有所上升,其次是因为该行加大了普惠金融、扶贫等领域的信贷投放力度,以及受市场利率下行影响,该行的债券投资和存拆放同业收息率有所下降。

在大行中,邮储银行的净息差排名第一,今年上半年为2.55%,同比下滑了9个BP,邮储银行表示该行净息差走低的原因是因为受市场环境和存款竞争激烈等因素影响,生息资产收益率略降而付息负债付息率上升。除此之外,上半年工行的的净息差下降了1个BP至2.29%,中国银行下降了5个BP至1.83%,建设银行下行了7个BP至2.27%。

而与国有银行净息差收窄刚好相反,已上市的股份行、城商行和农商行中的多数银行净息差都在回升。

图片来源:每经记者 张卓青 制图

根据半年报披露的情况看来,8家已上市的股份制银行的净息差全部呈现上升趋势,其中,招商银行是股份行中净息差最高的一家银行,上半年净息差为2.7%,同比上升了16个BP.而净息差上升最快的则是光大银行,光大银行上半年的净息差为2.28%,同比提升了48个BP,光大银行解释称主要是因为该行资产负债结构优化,导致了该行的负债成本率下降。

股份制银行何以在存款竞争激烈、存款付息成本上升的大背景下保持净息差走阔呢?交银金融研究中心高级研究员武雯表示:相对去年同期而言,银行业流动性状况明显改善,行业同业负债成本率有所下降,带动了整体负债成本的下降,由于股份行同业负债占比相对较高,因此受益最为明显,平均付息成本率分别下降了20BP。

除了大行和股份行以外,记者在经过统计之后发现,在13家上市的城商行中有8家的净息差处在上行通道,长沙银行以2.38%的净息差位列上市城商行首位,其次是西安银行(2.3%)和贵阳银行(2.27%)。城商行中上升最快的当属青岛银行,同比上升了68个BP至2.03%。青岛银行表示净息差走阔是因为该行优化了资产负债结构,生息资产规模与收益率共同提高,在负债规模扩大的同时,同业和已发行债券成本率下降。

农商行中,常熟银行上半年净息差为3.03%,是A股上市银行中净息差最高的。记者注意到,在7家A股上市农商行中,有5家银行的净息差在走阔。除了常熟银行以外,还有张家港行、青岛农商行、江阴银行和紫金银行。

对于不同银行之间为何会出现净息差走势的差异分化,国家金融与发展实验室副主任曾刚对每经记者分析道,这主要是和银行不同的资产负债结构有关。以往银行的负债端以存款为主,资产端以贷款为主,所以息差走势比较同步。

而在利率市场化过程中,不少银行的资产负债结构发生了变化,具体而言,在资产端,贷款占比在下降,银行持有的债券和同业资产占比在上升,而在负债端,有些银行的存款占比并不高,所以资产负债的整体利率敏感性会有差异,也就导致了不同银行之间的息差差异。

曾刚认为大行净息差的收窄反映了大行目前在支持小微、民营企业发挥了“头雁”作用,息差收窄在一定程度上是反映了银行盈利能力的下降,但这也不见得是件坏事,可以看作是银行对于实体经济的让利。

新网银行首席研究员、国家金融与发展实验室特聘研究员董希淼这样对记者表示:对于大行而言,他们需要履行更多社会责任,在普惠金融贷款方面利率下降比较明显,因此拉低了大行的息差水平。

而对于更加商业化的股份制银行来讲,他们拥有更强的定价能力,一方面降低负债成本,在资产端不断提高贷款收益,所以息差有所上升,再加之上年同期股份制银行基数较低,所以今年才会有较为明显的上升。

他表示:今年上半年整体的市场流动性合理充裕,央行通过定向降准,中期借贷便利(MLF)/定向中期借贷便利(TMLF)等手段降低银行的资金成本,也发挥了较明显的效果,导致了整个市场利率下行,所以银行的整体负债成本还是保持了稳定。

近期,央行为深化利率市场化改革,提高利率传导效率,推动降低实体经济融资成本而改革完善贷款市场报价利率(LPR)形成机制。市场对此给予了很大的关注,多位银行的高管也在银行的中期业绩发布会上谈及完善LPR形成机制改革对于银行的净息差以及盈利的影响。

《每日经济新闻》记者也采访了多位业内专家,他们都纷纷表示LPR改革在短期内会导致银行净息差收窄,但是影响很小。因为只针对新发放的贷款,对于存量贷款并没有将LPR作为定价基准,从中长期来看,央行有意通过LPR来引导市场利率逐步下行,业内认为中期内LPR还有下调空间。

总体来看,银行虽然在短期之内有一定的让利,但是降低实体经济融资成本从长远来看是有利于银行的发展,因为银行客户会变得更加健康,长期的信用风险也会降低,客户长期需求也会得到更好的保障。

交通银行金融研究中心高级研究员武雯则对《每日经济新闻》记者表示:“整体来看,LPR机制由于采取新老划断的原则,以及未来存量长期浮动利率贷款合同定价基准向LPR转换的平稳过度的要求,整体来看对2019年银行业息差和利润的影响较为有限,相对来说,对2020年增量信贷以及存量信贷重定价有一定的影响,但影响是循序渐进的,静态测算下,对净息差的影响可能不到8BP。”

农业银行的副行长张克秋在该行中期业绩发布会上介绍到农行对于LPR的形成机制进行了压力情景的测试和测算,她认为对于农行而言,今年影响不大。

她表示,LPR给银行带来一个更大的挑战就是定价能力建设,自己内部的资金转移定价(FTP)收益率曲线的建设,还有一个银行利率账户风险的建设。

中信银行行长方合英则认为从贷款端单边变动角度来看,对于银行的影响还是有限,总体而言,LPR的实施对于该行利差和盈利的影响在可接受范围之内。

他表示按照中信银行目前的贷款定价缺口,如果MLF下调20个BP,加上第一次LPR定价解释中调整的5BP,一共调整25 BP,那么今年年内对于该行收入影响大约为1.7个亿。到了明年,影响为18.6亿元,

那么下半年银行业净息差会出现怎么样走势呢?董希淼预测下半年银行的净息差可能会有所下行,但是下行幅度不会很大。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。