预期不稳定是一切不安的主要原因!

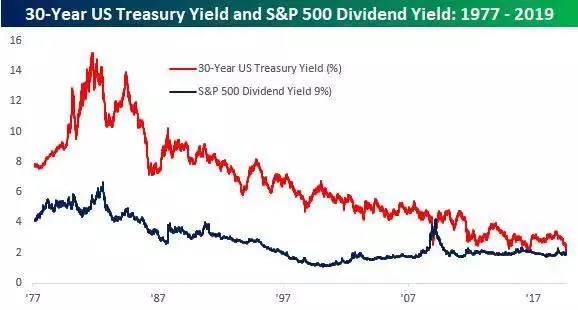

昨天晚上,美国资本市场再度验证了这一点。自2009年以来,标准普尔500指数的股息率首次超过30年期美国国债。按理,这一信号的出现,意味着买股票的重要时点来临。

然而,2年和10年期美国国债收益率继续倒挂,二者利差达到金融危机以来最大水平;此外,今年三月底最先倒挂的3个月和10年期美国国债达到2007年3月来最大水平;3个月和30年期国债也出现了自2007年以来的首次倒挂。这些信号皆表示,市场对美国即将陷入经济衰退的担忧情绪继续加重。

那么,究竟是应该买入股票,还是应该卖出股票呢?此时,市场的分歧也在加大。昨晚,美国股市高开低走,最终三大股指皆以小幅下跌收报。

来自摩根大通的观点认为,买入股票的时机正在显现。然而,全球最大的资管机构瑞银资管却在欧债危机之后,首次看空股市。野村证券更是表示,短期之内,美股将出现暴跌。那么,市场究竟会怎样呢?

丨长线投资进场信号显现?

来自Bespoke投资集团的数据显示,自2009年以来,标准普尔500指数的股息首次超过30年期美国国债。过去40年唯一一次类似的反转发生在2009年3月,当时是金融危机的低点。按照正常的逻辑,这对股市而言是个“好兆头”,因为长期的国债收益率已经低于股息率。

随着贸易争端的升温,投资者纷纷涌向避险资产(如债券),收益率跌至历史最低水平。债券价格的走势与收益率相反。因为投资者减少了高风险资产的配置,标准普尔500指数在过去一个月内下跌超过4%。虽然投资者可能会在短期内回避风险,但专家表示,股票收益率反转是股市的一个利好信号。

据Bespoke四十年前的数据,除了金融危机出现过类似的股票债券收益率倒挂的情况之外,只有在2016年7月,就在英国退欧公投之后。当时,标准普尔500股票的股息收益率与30年期国债收益率之间的差距仅为0.01%。股票目前的收益率超过5年、10年期和30年期美国国债。截至昨晚,三分之二的标普500指数成份股股息收益率高于5年期,超过60%的收益率比10年期国债收益率高,大约一半的收益率高于30年期国债。

TD Ameritrade的首席市场策略师JJ Kinahan表示,这可能有助于支撑股市——至少在短期内是这样。那些渴望获得收益的人将继续购买更多的“安全股票”,也即标准普尔500指数中那些股息率存在吸引力,但又难以察觉下行风险的股票。

尽管股市可能会上扬,有投资人表示,投资者应该将全球增长放缓的风险考虑在内,这也是债券收益率下降的首要原因之一。不要忘记,股票是一种风险资产,而国债收益率下降如此之大,尤其是30年期国债,其根本原因是因为增长正在放缓,并可能危及上市公司收益,进而危及股价。其实,国债收益率下行,也意味着国债价格在上涨,这样也可以带来可观的价差收益。

丨期限国债出现三重倒挂

美国国债收益率周二纷纷下跌。2年和10年期美债收益率继续倒挂,且二者利差创金融危机来最大。基准10年期美国国债收益率下跌3个基点至1.505%,2年期国债收益率则仅下跌1.3个基点,从而导致10年期与2年期国债收益率曲线创下了12年以来的最大倒挂水平。

本周一,美国财政部发售1130亿美元的固定利率短期国债;周二拍卖400亿美元的2年期美国国债、410亿美元的5年期国债和320亿美元的7年期国债。这可能是导致短长期国债收益率倒挂的重要原因。

不仅仅是2年期与10年期国债收益率在倒挂。另外还有两个期限的国债收益率倒挂亦达到了金融危机以来的纪录水平。今年三月下旬,首次发出衰退信号的美国三个月和十年期国债,其倒挂幅度达到一度达到2007年3月来的最大水平。在此之前的很长时间里,专家们还表示,需要观察该类期限国债倒挂的持续性,以判断经济衰退的可能性。

此外,30年期国债的收益率为1.934%,自2007年以来首次来到3个月期债券收益率以下。在业内,这种罕见的现象被称为“收益率曲线反转”,更是衰退的重要信号。

短长期国债收益率倒挂的情况,在某种程度上需要美联储降息来缓解。因为,只有降低市场利率,市场的信心可能才会起来,并在一定程度上解锁“即使面临押短券买长券时的利率亏损风险,也要扑向长期国债”的资金结构。然而,在贸易战的背景之下,降息是否能够解决投资的信心问题也需要打一个大大的问号。这一切可能真的取决于特朗普。国债反应的只是市场担心的程度,而最终会来到一个怎样的结果,还需要等待各方长时间的博弈。

丨对于股市的分歧在加大

昨夜,在美国市场出现多重收益率倒挂之后,美国股指高开低走,出现了杀跌的情况。

然而今天亚太股市开盘,并未因此而惊慌,多数亚太股指略微反弹。

摩根大通策略分析师Mislav Matejka表示,继8月份下挫之后,买入股票的时机即将来临,股市将走高。从9月份呈上涨趋势开始。包括标普500指数、斯托克欧洲600指数和MSCI亚太指数在内的基准指数均势将创下5月份以来的最大月度跌幅。

摩根大通认为,将有一系列可能使股市摆脱低迷的积极催化剂,例如欧洲央行量化宽松计划的重启、美联储可能会进行第二次且更大幅度的降息,以及经济活动可能已触底的迹象和技术指标的好转。

不过,据黄金头条报道,资产管理规模高达2.48万亿美元的全球最大资管机构之一——瑞银全球财富管理公司在最新研报中表示,将其核心股票投资建议下调为“低配”(或称“减持”),这是他们自2012年欧债危机以来首次看空股市,主要担心全球经济增长放缓和政经不确定性会加大持有股票的风险。

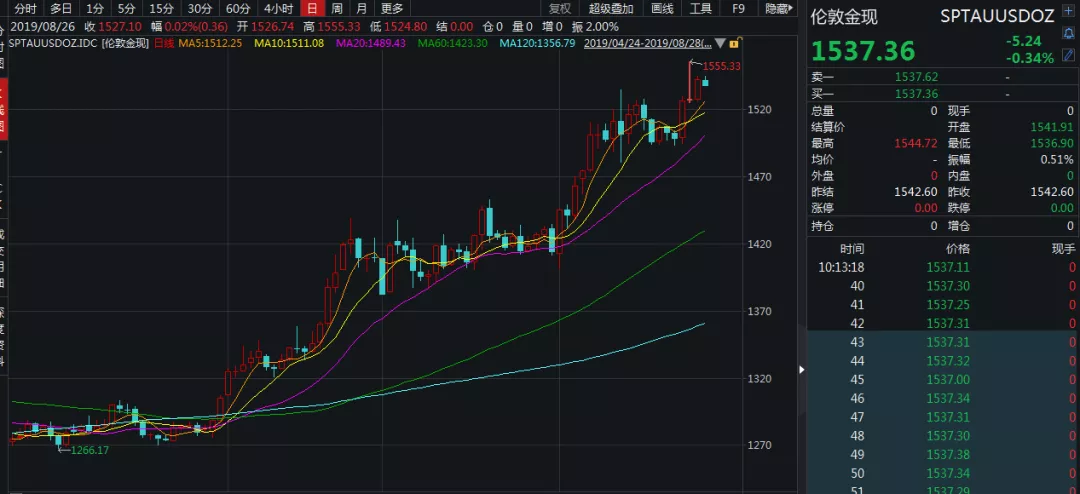

瑞银财富全球首席投资官Mark Haefele在近日的报告中称,相对于可投资级的债券来说,目前建议客户削减股票敞口。鉴于全球经济和市场面临的风险已经增加,建议暂时低配新兴市场股市,因为其更易受到市场波动加剧的影响。他们认为,更深层次的经济放缓或促使全球主要央行放松货币政策,具有避险属性的黄金价格将延续当前涨势。

野村证券的宏观和量化策略师高田正齐(Masanari Takada)在本月早些时候曾大胆预测称,美国股市将会迎来“雷曼式”暴跌。最近他仍坚持这种预测,因为市场情绪并没有显示出任何好转的迹象,这促使他相信本周美股可能会遭遇一轮大规模抛售。高田正齐指出,现在与2008年的形势相比,过去两周时间表现出“惊人的相似性”。包括大宗商品交易顾问基金(Commodity Trading Advisors)在内的技术投资者已经在“加速”抛售多头头寸,这可能加剧未来的股市卖盘。大宗商品交易顾问基金是趋势跟踪型量化基金,交易期货合约和大宗商品期权。

不过,如果从估值来看,即使美国股市近期出了杀跌,依然并不便宜。纳斯达克的市盈率水平达到了全球最高的30.47倍。标普和道琼斯指数的市盈率水平亦在历史中位数以上水平。

若衰退出现,市场出现杀估值的现象并不奇怪。而且,2020年的是美国的企业债务偿还高峰期,也是美国库存周期的终结点。届时会怎样,真的还是一个未知数。

券商中国 时谦

封面图来源:摄图网