每经记者|易启江 卢九安 王小璟 张寿林 边万莉 每经编辑|廖 丹

银行间市场钱多起来了,日前,上海银行间同业拆放利率(Shibor)已创下近四年新低。资金价格下行,货币政策宽松的日子是否又回来了?

而新西兰、菲律宾、印度等多国央行纷纷宣布降息,这是否意味着全球央行会从之前的“加息潮”开始向着“降息潮”的周期转变了呢?会导致全球性的一轮通胀吗?

值得注意的是,水果、蔬菜、猪肉这些与你我生活息息相关的产品,现在给人的感觉就是:怎么这么贵?

国家统计局发布的数据显示,今年4月份,全国居民消费价格同比上涨2.5%,这也是自去年11月以来的最高水平。其中,猪肉价格上涨14.4%。

资金价格下行,货币基金平均7日年化收益率也不断下行。有的货币基金,投入1万元,当天收益率不足两毛钱。

资金价格下行,将会对物价、银行理财产品收益、汇率、股市、债市等产生什么样的影响?

《每日经济新闻》记者就此采访了多位业界资深专家,对你的投资极具参考价值。

比如,中信证券明明研究团队就建议投资者,抓住本月债市的做多机会。

▲封闭式预期收益型人民币产品平均收益率(%)数据来源:普益标准邹利制图

央行突击降准 隔夜Shibor创新低

上周,央行罕见地在A股开盘前33秒宣布定向降准,释放长期资金约2800亿元。宣布降准后三个工作日,隔夜Shibor、DR001利率都快速下行,而货币市场资金价格的短期利率跌幅表现明显大于中长期的利率。

作为资金的市场价格的风向指标,上海银行间同业拆放利率从4月中旬以来开始不断下行。

数据显示,自4月30日以来,隔夜Shibor连续5个交易日大跌,5月8日报收1.14%,5个交易日利率下降95个BP,创下2015年6月以来新低;1周、2周、1个月、3个月期限的Shibor单日下跌6.3、3、3.2、1.2个BP,分别报收2.29%、2.37%、2.74%、2.91%。

不过此后shibor利率变动出现分化,隔夜和7天期shibor有所上行,至5月13日,隔夜Shibor升至“2”以上至2.1560%,7天期报2.5790%,14天期shibor平稳波动,当日报2.4050%,28天期shibor则依然下行,当日报2.7150%,为近期低点。

与此同时,银行间存款类机构质押式回购利率DR也开始大降。5月8日收盘,DR001下跌1个BP报1.40%,具有代表性的DR007跌10个BP,报2.10%。从加权平均DR来看,5月8日隔夜加权平均DR报1.1522%,较上一交易日跌23.98bp,7天期加权平均DR报2.1895%,较上一日跌7.97BP。不过随后上述两品种均整体回升,至5月13日,隔夜加权平均DR报2.1524%,7天期加权平均DR报2.5070%。

定向降准之后,多名分析师认为,中国央行暂时没有直接降息的可能,但资金面在5月初已经出现明显放松。

海通证券姜超认为:隔夜拆借利率创新低,系流动性相对宽松所致。未来,货币政策仍将维持相对宽松,结构性政策工具或将成为主要手段。

华融证券安静的观点认为:过了4月的缴税缴准大月,资金面在5月初已经出现明显放松。然而,5月14日有1560亿元的中期借贷便利(MLF)到期,叠加中旬过后有缴税。此前针对中小银行2800亿元的定向降准,在资金总量的层面上有一定的对冲意味,以呵护资金面的整体稳定。

分析人士认为,最近外部环境出现新变化,市场预期出现较快调整,即便货币政策操作有所微调也不违背稳健的取向。央行没有搞“大水漫灌”,但面对复杂多变的形势,仍需保持较高的灵活度,出现持续收紧的可能性很小。

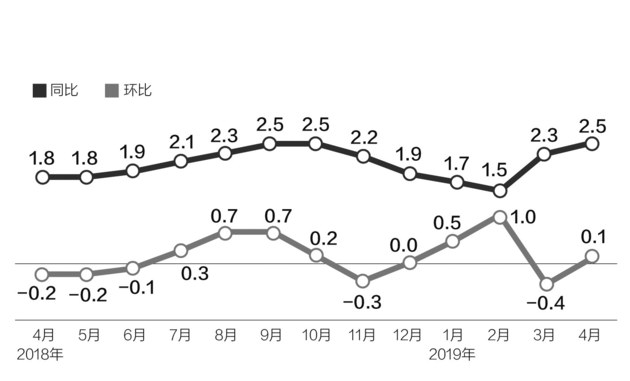

▲全国居民消费价格涨跌幅(%) 数据来源:国家统计局邹利制图

多国央行纷纷降息 通货膨胀会不会席卷全球?

虽然中国央行暂时没有降息的可能,但众多国家央行已掀起降息潮,有媒体分析认为通货膨胀将席卷全球。

上周三亚洲早盘交易时段,新西兰储备银行(央行)宣布将基准利率降低25个基点至1.5%。这是新西兰央行自2016年11月以来首次降息。

据悉,这是首个降息的发达国家。

新西兰央行还在一同发布的预估中暗示,仍有再降息一次的可能。新西兰邮政银行Kiwibank紧随其后,宣布将其房贷利率降低15个基点。令人意外的是,紧随新西兰之后,菲律宾中央银行也于5月9日宣布,从本月10日起将基准利率下调25个基点至4.5%。这是该国自2012年10月以来首次降息。

降息潮来了吗?

新西兰联储不是今年第一个降息的国家,今年已有不少央行宣布降息。

2月7日,印度央行突然宣布降息25个基点,利率降至6.25%,打响了2019年降息第一枪。4月4日,印度央行再度宣布将回购利率下调25个基点,至6%。

这是否意味着全球央行会从之前的“加息潮”开始向着“降息潮”的周期转变呢?

准确预料到新西兰联储降息的伦敦证券公司Oanda资深市场分析师Ed Moya表示,这家联储降息,主要的考虑是通胀和经济活动在最近几个月出现了断崖式下跌。

多名国内分析师认为,中国央行暂时没有直接降息的可能。未来,货币政策仍将维持相对宽松,结构性政策工具或将成为主要手段。

人民银行5月8日公告称,当日以利率招标方式开展了100亿元逆回购操作。鉴于当日无逆回购到期,人民银行实现净投放100亿元,本月人民银行已连续投放500亿元,流动性继续宽松。

此前5月6日宣布的定向降准,从2019年5月15日开始,释放长期资金约2800亿元,全部用于发放民营和小微企业贷款。

多国央行加入降息行列,通货膨胀会席卷全球吗?

果蔬、猪肉价格走高 助推CPI创半年来新高

5月9日,国家统计局公布的数据显示,4月全国居民消费价格同比上涨2.5%。

今年3月份月度CPI同比涨幅年内首度破“2”的背景下,4月份的涨幅又比上月扩大0.2个百分点,创下了半年以来的最高水平。食物特别是猪肉价格的上涨,仍是CPI上涨最主要的推动力之一。国家统计局城市司处长董雅秀结合统计数据分析称,从同比看,4月食品价格上涨6.1%,影响CPI上涨约1.19个百分点。

在食品中,鲜菜价格水平仍处于高位,同比上涨17.4%,影响CPI上涨约0.43个百分点;猪肉价格上涨14.4%,涨幅比上月扩大9.3个百分点,影响CPI上涨约0.31个百分点;去年秋季北方水果欠收,今年存量不足,鲜果价格上涨11.9%,影响CPI上涨约0.22个百分点。

而在非食品中,医疗保健、教育文化和娱乐、居住价格分别上涨2.6%、2.5%和2.0%,合计影响CPI上涨约0.93个百分点,对整体物价指数的影响低于食品价格。

华泰证券宏观首席分析师李超表示,维持对今年CPI中枢上行到2.5%的中性预测,高点可能在年中附近,不过仍将低于3%。

联讯证券首席经济学家李奇霖也向记者表示,年内物价上涨风险主要是猪肉供给这一单一因素引起的,总需求并不支持CPI同比持续高位,因此通胀风险整体可控。

据国家统计局城市司司长赵茂宏此前披露,今年1~3月,扣除食品和能源价格的核心CPI分别为1.9%、1.8%和1.8%,涨势温和,涨幅稳定。

国家统计局新闻发言人毛盛勇也表示,目前核心CPI这一指标已连续半年多基本稳定在1.8%~1.9%的合理水平。

4月银行理财收益跌至4.17% 创26个月新低

资金价格4月中下旬以来持续下跌的同时,银行理财收益也在走低。

2019年4月,封闭式预期收益型人民币产品平均收益率创下近26个月新低,降至4.17%。

普益标准监测数据显示,4月,389家银行共发行了9285款银行理财产品(包括封闭式预期收益型、开放式预期收益型、净值型产品),发行银行减少4家,产品发行量增加59款。其中,封闭式预期收益型人民币产品平均收益率为4.17%,较上期下降0.05百分点。

《每日经济新闻》记者梳理近年来封闭式预期收益型人民币产品平均收益率发现,2019年4月,该产品平均收益率创下最近26个月新低。

那么,未来该产品平均收益率是否会跌破4%呢?

普益标准研究员于康接受《每日经济新闻》记者采访时表示,封闭式预期收益型人民币理财产品平均收益率预计短期不会跌破4%。由于目前银行体系内流动性总量总体稳定偏宽松,经济基本面指标呈现好转,央行在降准降息方面持谨慎态度,银行理财平均收益率近期大幅下滑可能性不大。

于康告诉记者,最近一年来银行理财总体预期收益率持续下滑,主要原因有两点:

一方面是资管新规颁布以来,理财产品非标投资受限,随着原有较高收益的存量资产到期,一定程度上影响了总体预期收益率;另一方面是受前期央行货币政策影响,市场流动性处于合理充裕状态,带来银行资金面宽松和货币市场利率不断下跌,从而导致理财收益出现下滑。

在岸、离岸人民币兑美元下跌 有货基单日万份收益不足两毛

数据显示,截至5月13日16时,离岸人民币跌破6.90关口创去年12月底以来新低,日内跌超550点。在岸人民币日内跌超500点,创1月初来最低水平。

摩根大通董事总经理、亚太地区副主席李晶说,较低的能源价格和全球机构投资者的资本加速流入,将为人民币提供支持,例如将在岸债券市场纳入主要全球债券指数以及进一步扩大A股在主要全球股票指数中的份额,而更为温和的美联储货币政策也缓解了人民币的贬值压力。

李晶表示,预计今年人民币将整体保持稳定,摩根大通外汇策略团队对2019年底的人民币对美元汇率预测为6.65,CFETS(中国外汇交易中心)人民币篮子指数为95。

渣打银行对人民币对美元汇率在今年年底的预测值同样在6.65。该行大中华区及北亚首席经济学家丁爽直言:“对于人民币汇率,近期的波动不会是一个长期趋势。

随着资金面的阶段性宽松以及利率市场化的大趋势,货币基金平均7日年化收益率不断下行,货币式基金的投资收益越来越少了。

万得数据显示,截至5月8日,331只货币基金(AB份额合并计算)平均7日年化收益率为2.47%,其中,货基A类收益率为2.41%,货基B类为2.55%。

2.47%的收益率水平,相比今年初和一季度末的收益率分别下降103个BP和38个BP。

而到5月9日,其平均7日年化收益率为2.43%,货基A类收益率为2.35%,货基B类为2.55%。

万得统计的762只货币式基金中,最新已出现74只货币式基金收益率跌破2%,占比1成。这也意味着万份基金单位收益率最低的不到2毛钱,也意味着投入1万元,当天收益率不足2毛钱。

对未来股债有何影响 业内专家这样说

对于隔夜Shibor、DR001利率都快速下行,将对股市、债市产生什么样的影响,《每日经济新闻》记者就此采访了业内多位专家。

中国银行国际金融研究所研究员范若滢:

Shibor的大幅走低表明当前银行间流动性较为充裕。一方面,月初时资金面的扰动因素不多,一般情况下流动性都较为充裕;另一方面,央行在5月初流动性充裕稳定时进行了公开市场操作,今年5月以来,央行实现资金净投放共500亿元。

叠加前段时间央行对中小银行定向降准的表态,反映出近期央行维护流动性合理充裕、保护资金面稳定的决心。展望未来,货币市场利率将大概率维持低水平运行。到5月中下旬扰动因素增多,央行公开市场操作力度估计也将加大。相信央行灵活的货币政策工具运用有能力维持资金面的稳定,短期利率波动并不会对经济运行产生明显影响。

联讯证券首席经济学家李奇霖:

月初过后,货币市场利率下行是正常规律,央行在月初给予了一定的流动性投放和财政支出下发可能是流动性的主要来源。

货币市场利率连续下行,我觉得几个原因吧:

第一个就是,之前债券市场波动很大,所以机构降杠杆的热情也下来了,借钱的需求不是很强;

其次,信贷数据表现也不太好,5月份的信贷数据刚刚公布,表现一般,五月份,从目前这么宽松的资金来看,可能反映出信贷的需求也不是很强,再加上定向降准给了市场一个货币宽松的预期,尤其是这个贸易上的一些不确定性,现在机构有宽松预期,融出的意愿也加大了。

对债市而言,宽松的资金面给了机构套息的空间与机会,对债市会形成情绪上与流动性上的利好,货币基金的收益可能会受到影响走弱。

中信证券明明研究团队:

货币市场利率连续下行,就是因为降准。5月份流动性供给比较充裕,新增的流动性较多,所以货币市场利率会有明显下降。

预计后期货币市场低位震荡,因为目前利率已到了一个低位,进一步下行的空间不大。

货币市场利率变动对股市的影响比较中性。股市近期还是受到市场预期、基本面变化的影响,比如5月9日公布的社融,以及企业的盈利等等,这些对其影响比较大。当然流动性宽松对股市肯定是利好的,但实际上它只是一个必要条件而非充分条件,不是说货币市场利率下行,股市就一定会涨。

关于债市,此次降准一方面定向支持小微、民营企业信贷投放,另一方面体现出应对国内外环境和市场预期变化的逆周期特征。

我们重申对5月债市的乐观判断,10年国债利率可能回落至3.2%~3.6%区间下限附近。目前10年国债利率已经高于区间中枢3.4%,我们认为5月利率有可能最低接近我们的区间底部,所以建议投资者抓住本月的做多机会。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。