每经记者|袁园 每经实习编辑|刘野

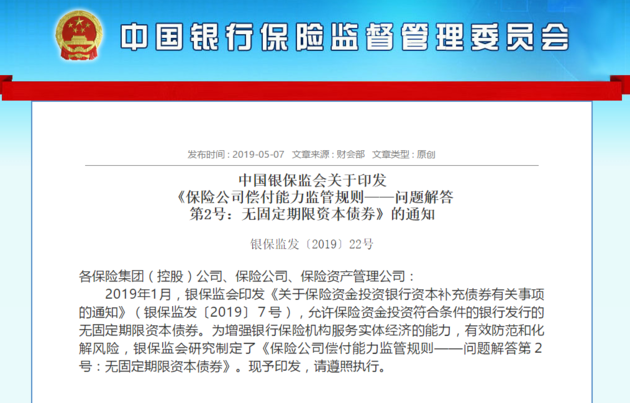

5月7日,银保监会印发《保险公司偿付能力监管规则——问题解答第2号:无固定期限资本债券》的通知,对险企投资符合条件的银行发行的无固定期限资本债券,保险公司编报偿付能力报告时,如何评估无固定期限资本债券的最低资本问题给出解释。

银保监会表示,保险公司投资银行发行的无固定期限资本债券,应当按照《保险公司偿付能力监管规则第8号:信用风险最低资本》,计量交易对手违约风险的最低资本。其中,风险暴露为其账面价值;政策性银行和国有控股大型商业银行的基础风险因子为0.20,全国性股份制商业银行的基础风险因子为0.23。

银保监会提到的保险公司投资银行发行的无固定期限资本债券得文件正是2019年1月,银保监会印发的《关于保险资金投资银行资本补充债券有关事项的通知》(银保监发〔2019〕7号)(以下简称《通知》)。

《通知》显示,保险资金可以投资银行发行的二级资本债券和无固定期限资本债券(俗称永续债)。其中,政策性银行发行的二级资本债券和无固定期限资本债券,比照准政府债券的投资规定执行;商业银行发行的二级资本债券和无固定期限资本债券纳入无担保非金融企业(公司)债券管理。

对于保险资金投资的商业银行二级资本债券和无固定期限资本债券的发行人,《通知》提出了4条具体的条件,一是公司治理完善,经营稳健;二是最新经审计的总资产不低于10000亿元人民币,净资产不低于500亿元人民币;三是核心一级资本充足率不低于8%,一级资本充足率不低于9%,资本充足率不低于11%;四是国内信用评级机构评定的AAA级或者相当于AAA级的长期信用级别。

有业内人士表示,对保险机构来说,保险资金具有规模大、期限长等特征,尤其是近年来保险公司大力推行长期保障型产品,负债久期拉长,对长久期资产配置需求增加。允许保险资金投资银行永续债,将增加保险资金长期限可投资资产,降低保险公司资产负债错配程度。对银行来说,放开保险资金投资限制,有助于扩大永续债投资者范围,为银行资本工具引入增量资金,从而缓解永续债发行难的问题。

(封面图片来源:摄图网)

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。