在易会满任职的第五天,证监会发布了三条正在酝酿中的新政,减少卖盘,增加买盘,引导券商资金入市,增加外资投资品种。

每经记者|郭鑫 每经编辑|李语涵

图片来源:每经记者 张建 摄

新主席的新气象!在易会满任职的第五天,证监会发布了三条正在酝酿中的新政,减少卖盘,增加买盘,引导券商资金入市,增加外资投资品种。

1月31日晚间,证监会连续发布三条重磅利好。《每日经济新闻》记者梳理如下:

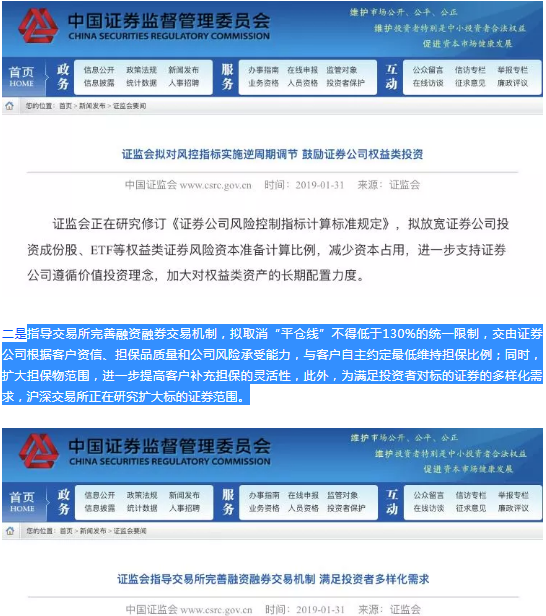

1、研究修订《证券公司风险控制指标计算标准规定》,拟对风控指标实施逆周期调节,放宽证券公司投资成份股、ETF等权益类证券风险资本准备计算比例,减少资本占用,进一步支持证券公司遵循价值投资理念,加大对权益类资产的长期配置力度。

2、指导交易所完善融资融券交易机制,拟取消“平仓线”不得低于130%的统一限制,交由证券公司根据客户资信、担保品质量和公司风险承受能力,与客户自主约定最低维持担保比例;同时,扩大担保物范围,进一步提高客户补充担保的灵活性,此外,为满足投资者对标的证券的多样化需求,沪深交易所正在研究扩大标的证券范围。

3、将QFII、RQFII 两项制度合二为一,扩大投资范围。除原有品种外,QFII、RQFII 还可投资:(1)在全国中小企业股份转让系统(新三板)挂牌的股票;(2)债券回购;(3)私募投资基金;(4 )金融期货;(5)商品期货;(6)期权等。此外,允许参与证券交易所融资融券交易。可参与的债券回购、金融期货、商品期货、期权的具体品种,由有关交易场所提出建议报监管部门同意后公布。

证监会发文表示,为进一步优化融资融券业务机制,提升证券公司自主管理能力,沪深交易所正在抓紧修订《融资融券交易实施细则》,拟取消“平仓线”不得低于130%的统一限制,交由证券公司根据客户资信、担保品质量和公司风险承受能力,与客户自主约定最低维持担保比例;同时,扩大担保物范围,进一步提高客户补充担保的灵活性。

此外,为满足投资者对标的证券的多样化需求,沪深交易所正在研究扩大标的证券范围。

现行两融规则中,客户维持担保比例不得低于130%,当客户维持担保比例低于130%时,券商应当通知客户在约定的期限内追加担保物,客户经券商认可后,可以提交除可充抵保证金证券外的其他证券、不动产、股权等资产,同时,券商可以与客户自行约定追加担保物后的维持担保比例要求。

从整个行业来看,当前市场的预警线通常都是150%,激进一些的会放到140%,平仓线一般都是130%,当信用账户的维持担保比例低于130%时,客户应按照约定如期追加保证金,否则券商将启动平仓。一些券商还设计了应急平仓线,将新增维持担保比例为110%的应急平仓线,也就是信用账户维持担保比例低于110%时,券商将有权直接实施强制平仓,使维持担保比例恢复至警戒线150%以上。

近期市场震荡,不少个股或因股权质押、或因业绩产生风险,此举有望规避踩踏式的平仓风险,同时增加了担保的灵活性,增加了流动性。

截至1月30日,沪市两融余额4529.15亿元,较前一交易日减少20.73亿元;深市两融余额2805.03亿元,较前一交易日减少16.33亿元;两市两融余额合计7334.19亿元,较前一交易日减少37.06亿元。

在两融规则将要调整的同时,证监会还拟对风控指标实施逆周期调节,鼓励证券公司权益类投资。

证监会正在研究修订《证券公司风险控制指标计算标准规定》,拟放宽证券公司投资成份股、ETF等权益类证券风险资本准备计算比例,减少资本占用,进一步支持证券公司遵循价值投资理念,加大对权益类资产的长期配置力度。

这将放宽券商的入市资金,加大对权益类、大蓝筹的投资范畴。

根据上海证券报报道,银河证券基金研究中心总经理胡立峰认为,此举大大有利于我国权益基金规模的增长,尤其是股票ETF基金规模的增长。他认为,大力发展权益基金是服务支持股市进而服务支持实体经济的重要举措。目前公募基金的股票基金与混合偏股基金持有的股票市值比例还是比较小。2019年公募基金行业发展重要内容是多举措发展壮大股票基金。

根据银河证券基金研究中心的数据,截止2018年12月31日,在严格的股票基金分类中,被动投资的指数化基金占比达到75%,主动管理的股票基金仅有25%的占比。股票ETF基金3372.13亿元,份额规模2265.70亿份。2018年股票ETF基金份额增长172.61%,是所有基金类型中份额规模增长最多的基金品种,特别是在2018年股市下跌25%的情况下,股票ETF基金份额逆大盘下跌居然上涨172.61%,说明市场对股票ETF基金的钟爱。

2018年底,公募基金中的股票基金与混合偏股基金持有的股票市值是14706.26亿元,占A股流通市值352970.01亿元的4.17%。

在前述两条重磅利好公布之后,稍晚间,证监会再度发布一条重要文件。

证监会就《合格境外机构投资者及人民币合格境外机构投资者境内证券期货投资管理办法(征求意见稿)》及其配套规则公开征求意见。

征求意见稿指出,证监会将QFII、RQFII两项制度合二为一,整合有关配套监管规定,形成统一的《管理办法》和《实施规定》。境外机构投资者只需申请一次资格,尚未获得RQFII额度的国家和地区的机构,仍以外币募集资金投资。除原有品种外,QFII、RQFII 还可投资:(1)在全国中小企业股份转让系统(新三板)挂牌的股票;(2)债券回购;(3)私募投资基金;(4 )金融期货;(5)商品期货;(6)期权等。

此外,证监会还将放宽准入条件。取消数量型指标要求,保留机构类别和合规性条件。同时,简化申请文件,缩短审批时限。对于跨境交易,加强持续监管。完善账户管理,健全监测分析机制,增加提供相关跨境交易信息的要求,加大违规惩处力度。

根据证监会的公告,截至2018年底,QFII总额度1500亿美元(目前已增至3000亿美元),共有309家境外机构获得QFII资格,获批额度1011亿美元;RQFII制度从中国香港扩大到19个国家和地区,总额度19400亿元人民币,共有233家境外机构获得RQFII资格,获批额度6467亿元人民币。初步估算,QFII、RQFII两项制度合二为一后,其总额度接近4万亿元人民币。

在1月14日,国家外汇管理局发布公告称,为满足境外投资者扩大对中国资本市场的投资需求,经国务院批准,合格境外机构投资者(QFII)总额度由1500亿美元增加至3000亿美元。

值得注意的是,2018年全年,上证指数大跌24.59%,无论是公募还是私募基金均损失惨重,不少机构开始减配股票甚至黯然离场。然而外资却不惧风险,逆势加仓买入A股。自沪深股通开通以来,截至1月31日收盘,北上资金累计流入金额已经超过7000亿元,达到7027.58亿元,沪股通累计流入额达到4109.25亿元,深股通累计流入额达到2918.33亿元。

(声明:文章内容或者数据仅供参考,不构成投资建议。投资者据此操作,风险自担。)

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。