每经记者|张寿林 每经编辑|廖丹

1月15日,人民银行发布2018年社会融资统计数据。初步统计,2018年社会融资规模增量累计为19.26万亿元,比上年少3.14万亿元;对实体经济发放人民币贷款增加15.67万亿元,同比多增1.83万亿元。

初步统计,2018年社会融资规模存量为200.75万亿元,同比增长9.8%,增速比上年低3.6个百分点。

增量和存量指标均显示社融增速有所回落。在数据发布现场,人民银行调查统计司司长阮健弘介绍,从金融方面看,主要体现为银行表外资金减少,这是结构性去杠杆的结果,也与金融体系风险偏好下降有关。从实体经济方面看,主要是平台相关行业和债务压力较大的国有企业有效融资需求不足。

阮健弘说,在这个过程中,货币政策主动加强定向调控、区间调控和政策协调,人民币贷款、债券融资、贷款核销显著增加,一定程度上弥补了表外融资的收缩,实现了社融增长与实体经济增长总体匹配。

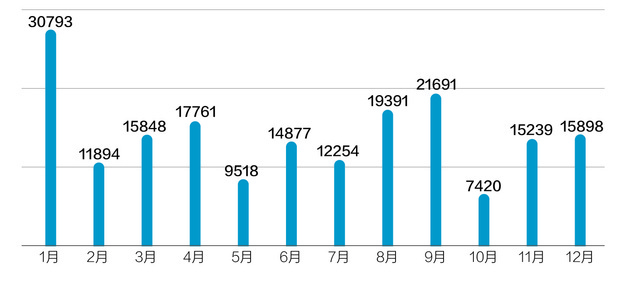

▲2018年以来各月可比口径的社会融资规模增量(单位:亿元)

社融变动“三多两少”

根据人民银行当日发布的数据,社融在增量上,2018年内对实体经济发放的人民币贷款增加15.67万亿元,同比多增1.83万亿元;对实体经济发放的外币贷款折合人民币减少4201亿元,同比多减4219亿元;委托贷款减少1.61万亿元,同比多减2.38万亿元;信托贷款减少6901亿元,同比多减2.95万亿元;未贴现的银行承兑汇票减少6343亿元,同比多减1.17万亿元;企业债券净融资2.48万亿元,同比多2.03万亿元;地方政府专项债券净融资1.79万亿元,同比少2110亿元;非金融企业境内股票融资3606亿元,同比少5153亿元。12月份社会融资规模增量为1.59万亿元,比上年同期多33亿元。

在存量上,2018年对实体经济发放的人民币贷款余额为134.69万亿元,同比增长13.2%;对实体经济发放的外币贷款折合人民币余额为2.21万亿元,同比下降10.7%;委托贷款余额为12.36万亿元,同比下降11.5%;信托贷款余额为7.85万亿元,同比下降8%;未贴现的银行承兑汇票余额为3.81万亿元,同比下降14.3%;企业债券余额为20.13万亿元,同比增长9.2%;地方政府专项债券余额7.27万亿元,同比增长32.6%;非金融企业境内股票余额为7.01万亿元,同比增长5.4%。

对这一系列数据该如何看,阮健弘分析指出,2018年社会融资规模总体保持适度平稳增长,为经济发展提供了适宜的融资环境。从结构看,社会融资规模变动呈现“三多两少”的特点。

三多主要表现在:一是对实体经济发放的人民币贷款同比多增。全年金融机构对实体经济发放的人民币贷款增加15.67万亿元,比上年多增1.83万亿元,信贷对实体经济支持力度显著增强。二是债券融资显著增加。首先,全年企业债券净融资2.48万亿元,比上年多2.03万亿元。其次,存款类金融机构资产支持证券融资为5940亿元,比上年多3963亿元。第三,地方政府专项债券净融资1.79万亿元。三是贷款核销同比多增。全年贷款核销为1.02万亿元,比上年多2565亿元。

两少主要表现为:一是表外融资大幅减少。全年表外融资减少2.93万亿元,比上年多减6.5万亿元。其中,委托贷款减少1.61万亿元,比上年多减2.38万亿元;信托贷款减少6901亿元,比上年多减2.95万亿元;未贴现银行承兑汇票减少6343亿元,比上年多减1.17万亿元。二是股票融资同比少增。全年非金融企业境内股票融资为3606亿元,比上年少5153亿元。

普惠口径小微贷款增量翻番

相对于去年,社融增速有所回落。阮健弘说,根据所掌握的情况,社融增速回落的原因,从金融方面看,主要体现为银行表外资金减少,这是结构性去杠杆的结果,也与金融体系风险偏好下降有关。从实体经济方面看,主要是平台相关行业和债务压力较大的国有企业有效融资需求不足。

在这个过程中,货币政策主动加强定向调控、区间调控和政策协调,人民币贷款、债券融资、贷款核销显著增加,一定程度上弥补了表外融资的收缩,实现了社融增长与实体经济增长总体匹配。

阮健弘说,下一步,人民银行将强化逆周期调节,根据高质量发展的需要,进一步优化融资结构和信贷结构,改善货币信贷政策传导机制,保持社会融资规模适度增长。

从企业贷款增长和资金投向结构来看,阮健弘表示,2018年,金融机构信贷资金对企业的支持力度比2017年有所增强。

此外,2018年,小微企业融资格外受关注。阮健弘通报,2018年12月,新发放的500万以下小微企业贷款利率平均水平为6.16%,比上年同期低0.39个百分点。

阮健弘表示,2018年,人民银行着力改善小微企业融资环境。总体上,金融体系对小微企业的信贷支持力度持续加大,融资成本有所下降。

一是普惠口径小微贷款全年增量比上年翻一番。截至2018年末,普惠口径小微贷款余额8万亿元,同比增长18%,增速比上年高8.2个百分点。全年增加1.22万亿元,增量是上年全年的2倍。

二是信贷支持的小微户数增长约三成。截至2018年11月末,普惠口径小微贷款支持小微经营主体1713万户,比上年末增加387万户,增长29.2%。

三是小微企业贷款利率有所下降。人民银行通过定向降准、定向中期借贷便利、再贷款等方式向金融机构提供优惠利率的长期资金,引导金融机构积极向小微企业传导政策红利。2018年12月,新发放的500万以下小微企业贷款利率平均水平为6.16%,比上年同期低0.39个百分点。

下一步,人民银行将继续按照党中央、国务院的要求,引导金融机构进一步深化小微企业金融服务。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。