截至2018年最后一个交易日,在剔除货基和短期理财债基后,公募基金资产规模总计4.86万亿,较去年末增加0.38万亿。从公司规模排名来看,易方达再次拿下规模之王的称号,而2018年的排位赛中,也有不少公司规模大涨排名迅速上升。

每经记者|聂虹 每经编辑|叶峰

新年伊始,总结过去才能更好地展望未来。

截至目前,除了部分QDII净值尚未更新至年末最后一个交易日外,其余基金基本更新完毕,2018年的公募基金规模榜单也正式出炉。按照规定,最新的基金公司的规模排名中,货币基金和短期理财债基都不再被纳入。

Wind数据显示,截至2018年最后一个交易日,全国已发公募产品的基金管理公司131家,管理基金数量共5160只,管理资产净值合计12.93万亿,规模较去年末增加1.38万亿。在剔除货基和短期理财债基后,公募基金资产规模总计4.86万亿,较去年末增加0.38万亿。从公司规模排名来看,易方达再次拿下规模之王的称号,而2018年的排位赛中,也有不少公司规模大涨排名迅速上升。

指数型股基逆势吸金

债基规模增长超50%

虽然去年基金难发,但从全市场来看,Wind数据显示,截至2018年12月31日,全市场基金数量由2017年的4692只变为5160只,新增了468只,管理的基金资产净值也相应增加了1.38万亿元。

各类型基金中,除了货币市场型基金和另类投资基金的基金数量出现下降,其余各类产品数量均有不同程度的上升,其中,债券型基金2018年增加231只,混合型基金和股票型基金也分别新增102只和141只。

股票型基金和混合型基金的数量虽有上升,但是资产净值在全市场上的占比却有所下滑,数据显示,两者规模占比分别减少0.15%和6.37%。两者规模占比出现较大差异的原因是,在全市场基金资产净值2018年新增1.38万亿元的情况下,混合型基金的资产净值减少了5759.02亿元,指数股票型基金却获得逆市加仓,被动指数和指数增强型股基资产净值合计增加超千亿元。同样是在权益市场表现不佳的情况下,资金对两类产品的态度似乎并不相同。

2018年可以称得上是债基的丰收年,债券型基金出现数量、业绩、规模"三丰收"。债市走牛债基业绩有目共睹,此外,新发数量不断增加,这使得债券型基金的资产净值由上年度的1.57万亿元上涨为2.45万亿元,规模增长8803亿元,增速超50%。

值得注意的是,截至2018年末,虽然货币市场型基金和另类投资基金较上年末分别减少12只和2只,但规模却增加了1.1万亿元和0.48亿元,数量虽然减少但在整个市场规模中的占比却较上年底增加了1.28%,达到63.02%。而QDII基金虽然是除债基外,唯一一个数量出现增加的品种,但其规模却反而减少了26.95%,占比减少0.1%。

管理规模最高一年增加超700亿

排名变动最快提升37位

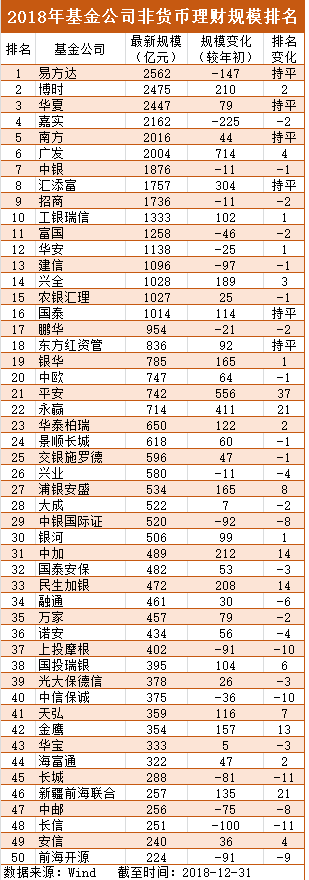

剔除货基和短期理财基金后,2018年公募规模排名第一的基金管理人仍由易方达拿下,截至2018年末,基金规模为2561.54亿元,而规模亚军和季军则由博时基金和华夏基金夺得,其公募规模分别为2475.08亿元和2447.21亿元。从2018年规模排名整体来看,头部固若金汤,前二十名全是老面孔;中部激流勇进,规模排名激增的生力军不少。

Wind资讯显示,截至2018年12月31日,2018年规模排名前二十位的基金公司仍是2017年的前20家。其中6家公司排名维持不变,除广发基金和兴全分别上升4位和3位外,其余公司名次上升或下降均在2位以内。从绝对的管理规模来看,管理规模超千亿的基金公司由去年的14家增长为16家,进入千亿级梯队的两家公司分别是兴全基金和国泰基金。而规模在2000亿元以上的已有易方达、博时、华夏、嘉实、南方和广发6家。其中,广发基金一年规模增加了714亿元,成为去年全市场最吸金的基金公司,排名也由此上升四位。

有公司规模绝对增长量最多,也有公司名次提升速度无人能及。去年平安大华基金在增资后将名字改为"平安基金",新公司名背后是新的局面。数据显示,截至2018年底,平安基金管理规模达742亿元,全年增加556亿元,增长近3倍,凭借生猛的规模增长绝对额和增幅,公司名次提升37位,迅速飙升至21位。值得注意的是,新增的556亿元中,有491亿元来自偏债主动型产品的规模增量。

有业内人士认为,当前市场权益投资收益不理想,偏重固收的公司便有了机会崭露头角。除平安外,永赢基金和中加基金也是其中的典型。永赢基金和中加基金2018年规模分别增加411亿元和212亿元,名次分别由43位上升为22位,由45位提升为31位,而其增量同样主要来源于偏债主动性基金。

此外,2018年排名中,名次提升超30位的除平安基金外,还有鹏扬基金和人保资产,名次分别上升了32位和35位。其中,鹏扬基金是成立于2016年6月的新公司,2017年时其规模为37.98亿元,去年一年规模增长183亿元至221亿元,增幅达到482%,名次亦由83位升至51位,进入前1/2梯队。而2018年共有博道、东方阿尔法、国融、合煦智远、恒越、弘毅、凯石、中庚、中泰资管9家基金公司首次参与排名,其中表现最好的东方阿尔法名列103位。

公司在管产品各有侧重

ETF规模前二十增量不一

虽然规模总榜单出炉,但是分类型来看,各家公司的规模排名又是另一番景象。根据Wind资讯目前提供的数据来看,易方达、嘉实、汇添富目前在管的偏股主动型产品规模较大、博时、中银和招商在偏债主动型上名列前茅,华夏、易方达和南方的被动投资令人瞩目,而广发基金去年则在固收和指数方面上动作不断。

而从头部基金规模来看,主动型产品管理规模上千亿的公司数量显著高于被动型。Wind数据显示,截至2018年12月31日,偏股主动型、偏债主动型管理规模上千亿的公司一共有5家,而指数型却仅有华夏一家。

2018年A股行情不理想,导致偏股主动型基金规模多数下滑。2017年偏股主动型三甲的嘉实、易方达和华夏该类型产品规模去年下滑均超过380亿元,名次变动由下滑程度决定。而汇添富基金则逆势获得增资,偏股主动型产品较年初规模增加112亿元达到925亿元,排名也成功上升2位进入前三。而目前在管的偏股主动型基金规模超千亿的公司只有易方达和嘉实两家,分别为1066亿元和1003亿元。

随着资管新规的发布实施及养老资金入市,权益弱债市强的行情下,机构和个人投资者都表现出对固收类产品的青睐。根据在管的偏债主动型基金规模排名,2018年的前五强分别为博时、中银、招商、广发和农银汇理。其中,前三家旗下偏债主动型基金规模分别为1586亿、1567亿、1137亿,均超千亿,而广发和农银汇理的这一数据也有944亿元和883亿元之多。值得注意的是,招商基金和广发基金2018年以来该类型产品规模分别增长325亿元和462亿元,排名相应上升2位和5位。

作为基金市场的重要投资品种,指数基金可以通过指数进行大类资产配置,也可以进行行业轮动投资。虽然巴菲特推了很多年的指数基金,但指数基金真正受到投资者的喜爱还是得从去年算起。2018年被认为是被动投资的大年,这一年市场上出现了首家管理指数基金规模超千亿的公司。Wind数据显示,截至2018年底,华夏基金旗下在管的指数型基金规模为1224亿元,前十中仅有一家公司该类产品规模出现下滑,其余9家均稳步上升,规模增长最多的是广发基金,规模较年初上升390亿元,名次上升8位。

ETF是指数基金中的一颗明珠,因为规模的实时更新,在2018年末的最后三个月里几乎每隔一段时间就会曝出大规模资金涌入的新闻。根据Wind资讯提供的在管ETF规模排名,全部前20家基金公司的ETF规模较年初均出现了不同程度的增长。其中增量最多的是排名第一的华夏,2018年ETF规模新增282亿元,目前在管ETF规模为931亿元。此外,规模在300亿元以上的还有4家,分别是易方达、南方、华泰博瑞和华安,其中,前三家在管ETF规模去年均增加超过150亿元。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。