纾困基金成立规模快速放大,成为当下市场的一大看点。

据券商中国记者不完全统计,仅统计公开信息,公开宣布成立的纾困基金规模合计已经达到4850.5亿元,其中券商主导的纾困基金规模最大、达到2227.5亿元,其次是由地方政府主导的纾困基金、达到1800亿元。

不过,综合业内人士反馈,纾困基金的落地案例仍不多,纾困基金大规模落地或仍然需要一些时间。

纾困基金的落地难点在哪里?大体上,纾困基金快速落地存在三大难点:

1、不同出资人意见存分歧,统一意见需时间;

2、优质标的稀缺,瑕疵标的涉及诉讼;

3、企业特征差异大,一企一策需时间;

以券商主导的纾困资管计划为例,券商撬动了各路资金驰援上市公司,但也就需要考虑不同出资人的想法,“不同出资人有不同考量,达成一致意见、选出最优方案需要时间”。

10月13日,深圳市宣布建立上市公司债券融资支持机制,数百亿元资金设立优质上市公司股权投资专项基金,就此拉开了驰援民营上市公司的大幕。

据券商中国记者统计,截至目前,包括地方政府、券商、保险资管和纾困专项债在内,四路资金合计宣告将撬动4850.5亿元,用于支持民营上市公司纾困与进一步发展,其中,券商与地方政府主导的纾困基金占据比重最大,具体规模分布如下:

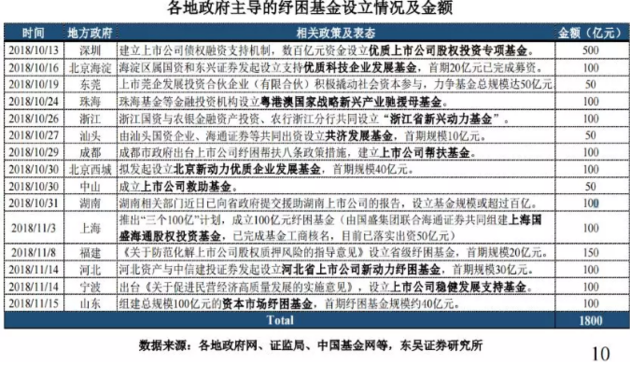

1、地方政府:纾困基金合计1800亿元

据东吴证券统计,深圳、北京、上海等14个地方政府及国资已陆续成立“纾困”专项基金,合计成立规模约1800亿。

此外,河南、杭州及广东顺德等已公告设立但未披露具体金额。

2、券商:以资管计划为主,撬动资金2227.5亿元

10月22日,在证券业协会的组织下,首批11家券商达成意向,出资210亿元设立母资管计划,并吸引银行、保险、国有企业和政府平台等资金投资,形成1000亿元总规模资管计划,成为券商纾困基金的第一梯队。

据中证协最新发布消息,目前,各证券公司仍在有序推进系列资管计划具体落地。截至2018年11月30日,已有18家证券公司共成立了20只系列资管计划和1只子计划,出资规模总计341.41亿元。

截至目前,券商主导的纾困基金主要以资管计划为主,多采用券商出资、担任管理人的形式,同时吸引外部资金、以撬动更多资源。

据券商中国记者不完全统计,券商主导的纾困基金规模合计达到2227.5亿元。

3、保险资管:纾困专项产品合计780亿元

在保险资管方面,据东吴证券统计,国寿、太平、阳光、人保、新华五家保险资管成立共计780亿规模的纾困专项产品。

其中,国寿资管的纾困专项规模最大,涉及金额200亿元。

据券商中国此前报道,国寿的“国寿资产—凤凰系列产品”是险资首只纾困上市公司的股质风险产品,面向险资、社保、资管产品发行,将采取“分期发行”的方式发行,成熟一期,发行一期。

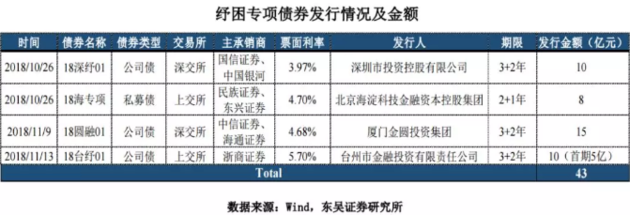

4、纾困专项债:沪深交易所发行43亿元

10月26日,证监会表示将支持各类符合条件的机构发行专项公司债,募集资金专门用于纾解民营企业融资困境和股权质押风险,交易所将对该类专项审核建立绿色通道,适用即报即审,目前已又多家机构提出意向,沪深交易所正在对接。

据东吴证券统计,截止目前沪深交易所共计发行4只纾困专项债,合计规模43亿,发行人均为国资,资金将用于设立专项股权投资基金,化解股质风险。

尽管市场资金正在通过各种渠道驰援上市公司,宣告的纾困资金规模也达到4850.5亿元,但就多位市场人士的反馈来看,当前纾困基金的落地方案仍不多,大规模的纾困基金落地或还需要时间。

纾困基金业务对券商具有一定吸引力。在不少券商人士看来,纾困基金不仅可缓解自身股权质押风险,还给投行带来并购重组的业务机会,同时也是直投子公司以折价收购上市公司股权的好机会。

不过,目前来看,纾困基金实际落地的案例还不多。

“现在主要还是以债权的方式给上市公司大股东续贷,涉及到重大资产重组的情况还少。”华东一家中大型券商资管人士告诉记者。

纾困基金落地的难点在哪里?

一方面,以券商主导的纾困资管计划为例,券商撬动了各路资金驰援上市公司,但也就需要考虑不同出资人的想法, “不同出资人有不同考量,达成一致意见、选出最优方案需要时间”。

另一方面,纾困基金保持谨慎态度,仍在寻找理想投资标的,但寻找好标的并不容易。

“好标的太少,大家都在抢,”上述资管人士告诉券商中国记者,“理想标的大概只占10%左右,剩下90%的标的多少是有瑕疵的。”

“一些标的即便基本面上没有问题,但是也多少涉及到法律诉讼。”该资管人士称,“一旦涉及官司,就会非常耗时间,完全没问题的优质标的实际上很少。”

此外,不同标的之间的情况也有差异。

上述资管人士表示,当前需要纾困的上市公司大致可以分为三类:一是控股股东有些问题,但上市公司质地不错;二是上市公司不佳,但控股股东实力不错;三是股东和上市公司都有些问题。该人士称,“由于不同公司的差异很大,在选择标的时还要区别对待,一企一策。”

券商中国记者了解到,当前纾困基金支援上市公司的方式多种多样,大体上可以分为债权纾困、股权纾困和债股混合三种。

具体而言,债权类纾困是以股权质押的形式为上市公司大股东续贷,或者是向债权人购买大股东现有的股票质押的收益权、购买大股东发行的可交债等。

股权类则是购买大股东的股权,一种是作为战略投资受让股权,另一种是与出让方约定好在一定价格购回。这当中也可有多种配套的设计。

针对纾困基金还未大规模落地的情况,有券商人士提出多个建议,除了纾困基金方面的融资支持以外,还可以适当放宽政策,以进一步缓解股票质押风险。

有券商人士建议,可考虑将股票质押融资最长3年的期限延长,给予企业一定的时间化解风险,避免引致债务风险加速爆发;股票质押市场集中度可由50%适当放宽。

此外,有券商人士建议,可放宽通过大宗交易化解股票质押风险的减持政策,包括将大宗交易90天内减持比例提高(根据减持新规相关要求,大股东或特定股东采取大宗交易方式减持的,在任意连续90日内,减持股份总数不得超过公司股份总数的2%)、将大宗交易限售期缩短(目前是6个月)、将大宗交易折价比例提高(目前是10%)等。

除此之外,也有行业人士表,可以考虑将协议转让股份的限售期缩短到3个月,降低购买者的流动性风险,增加投资者热情等。

来源:券商中国 记者:王玉玲 曾炎鑫