今年债券违约规模已超过900亿元,雏鹰农牧用“肉偿”方式博足了各方眼球。历史上,参与实物还债的还有大蒜、海鲜、珊瑚......面对实物抵债现象,业内人士各执一词,有的认为“这是最好的方式”,有的却直言“实物抵债一旦成潮,后果会十分严重”。

图片来源:摄图网

“养猪第一股”雏鹰农牧的一纸公告,证实网上盛传的“以肉偿债”并非戏言。11月8日晚,雏鹰农牧发布公告,宣布将以火腿、生态肉礼盒等偿还公司债务的利息。

雏鹰农牧表示,公司计划对现有债务调整支付方式,本金主要以货币资金方式延期支付,利息部分主要以公司火腿、生态肉礼盒等产品支付,债务范围包括公司现有所有债务。截至公告日,公司已经与小部分债权人达成初步意向,涉及本息总金额2.71亿元,目前尚未进行产品交割。

而在历史上,用实物抵债的奇葩方式并不仅仅局限于“肉偿”。另外用大蒜、树木、机票、珊瑚等实物来抵债的方式更是层出不穷。令人惊讶的是,有业内人士表示,这也许是更好的结果。

华尔街见闻留意到,虽雏鹰农牧用“肉偿”方式开了食物抵偿的先河,但历史上奇葩的还债方式还不仅仅局限于此。大蒜抵债、大树抵债、珊瑚抵债,各种层出不穷的还债方式在中国资本市场上演着。

案例一,机票抵债。10月19日,前海航交所在官网发布《关于退出本金兑换机票代金券服务的预告说明》,称将于10月下旬向投资人提供“退出本金兑换机票代金券”的服务。

华尔街见闻留意到,此次兑换的机票代金券最低额度为5000元(组合),可为家人及亲友预订机票,使用范围包括购买海南航空(HU)及大新华航空(CN)自营国内、国际及地区客票以及机票+酒店产品时使用。

案例二,以蒜抵债。早在2013年10月,山东平台“乐网贷”突然停止正常提现,当时共拖欠全国各地近400位受害人2600多万元。面对各地投资者的责问,“乐网贷”老板称其名下有450万斤大蒜等多项资产,高价变现不成问题。2015年法院判决将该平台定性为“非法吸收公众存款”,相关负责人也被绳之以法。

案例三,以洗浴中心充值卡、酒水抵债。2015年6月,得利宝多个项目相继出现逾期,有投资者称,得利宝有关人员给投资超过1万的投资者打电话,称公司无力偿还剩余欠款,可以给予洗浴中心充值卡、酒水的补偿。

案例四,以树抵债。2016年6月12日,深圳的P2P平台瑞银贷发布公告称,投资人可以选择用黄花梨树进行资产过户的形式兑现,后期公司会按照一定的标准回购。该公司的公告还称,1年树龄海黄树(即黄花梨树)价值3000元,现按2500元一棵折算。

案例五,以珊瑚抵债。2016年6月13日,上海鹏华资产发布兑付公告,以珊瑚抵债。有消息称上海鹏华资产管理(集团)有限公司公布致投资者书显示,“我们会在5月12日公布详细的兑付细则,在公布细则前,本公司将停止本金与利息的支付,5月12日兑付细则公布后,再予兑付”。

案例六,海鲜抵债。2016年10月,“爆雷”平台上恒资产为兑付开始以物抵债,称将以海鲜分三年抵偿1亿元的债务。当时公司称预计3到5年内可回款金额合计7亿左右,所有回款将全部作为上恒资产的兑付资金,而目前未兑付投资人的本金合计为8亿元左右,差额约1亿元。

华尔街见闻就这些奇葩的实物还债现象和多名业内人士沟通,在对话当中,“无奈之举”、“也许是更好的结果”、“双重利润”、“打铁还是靠自身硬”、“谁还敢来投资”成高频词。

“以物抵债逻辑是没毛病的。用物抵债,物品列销售收入,同时还减少了企业负债。但关键是,当以物抵债在上市公司形成风潮,到时怎么办?谁来监管?对于小散户来说,是来做投资的,企业却让他们拿实物回家。若这种奇葩方式形成风潮,谁还敢来投资?”一名做一级市场VC、 PE的投资人士对华尔街见闻表示。

在东方鹏富董事总经理周良先看来,打铁要看自身硬。“从雏鹰农牧来看,这是它短期自救的较好的方式,以肉抵债也可以短期解决猪瘟疫下库存的问题。但该公司布局太快,长期还是要看公司的战略。从投资者的角度来看,实物抵债总比不还债要好,起码表明了企业的态度。”

也有投资人表示,“奇葩现象如此多,那房地产公司资不抵债,到时侯也用房子来抵押?”

事实上,上演“肉偿”的大戏也是无奈之举。

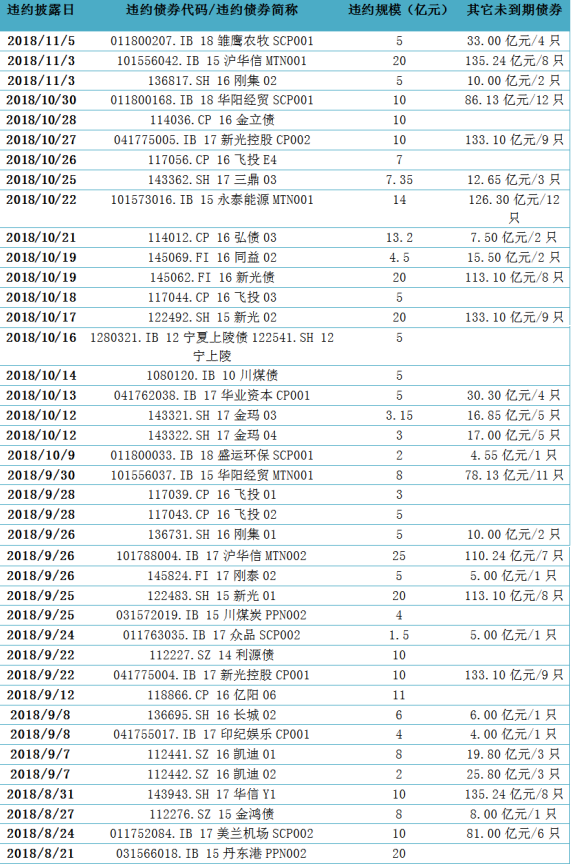

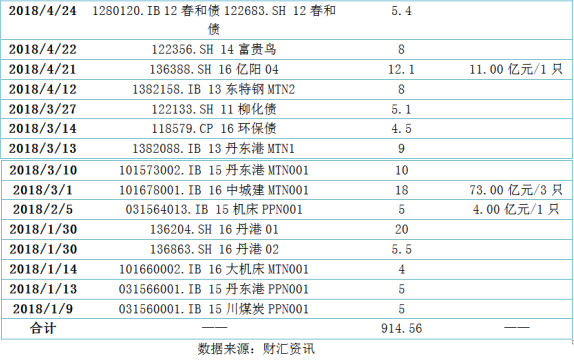

今年以来,在宏观经济调整的大背景下,企业信用风险上升,已爆出多起债券违约事件。据财汇金融最新数据显示,年初至今,已有89只债券违约,涉及914.56亿元。当中债券违约的主体约80%是民营企业。

而自2014年3月至今,涉及违约的债券共有240只,涉资共1678.45亿元。可见,今年来违约债券在规模上已大幅超过过去三年债券违约的总额,“肉偿”这种花式还债也是无奈之举。

表:今年以来违约债券明细

来源:华尔街见闻 作者:张雨娜