火山君拿到的一份外滩控股集团金融中心总经理董琳和投资者的对话记录中,则明确证实了中精国投募集的部分资金被违规挪至二级市场炒作雷科防务。

每经记者|杨建 每经编辑|何剑岭

图片源自:摄图网

火山君(微信公众号:huoshan5188)拿到的一份外滩控股集团金融中心总经理董琳和投资者的对话记录中,则明确证实了中精国投募集的部分资金被违规挪至二级市场炒作雷科防务。

火山君(微信公众号:huoshan5188)获得了一份“疑似”中精国投法人代表董杰签名的申请书,该申请书显示,董杰在2018年7月5日得知上海市第二中级人民法院正在执行(2018)沪02执528号,执行标的658876740,这即是外滩安防质押给华融华侨的雷科防务1亿股的股票。

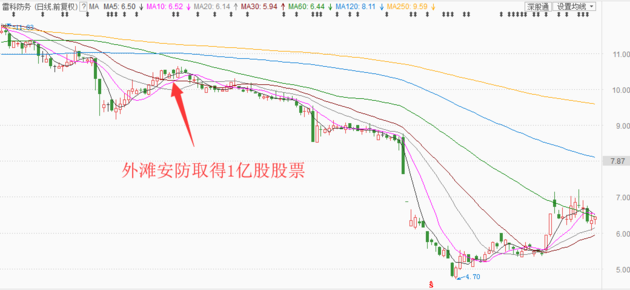

值得注意的是,去年9月28日,雷科防务发布公告称,公司第一大股东江苏常发实业集团将公司1亿股无限售流通股份转让给外滩安防,转让总价款为12.06亿元。而据基金业协会数据显示,在此时间段内,中精国投陆续成立了多只私募基金,其中包括稳盈票据私募基金(2017年9月25日)、恒盈票据私募基金(2017年9月8日)、中精票据三号私募基金(2017年6月16日)、中精票据二号私募基金(2017年6月16日)、中精票据一号私募基金(2017年4月25日)、保理票据产业私募基金(2017年3月24日)等六只基金。

按照其票据私募基金的属性,应该是投向保理类公司用来购买有质押的票据债权。火山君(微信公众号:huoshan5188)拿到的一份外滩控股集团金融中心总经理董琳和投资者的对话录音显示,董琳明确表明中精国投基金买入雷科防务。

在这份对话录音中,董琳甚至直言不讳地告诉投资者:“你要听实话吧,我手里的直客(火山君注:即私募自行开发的客户)有4个亿,我们都是在一条船上的,没有必要骗你。你知道吧,我们去年做了一个雷科防务,现在雷科防务崩盘了,而我们整个中精的盘子在18亿左右”。

公开信息显示,外滩控股旗下“贵州外滩安防设备有限公司”在2017年12月12日,以12.06亿元代价从雷科防务大股东江苏常发实业集团取得1亿股股份,从而成为雷科防务十大股东第二位并保持至今年半年报公布之时,持股数为1亿股,占比8.65%。

雷科防务2018年半年报前十大股东

火山君(微信公众号:huoshan5188)注意到,在取得雷科防务1亿股股份之后第3天,即2017年12月14日,外滩安防正式在渤海信托办理股票质押手续,质权人为华融华侨。外滩安防与华融华侨的交易期限仅为3个月;直至2018年2月27日,外滩安防才将上述股份质押情况告知雷科防务,随后上市公司于2018年2月28日对外披露。二级市场上雷科防务的股价一直跌跌不休。

近期雷科防务日K线图

截止今日,雷科防务的股价为6.44元/股,较协议转让约定的12.06元早已腰斩,跌幅达到了46.6%。录音显示,外滩控股集团金融中心总经理董琳曾告诉投资者:“我们公司本来就是做银票为主,之前的票和帐都是对得上的,你们也知道,去年的时候我们做了雷科防务,这两天你股票看过没?雷科崩盘了,为什么崩盘了呢”?

董琳告诉投资者:“配资盘全部打爆,现在造成了所有短期现金流的紧张。这是实话,我没必要瞒你。现在大家都在一条船上,盘子救得活,其实资金量也不大就能救得活。中精整个募集盘子在18亿(元)左右,现在没必要隐瞒你们,雷科崩盘导致我们整个资金链很紧张”。面对投资者问询的股票亏损情况,董琳进一步告诉投资者:“几个亿吧,几个亿肯定有”。

以中精盛盈票据私募基金产品认购合同为例,这其中涉及了多家机构,包括私募基金公司中精国投、托管方恒丰银行、基金清算登记方太平洋证券,保理公司深圳市鑫程商业保理公司。那么,在多只私募基金产品无法到期还本付息后,这些参与方的责任究竟是怎样的?

据中精盛盈票据私募基金的合同显示,托管人为恒丰银行股份有限公司。基金托管人为基金财产在具有基金托管资格的商业银行开立的银行结算账户,用于基金财产中现金资产的归集、存放与支付,该账户不得存放其他性质资金。

作为托管银行的恒丰银行,是否核实过合同和底层资产呢?恒丰银行托管部的张腾曾向投资者表示,他们不承担核实底层资产的义务,他们是根据基金公司给予的合同和指令进行划款。他还表示,仔细看合同上托管人职责部分,除非托管行是银行票据贴现方,否则都不会去核实底层资产。

对此有私募人士向火山君(微信公众号:huoshan5188)表示,对票据类私募产品来说,托管银行只对资金投向进行监管,托管账户资金划款必须投向合同约定的投资范围。从中精国投的情况看,托管行只能确保中精国投的资金确实投向约定保理公司,不可能再向下穿透到保理公司的投资动向,而最终保理公司才是问题的关键所在。

另据中精盛盈票据私募基金的合同显示,服务机构以及注册登记机构均为太平洋证券,接受基金管理人委托,根据其与基金管理人签订的服务合同约定的服务范围,为本基金估值等服务的机构,同时太平洋证券也是中精国投私募基金聘请的对募集账户进行账户监督的机构。由太平洋证券开立的私募基金募集结算资金专用账户用于统一归集私募基金募集结算资金、向投资者分配收益、给付赎回款项以及分配基金清算后的剩余基金财产等,确保资金原路返还。

上海杰赛律师事务所王智斌律师告诉火山君(微信公众号:huoshan5188),因为私募基金开立了相应的托管资金账户,也有相应的监管人,一般是券商来监管基金募集完的资金以及资金用途,所以说托管券商要负一定责任;其次涉及商业保理公司的责任,保理公司对私募基金有回购责任,如果没有兑付,就涉及到违约。

王智斌进一步告诉火山君(微信公众号:huoshan5188),对于私募产品来说,通过资金监管,如果资金没有进入到票据业务当中,而是直接进入保理公司的话,那么托管券商是有责任的。但这也要分两种情况,第一种情况是募集的资金进入到私募托管账户之后,应该受到托管人券商的监管,资金只能是用于票据业务,如果这些资金直接流入保理公司,私募公司和托管人券商都是有责任的。

而第二种情况是,私募基金募集的资金到募集账户之后,再来到保理公司,钱也做票据业务,但是之后又回到保理公司,被保理公司私下挪作他用。此种情况下,私募和托管人没有责任,但是保理公司就是违约。整体来看,目前市场上的票据业务是风险可控的产品。

火山君(微信公众号:huoshan5188)注意到,外滩控股集团金融中心总经理董琳的录音内容显示,当时中精国投旗下私募基金的资金已按照正常程序打给了保理公司,保理公司接着把钱打给了贸易公司。而广东环宇京茂律师事务所刘华浩律师也告诉火山君(微信公众号:huoshan5188),对于私募产品资金流向,多方机构均有责任,但是要进行区分。作为银行一方,主要是负保管责任,而作为私募基金的发起人中精国投要负首要责任,其发起基金目标是做票据业务,而不是做股票业务。

其次是具体操作方面,私募基金委托给商业保理公司做票据业务,保理公司也要负担较大的责任。具体则要看他们之间怎样签署的协议,有可能是发起人要求买股票,有可能是发起人不知道,保理公司私自拿去买股票。托管券商作为监督机构,也要负担责任,做到勤勉义务。在基金合同中有明确书面规定券商一般都是书面审核义务,如果书面材料上有漏洞,那券商的监督责任就明确无误了。

投资者该如何维权呢?刘华浩表示,投资者都有基金认购合同,如果违约的话,投资者可以按照合同的相关的约定为依据对私募公司进行起诉。至于这起事件是不是挪用资金还很难说。但是如果发起私募基金的投资标的是票据,却拿资金去买股票,违约是明确无误的。

北京安博律师事务所程金海律师告诉火山君(微信公众号:huoshan5188),如果基金管理人未按合同约定投资,并且管理人挪用基金的资产,则构成非法吸收公众存款罪。同时违约也是构成的,投资人可以提起违约诉讼。程金海律师进一步表示,关联交易不一定构成非法集资,自融和关联交易是否违法,要根据高院相关司法解释来认定。另外自担保并未违反法律规定,但未如实向投资人披露,则有可能构成违约。本事件是否违法,关键看形式上是否备案,以及实质上资金是否投资于私募产品所要求的投资项目。

此外,据火山君(微信公众号:huoshan5188)了解到,作为私募基金监督机构的太平洋证券,有所有客户资料和来往账目。为此火山君(微信公众号:huoshan5188)联系了太平洋证券相关工作人员,截止发稿,尚未得到太平洋证券的回复。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。