根据中国证券投资基金业协会数据披露,截至今年一季度末,券商资管前20强月均规模合计达到10.34万亿元,相比去年末的9.63万亿元,增长了近7100亿元。具体来看,中信证券“老大哥”的位置还是难以撼动,截至今年一季度末,资管月均规模达到1.66万亿元,还是唯一一家过万亿的券商。

每经记者|陈晨 每经编辑|吴永久

券商资管自2017年一季度末达到18.77万亿元规模的高峰之后,随后便迎来了连续下滑,一直到去年末的16.88万亿元,缩水了1.89万亿元。与此同时,券商资管月均规模前20强的总规模也在持续下滑,从2017年一季度末的11.66万亿元,到2017年末的9.63万亿元,缩水了2.03万亿元。虽然目前尚未披露今年一季度末券商资管的规模,但是从今年以来到3月底的资管产品备案月报中也可看出,规模仍在下滑。

不过,根据基金业协会披露的最新数据显示,券商资管月均规模前20强的总规模却出现逆势回升,由去年底的月均9.63万亿元增长至今年一季度末的10.34万亿元,增长了近7100亿元,其中招商资管、华泰证券资管、申万宏源和国泰君安资管均增长了千亿元以上,此外方正证券和广州证券跻身前20。

虽然如此,但更显质量的主动管理规模却出现下滑。截至今年一季度末,券商资管前20强主动管理规模达3.22万亿元,相比去年末减少了约1900亿元,其中广发资管和中银国际缩减规模超过500亿元。而国泰君安资管和中金公司却增长了百亿元以上,同时,安信证券和浙商资管首次跻身主动管理前20。

根据中国证券投资基金业协会数据披露,截至今年一季度末,券商资管前20强月均规模合计达到10.34万亿元,相比去年末的9.63万亿元,增长了近7100亿元。值得注意的是,这是自2017年一季度末以来首次出现增长。

根据火山君统计,2017年一季度末,券商资管月均规模合计达到11.66万亿元,随后的二、三、四季度接连下滑,分别为11.41万亿元、10.74万亿元、9.63万亿元,而今年一季度末达到10.34万亿元,这也是券商资管前20强在经历了一年后月均规模首次回升。

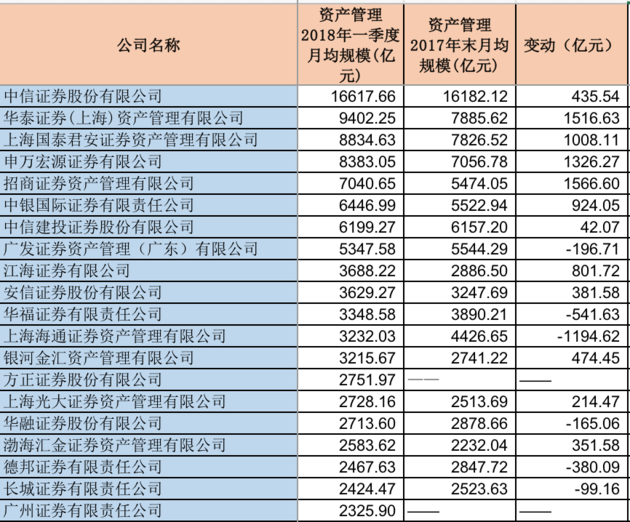

具体来看,中信证券“老大哥”的位置还是难以撼动,截至今年一季度末,资管月均规模达到1.66万亿元,还是唯一一家过万亿的券商。不过,火山君发现,这一格局似乎很快将会打破,排在第二位的华泰证券资管月均规模已经达到9402.25亿元,突破万亿规模还不到600亿元。而排在第三和第四的分别是国泰君安资管和申万宏源,资管月均规模也超过8000亿元,而在去年底时,超过8000亿元的,有且仅有中信证券一家。

此外,今年一季度末时,资管月均规模超过5000亿元的还有招商资管、中银国际、中信建投和广发资管。同时,火山君还注意到,方正证券和广州证券也跻身券商资管月均规模前20强,其中前者还是首次进入,二者资管月均规模分别近2752亿元和2326亿元。相反,中泰资管和第一创业暂时出局。

实际上,从前述就已经可以看出,前20强中,不少券商月均规模都得到了提升。比如招商资管、华泰证券资管、申万宏源和国泰君安资管,相比去年末,资管月均规模都增长了1000亿元以上,另外,中银国际和江海证券资管月均规模也增长了500亿以上。所以说,从券商资管月均规模增幅角度来看,自然也是前述券商居于前列,招商证券和江海证券月均规模相比去年末增长近29%和28%,另外,华泰证券、申万宏源等5家增幅也在15%以上。

相反,海通证券资管月均规模相比去年末减少了近1195亿元,华福证券也减少了近542亿元,尤其是前者,今年一季末资管月均规模比去年末缩水了近27%。

今年一季度末前20家券商资管月均规模

数据来源:基金业协会

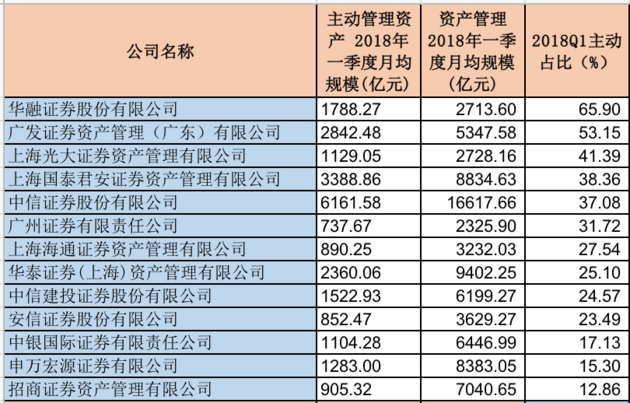

“资管新规落地,重塑资管行业业态,我们认为在当前政策引导下券商资管将实现从‘逐量’到‘提质’的转变”,华泰证券表示。而众所周知,“提质”就需向主动管理转型。但是从今年一季度末来看,前20家月均主动管理规模出现了下滑。

火山君统计到,截至今年一季度末,券商资管月均主动管理规模前20家合计达3.22万亿元,相比去年末减少了约1900亿元。具体而言,中信证券月均主动管理规模达6161.58亿元,是唯一一家超过5000亿元的券商,其次是国泰君安资管,达到3388.86亿元,第三和第四分别是广发资管和华泰证券资管,月均主动管理规模均超过2000亿元;另外,华融证券、中金公司等8家也在1000亿元以上。值得一提的是,本次还出现了两张新的面孔——安信证券和浙商资管,二者是首次跻身榜单,主动管理规模分别近853亿元和764亿元,与此同时,德邦证券和银河金汇则暂时出局。

但与去年末相比,可比的18家券商仅有5家实现增长,其中国泰君安资管和中金公司增长超过百亿元,二者增幅均在10%以上,而下滑超过百亿元的多达7家,尤其是广发资管和中银国际,月均主动管理规模下滑超过500亿元。不过要从下滑比例来看,中银国际更甚,下滑了近37%,广发资管下滑近22%,此外中泰资管、华融证券和申万宏源下滑比例也在10%以上。

今年一季度末前20家券商资管月均主动管理规模

数据来源:基金业协会

相比主动管理规模单一指标,主动管理规模占比情况则更能直接体现券商资管的资产结构状况。从前20强大体情况来看,截至今年一季度末,10.34万亿的资产规模中,3.22万亿是主动管理资产,也就意味着主动占比为31%,但相比去年末减少了近4.3个百分点。

从有相应数据的13家券商资管来看,华融证券和广发资管主动占比均在50%以上,分别达到约66%和53%,不过值得一提的是,去年末时,有3家券商资管主动占比超过60%。另外,今年一季度末,主动占比超过31%的还有光证资管、国泰君安资管、中信证券和广州证券。而主动占比在20%以下的有招商资管、申万宏源和中银国际。

另外,也需要强调的是,像中金公司、中泰资管和东证资管这3家主动管理过千亿的券商是因为没有进入月均规模前20而无法计算,但这更能体现前述三家主动占比不容小觑,就比如去年末时,东证资管主动占比高达98%,中泰资管主动占比也达到近69%。

主动占比情况

数据来源:据基金业协会数据整理

(本文封面图来自摄图网)

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。