挥别野蛮生长,强监管背景下,券商资管整体规模从去年末的16.54万亿,今年一季度末缩水至16.12万亿元。据统计,截至今年3月底,资产管理规模前20的券商管理资产规模总额10.34万亿元,占全行业总规模的64%。

挥别野蛮生长,强监管背景下,券商资管整体规模从去年末的16.54万亿,今年一季度末缩水至16.12万亿元。不过,各家券商资管“去通道”进程及主动管理转型速度却明显不同。

券商资管业务集中度进一步提升。券商中国记者统计,根据中国基金业协会发布《2018年一季度资管业务各项排名》,截至今年3月底,资产管理规模前20的券商管理资产规模总额10.34万亿元,占全行业总规模的64%。

相较于去年末的资管规模前20强榜单,今年一季度末,中信证券依然稳居资产管理月均规模榜首,达1.67万亿元,较去年底增加435.54亿元,仍然是目前唯一的一家资管规模超过1万亿的券商。今年一季度的券商资管规模前20强中,12家券商资管规模较去年末有所增长,华泰资管和招证资管管理资产规模增长超1500亿元,方正证券和广州证券跻身前20强,仅6家券商资管规模缩水。

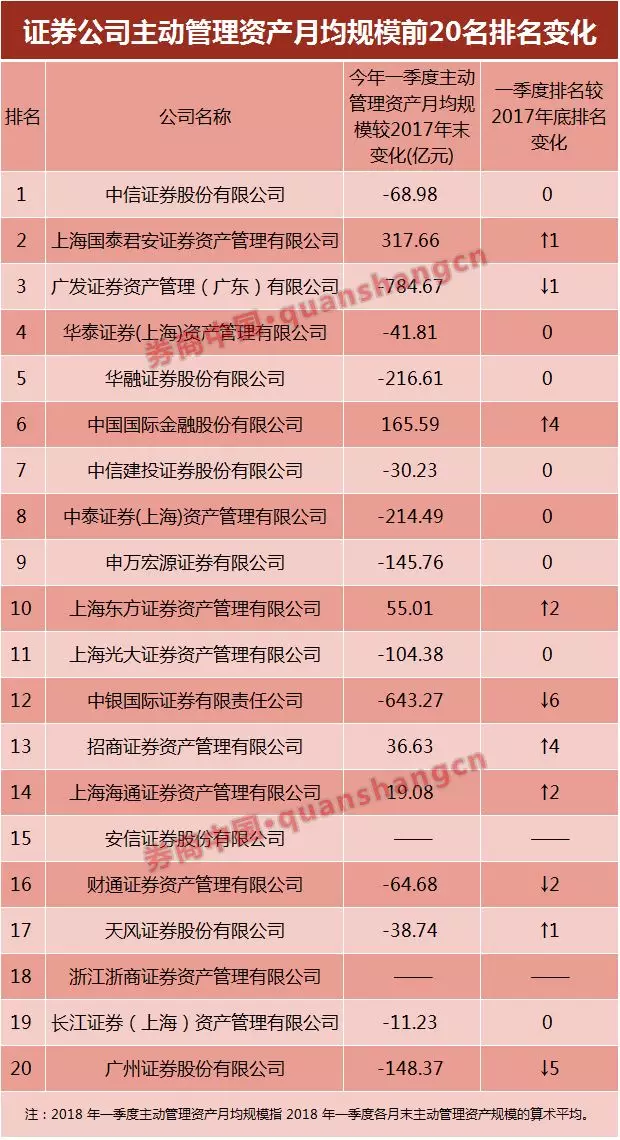

券商主动管理转型速度加快。相较于去年末,今年一季度,国泰君安资管、中金公司、东方资管、招证资管、海通资管等5家券商主动管理资产月均规模增加,行业排名正在上升。安信证券和浙商资管最新跻身前20强,今年一季度主动管理资产月均规模分别为852.47亿元、763.96亿元。

综合对比券商资管实力,中信证券、华泰资管、国泰君安资管、申万宏源证券、招证资管、中银国际证券、中信建投证券、广发证券、安信证券、海通资管、光大资管、华融证券和广州证券等13家券商均位列资管总规模及主动资管规模两大榜单前20,已是券商资管龙头。

18.77万亿、18.1万亿、17.37万亿、16.54万亿、16.12万亿,这是去年前四个季度和今年一季度末国内证券公司资产管理业务规模数据。

大资管时代,主动管理能力强、风控得力、收益良好的券商资管仍然具备强大的生长力。基金业协会最新统计数据显示,今年一季度末,排在前20名的券商资管规模占全行业管理规模64%,但竞争格局正在发生变化。

中信证券、华泰资管、国泰君安资管公司和申万宏源证券牢牢占据券商资管规模前四名,且这四家券商资管规模保持较快增长。中信证券一季度资管总规模1.67万亿,稳居榜首,较去年底增加435.54亿元。中信证券主动管理资管规模也位居行业第一,达6161.58亿元,主动管理规模占比37.08%。

紧随其后的是华泰资管,一季度资管规模9402.25 亿元,位居行业第二。仅3个月的时间内,华泰资管的管理资管规模增加了1516.63亿元。华泰资管与中信证券与中信证券资管规模的差距正在缩小。截至一季度末,中信证券资管规模较华泰资管高出7215.41亿元,而在去年末,这一数据是8296.5亿元。

从证券公司资产管理月均规模前20名排名变化来看,今年一季度末,招证资管、中银国际证券、江海证券、银河金汇、安信证券、渤海汇金和光证资管的管理资管总规模行业排名均有所上升。招证资管一季度管理资管规模增加1566.6亿元,增幅最多,行业排名上升3位,位居第五。

多名券商资管人士向券商中国记者分析称,今年券商资管行业的资金来源和投资方向将面临较大变化,券商资管逐渐改变银行客户为主带来的负债驱动模式和买入持有策略,居民、企业理财需求的稳步提高,为券商资管带来更长期的资金和更多样化的风险-收益需求。券商资管也将体现 “强者恒强”特点,券商资管转型深化,今年重点开展费率较高的主动管理业务代替通道业务。

券商资管通道缩水明显,但回归主动管理并非那么容易。资管新规正式实施,券商资管主动管理转型更为急迫。截至今年一季度末可统计口径数据来看,主动资管规模前20强中,中信证券、国泰君安资管、广发资管、华融证券、广州证券主动管理资产规模占比超过3成。

券商中国记者统计,主动管理方面排名前20名的券商中,12家券商超过1000亿元。相较于去年底,国泰君安资管、中金公司、东方资管、招证资管和海通资管这5家券商一季度主动资管规模增加。国泰君安资管主动管理资产规模增加了317.66亿元。

从证券公司主动管理资产月均规模前20名排名变化来看,国泰君安资管、中金公司、东方资管、招证资管、海通资管和天风证券主动资产管理规模有所上升。安信证券和浙商资管一季度主动资管规模跻身行业前20。

根据Wind资讯统计显示,截至4月27日(未披露4月27日数据的不纳入),1063只权益类券商集合理财产品中,收获正收益的有378只,占比35.13%。总体来看, 1063只产品今年一季度平均收益率为-2.29%。

业内人士表示,券商资管产品风格上更追求绝对收益,投资更灵活,相对来说避险策略也会更丰富。若简单剔除名为“进取级”或者“B级”产品,那纳入统计的券商集合理财产品为1014只,前4个月平均收益率为-2.36%。

收益率超过20%的供有10只产品,其中5只同期收益率更是超过40%,国金涌铧价值成长定增以73.40%的收益率摘得桂冠,兴证资管鑫成55号以55.67%的收益率排名第二,第三名至第五名分别是兴证资管鑫成57号、广发恒定7号和中银国际中国红-游族网络增持1号,收益率均逾40%,分别为55.53 %、44.30%、40.17%。

从各券商资管机构整体表现看,兴证资管、东方资管、国泰君安资管等机构旗下资管产品收益率靠前的较多,其中成长风格鲜明的浙商证券资管今年前4个月表现不俗,多只产品收益率在5%以上。

值得关注的是,在大部分券商集合理财产品产品收益大幅跑赢大盘的同时,也有不少产品出现亏损,有25只产品一季度跌幅逾20%,其中表现最差的产品亏损幅度超过47%。

虽然资管新规过渡期延长至2020年底,各类资管机构整改工作已经开始。

监管人士近日在主题为“解读资管新规”的大资管机构闭门研讨会上低调放风。据媒体报道,在整改计划方面,监管人士给出了具体时间建议:“新规要求各机构报整改计划,未来三年建议按每年压缩整改计划目标的三分之一的进度去进行,不能到过渡期的最后半年再去做。每半年考核一次。”

来源:券商中国微信公众号(ID:quanshangcn) 记者:吴海燕

每经App登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。