财政部本次发布的《关于做好2018年地方政府债券发行工作的意见》提出,地方政府公开发行的一般债券,增加2年、15年、20年期限;公开发行的普通专项债券,增加15年、20年期限。意见还强调,鼓励具备条件的地区积极在上海等自由贸易试验区发行地方政府债券,吸引外资金融机构更多地参与地方政府债券承销。

每经记者|张钟尹 每经编辑|陈旭

离各地向财政部上报全年债券发行总体安排的截止时间,还有不到一个星期。

5月8日,财政部发布《关于做好2018年地方政府债券发行工作的意见》(以下简称意见),对加强地方政府债券发行计划管理、提升地方政府债券发行定价市场化水平、合理设置地方政府债券期限结构等方面提出要求。意见要求地方财政部门应当不迟于2018年5月15日,向财政部上报全年债券发行总体安排。

《每日经济新闻》记者注意到,本次意见特别指出,公开发行的一般债券,增加2年、15年、20年期限;公开发行的普通专项债券,增加15年、20年期限。接受记者采访的多位专家表示,增加期限将避免期限错配等问题,有助于地方政府顺利发行债券。

政府债券是债券市场主要产品之一。

财政部国库司总会计师王建勋撰文表示,2017年末,地方债、国债余额分别占债券市场余额的20%、18%,为债券市场中第一、第二大券种。政府债券市场平稳运行对于债券市场的稳定具有重要意义。

意见要求,各省、自治区、直辖市、经省政府批准自办债券发行的计划单列市,新增债券发行规模不得超过财政部下达的当年本地区新增债务限额。

根据财政部数据,经第十三届全国人民代表大会第一次会议审议批准,2018年全国地方政府债务限额为21万亿元。其中,一般债务限额12.38万亿元,专项债务限额8.62万亿元。

值得关注的是,意见要求,合理设置地方政府债券期限结构,新增地方政府债券期限。具体而言,公开发行的一般债券,增加2年、15年、20年期限;公开发行的普通专项债券,增加15年、20年期限。公开发行的项目收益专项债券,各地应当按照相关规定,合理确定专项债券期限。

中国社会科学院财经战略研究院副研究员何代欣向记者分析,由于此前地方政府债券的种类和期限不太完整,此次意见对地方政府债券发行进行分类管理。此外,今年以来整个债券市场不太平静,一些企业债出现违约情况,目前金融市场的流动性偏弱,可能影响地方政府债的发行,新增期限将有助于地方政府发债的规范、提升市场对债券产品的信心。

上海财经大学教授郑春荣告诉记者,增加期限主要是为了防止地方政府项目投资和偿还的期限错配,这样有助于地方政府较好地把握长期融资成本,合理安排资金。

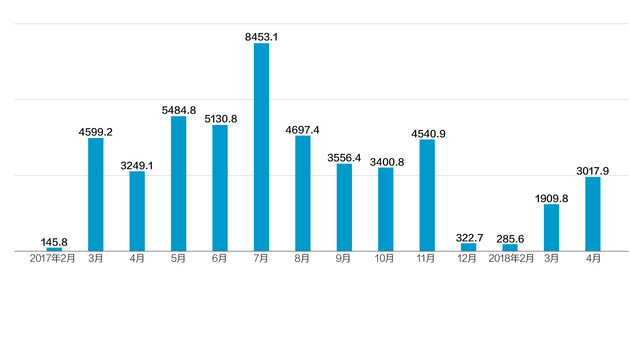

近一年来各月度地方政府债发行数量(单位:亿元)

数据来源:中央国债登记结算公司 邹利制图

完善地方政府债券信息披露,提高公开透明度是发行地方政府债券一直以来的要求。

本次意见强调,要完善地方政府债券信用评级和信息披露机制。对于不同类型的债券有不同的信息披露要求,意见指出,财政部将研究制定项目收益专项债券信息披露最低要求,鼓励各地结合项目实际情况,不断丰富专项债券尤其是项目收益专项债券信息披露内容。

记者注意到,财政部国库司负责人娄洪在财政部一季度新闻发布会曾表示,要完善地方政府债券发行管理机制,进一步强化地方财政部门市场化意识,完善信用评级管理,提高信息披露质量。

意见表示,对于一般债券,地方财政部门应当重点披露本地区生产总值、财政收支、债务风险等财政经济信息,以及债券规模、利率、期限、具体使用项目、偿债计划等信息。

对于专项债券,应当重点披露本地区及使用债券资金相关地区的政府性基金预算收入、专项债务风险等财政经济信息,以及债券规模、利率、期限、具体使用项目、偿债计划等债券信息。

对于土地储备、收费公路专项债券等项目收益专项债券,地方财政部门应当在积极与国土资源、交通运输等相关部门沟通协调的基础上,充分披露对应项目详细情况、项目融资来源、项目预期收益情况、收益和融资平衡方案、潜在风险评估等信息。

记者注意到,国务院办公厅上月印发的《2018年政务公开工作要点》,要求围绕重点领域加大主动公开力度。其中,首次提出要求制定地方政府债务信息公开办法。

本次意见提出,要丰富投资者类型,鼓励商业银行、证券公司、保险公司等各类机构和个人,全面参与地方政府债券投资。

此外,意见鼓励具备条件的地区积极在上海等自由贸易试验区发行地方政府债券,吸引外资金融机构更多地参与地方政府债券承销。

记者注意到,在自贸试验区发行地方政府债券已有尝试。2016年底,上海市财政局在中央国债登记结算有限责任公司上海分公司,通过财政部政府债券发行系统,面向中国(上海)自由贸易试验区及境外机构投资者成功发行30亿元地方政府债券。

与此同时,个人投资者认购地方债也在去年成功试点。2017年7月,上海证券交易所成功试点个人投资者通过网上、网下分销的方式参与认购地方政府债券,首批试点债券为浙江省和内蒙古自治区地方债。

王建勋表示,目前我国初步建立了以中央国债登记结算公司为主,以沪深两个交易所为辅的地方债发行渠道。2017年在做好在中央国债登记结算公司、上交所发行地方债工作的基础上,启动深交所发行地方债,并实现向个人投资者分销地方债,全年共分销1.2亿元,较好地发挥了各发行场所对不同类型金融机构的动员作用和对个人投资者的辐射作用,促进了地方债投资者多元化。

郑春荣向《每日经济新闻》记者分析,财政部一直在致力推动投资者多元化,目前中国债券市场的投资者群体主要以商业银行为主,较为单一,并且商业银行偏好于长期持有政府债券,因此债券交易还不活跃,价格不能真实反映市场状况。政府债券市场需要多层次、多元化的投资者,比如追求长期或短期收益的,冒险或稳健的投资者。

何代欣告诉记者,投资主体多元化对地方政府发行债券有非常积极的影响,它可以降低地方政府债务风险,降低发债成本。如果只是依靠银行,融资成本可能较高,目前买方增加了,对于地方政府(卖方)而言,能够降低一些发债成本。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。