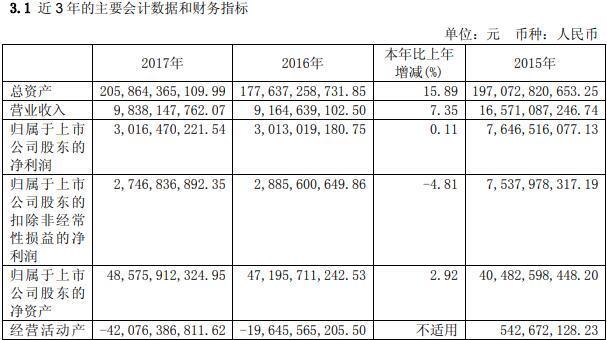

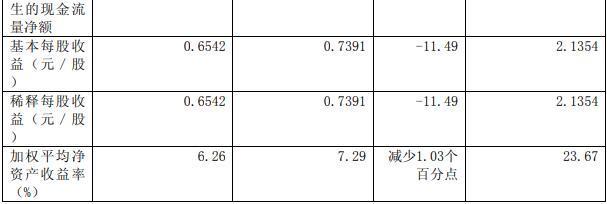

光大证券2017年实现营业收入98.38亿元,同比增长7.35%;实现归属于上市公司股东的净利润30.16亿元,同比增长0.11%。基本每股收益0.65元,折合净资产收益率6.26%。此外,还在年报中透露,2018年,公司将加速打通境内外一体化,适当提高杠杆率,并“启动香港业务板块分拆上市”。

每经编辑|每经记者 王砚丹 每经编辑 何剑岭

图片源自:视觉中国

每经记者 王砚丹 每经编辑 何剑岭

3月26日晚间,光大证券公布了2017年年报。

这家公司业绩和2016年相比变化不大。2017年全年实现营业收入98.38亿元,同比增长7.35%;实现归属于母公司股东的净利润30.16亿元,同比增长0.11%。基本每股收益0.65元,折合净资产收益率6.26%。

尽管总的来说这份年报格式中规中矩,但仍有一些亮点闪现其中。

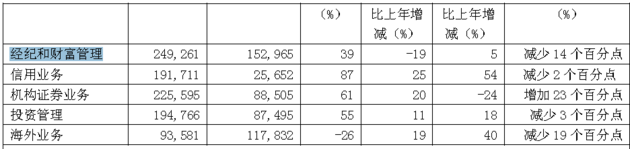

和一些券商喜欢把业务划分为经纪、投行、资管等略有不同,光大证券将主营业务分为经纪和财富管理业务、信用业务、机构证券业务、投资管理和海外业务五大板块。

其中,经纪和财富管理业务仍然是公司收入最高的板块,但占比已经下降至25%。全年实现营业收入24.93亿元,同比下降19%。

对此,公司表示,市场环境正在倒逼行业经纪业务转型:“2017年,经纪业务市场竞争环境更为严峻,股票及基金交易量较2016年萎缩,市场活跃程度大幅下降,全年市场日均股基单边成交额为4986亿元,同比下降11.67%;行业佣金率持续下降;同业竞争加剧,券商营业部总数增多,探索如何向财富管理方向转型已成为行业趋势。”

目前看来,效果还不错——2017年,公司代理买卖证券业务净收入市场份额为2.36%,同比上升0.02个百分点,市场排名上升1位,位列行业第13位;股票及基金交易量市场份额为2.37%,市场排名第13位;其中股票交易市场份额为2.45%,市场排名第11位。

机构证券业务是光大证券第二大收入来源,但61%的毛利率水平远远超出经纪业务。

机构证券业务,即包括投资银行业务、销售交易业务、私募业务、投资研究业务和证券自营业务。2017年度,该业务板块实现收入23亿元,同比增长20%,占营业收入比重为23%。

其中投行方面,2017年公司完成股票承销家数18家,市场份额1.56%,市场排名第18位;股票承销金额152.36亿,市场份额0.93%,市场排名第25位;其中IPO承销家数6家,市场份额1.33%,市场排名第19位,行业排名较去年提升9位。截至2017年末,公司在审项目21个,其中IPO项目13个,IPO在审项目数量排名行业第11位。

投资方面,2017年公司在权益投资上主要选择了医药、大消费、人工智能、保险等符合社会未来发展的大趋势、大方向的行业中龙头个股进行重仓;固定收益投资方面,在严控信用风险的基础上,择优配置中高等级的优质信用债。

而光大证券的境外业务值得重点一提。虽然从财务数据来看,境外业务的营业收入为9.36亿元,营业成本为11.78亿元,出现了2.42亿元营业亏损。

光大证券境外业务平台在中国香港。2011年收购了光证(国际)51%的股权,并于2015年收购了新鸿基金融集团70%的股权。2016年,公司在已持有光证(国际)51%股权的基础上,进一步收购剩余49%股权,使其成为公司在中国香港的全资子公司,并与新鸿基金融集团进行整合。

2017年,公司启用“光大新鸿基”作为公司在中国香港运营品牌;收购英国机构经纪及研究公司North Square Blue Oak Ltd.(NSBO,中文名“北方蓝橡”)全部股份的交易获英国金融行为监管局(FCA)同意,这意味着正式登陆欧洲市场。

所以对于光大证券而言,国际业务亏损2亿元并不影响总体经营状况,重要的是走出去的布局。

年报显示,截至2017年末,公司境外经纪业务客户资产总值1343亿港元,同比增长9%,日均成交额8.15亿港元;客户总数13.2万户,同比增长4%;投行业务全年共完成IPO融资金额226亿港元;完成合规及财务顾问项目3个,美元债发行承销项目12个,配售项目6个,可转债项目1个。

此外,划重点!光大证券还在年报中透露,2018年,公司将加速打通境内外一体化,适当提高杠杆率,并“启动香港业务板块分拆上市”。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。