在过去的2017年里,整个影视板块的再融资生态都相当不乐观。文化科技领域资深投资人曹海涛甚至提到,现在,整个大环境的募资都很严格的2017年,影视行业更不是一般的缺钱,

每经编辑|牟璇

2017年,影视板块的再融资情况并不乐观(摄图网图)

每经记者 牟璇 每经编辑 文多

融资难,难于上青天,在过去的2017年里,整个影视板块的再融资生态都相当不乐观。

据统计,仅有慈文传媒(002343,SZ)、奥飞娱乐(002292,SZ)两家传媒影视类上市公司定增方案获得证监会通过,并且这两家公司最初公布定增预案的时间分别是2015年10月、2016年4月,整个过程耗时漫长,且两家公司的方案均经过多次修改才艰难过审。

并且,2017年有近十家影视类公司欲再融资且推出了定增预案,但截至目前,仅中文在线的定增于今年1月5日获得发审委通过,其余的要么已经停止实施,要么还在路上且进展也较为缓慢,整体来看,2017年影视再融资进入寒冬。

《每日经济新闻》记者自Wind资讯统计发现,2017年共有近10家影视类上市公司公布定增预案,包括时代出版(600551,SH)、长城影视(002071,SZ)、天舟文化(300148,SZ)、当代东方(000673,SZ)、中文在线(300364,SH)、江苏有线(600959,SH))、当代明诚(600136,SH)和文投控股(600715,SH),这些公司中,已经有两家宣布停止实施了。

其中,2017年2月就发布定增预案的时代出版,拟以发行股份的方式购买资产,且定增募集配套资金不超过9.75亿元。但此次事项受到了上交所两次问询,且于9月30日宣布终止此次重组。

天舟文化则在2017年7月发布定增预案,拟通过非公开发行股票及支付现金的方式购买初见资产,并拟募集资金不超过2.47亿元。但随后的12月1日,天舟文化宣布,因证券市场环境等客观情况发生较大变化,以及公司与交易对方未能达成一致意见,从而终止此次方案。

除了这两家上市公司再融资计划宣告失败外,当代东方、江苏有线、文投控股的方案进度都还停留在董事会预案阶段,而长城影视2017年4月就公布定增预案。但直至12月5日才获得股东大会通过,如今仍然未拿到证监会批文,长城影视的此次方案中,除了收购外还拟募集配套资金不超过2.4亿元。

唯一的幸运儿则是中文在线,中文在线于2017年8月发布拟发行股份和支付现金购买资产,在2018年1月4日晚,公司披露此次收购获得证监会发审委通过,不过,中文在线并未进行配套融资。

另一方面,整个2017年之中,定增成功的只有慈文传媒和奥飞娱乐两家影视上市公司,并且这两家公司的融资过程都是一波三折。

慈文传媒的定增长达一年半之久,且价格和募资金额也是多次调整。

早在2015年10月31日,慈文传媒就推出了非公开发行A股股票预案,计划募集10.6亿元,投入电视剧及网络剧制作。而2016年2月26日,慈文撤回了这一定增预案,并启动了新的非公开发行融资方案:将发行底价从之前的25.24元/股提升至42.38元/股,以募集资金不超过15亿元。直至2017年1月25日,“鉴于2016年3月至今国内证券市场环境变化”,慈文再次对定增进行了调整,将发行价从之前的42.38元/股下调至37.75元/股,15亿元定增额保持不变。

紧接着,2017年2月17日,慈文终究还是下调了定增募资金额,由15亿元降至9.3亿元。就这样反复折腾了一年半,5月23日,证监会发审会通过了此次定增。

看似幸运儿的奥飞娱乐,融资过程也经过了反复折腾。

2016年4月,奥飞娱乐曾披露拟非公开发行股份募集资金不超过45亿元,用于IP资源建设项目、IP管理运营体系建设项目等。

但监管部门自2016年起收紧A股影视类上市公司的再融资政策,奥飞娱乐原计划的45亿元定增一直未获批。2016年12月,奥飞娱乐对定增方案进行大幅调整,募资总额也从45亿元大幅缩减为不超过29.9亿元。

2017年4月,奥飞娱乐再度对定增进行“瘦身”,募资总额下调至23.51亿元,仅为最初方案的52%。

直至2017年7月,经过14个月的长跑,奥飞娱乐终于拿到核准批文。

2017年,战战兢兢的影视再融资、与两三年前实在是天差地别。

2015年8月,阿里创投、平安资管、腾讯计算机及中信建投四家机构以每股增发价24.73元认购了华谊兄弟1.45亿股,华谊兄弟募集资金近36亿元,同时,光线传媒也通过定增募集了约25亿元资金。而到2016年下半年、2017年,影视再融资却被全面收紧,使得资金面紧张的影视公司圈钱也难上加难。

而这一现象背后,与“再融资新规”不无关系。2017年2月17日,证监会发布“再融资新规”,主要内容包括:定增发行的股票数不得超过公司总股本的20%,本次募资距离前次募资完成的时间不得少于18个月等。

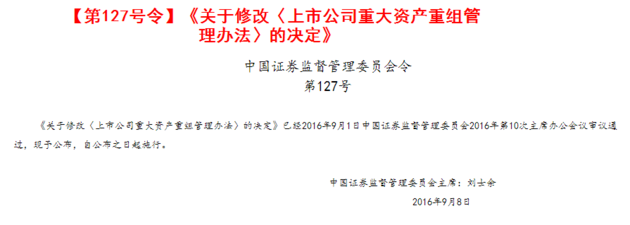

“再融资新规”的发布让2017年整个再融资规模都明显缩水,也影响了前些年疯狂融资的影视行业。“再融资新规”后不久,证监会还宣布,就修改《上市公司重大资产重组管理办法》公开征求意见,重要修订内容包括,取消重组上市的配套融资;延长相关利益方的限售时间:上市公司原控股股东与新进入控股股东的股份都要求锁定36个月,其他新进入股东的锁定期从目前12个月延长到24个月。

监管层对影视行业审查力度的加大,被看作是融资回归理性的原因之一(网络截图)

监管层对影视行业审查力度的加大,被看作是融资回归理性的原因之一(网络截图)

相关人士认为,影视行业存在财务核查难度高、估值泡沫高、明星概念炒作等现象,使得监管层对影视行业的审查力度加大。

文化科技领域资深投资人曹海涛在慈文传媒定增通过后接受媒体采访时提到,现在,整个大环境的募资都很严格,2017年,影视行业更不是一般的缺钱,至少有20%的影视公司要“歇菜”,或者停滞不前,或者黄了、破产了。谁现在有钱,谁就能往前冲,就能够改变结局。

而面对捉襟见肘的现金流,不少影视公司只好转向发债来缓解资金压力,据了解,包括光线传媒、慈文传媒、唐德影视等均于2017年宣布了发债计划。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。