今日晚间,神雾节能发布一则匪夷所思的公告:公司部分董监高通过信托计划增持的股票份额忽然被宣布调整为零!简单来说,这是一起上市公司高管通过信托计划加杠杆增持股份引发的处置事件,因股价暴跌,导致杠杆信托计划触及平仓线,进而导致部分董监高持有股份被信托管理人做了“归零”处置。对此,记者从七个角度分析此次事件核心点。

今日,一则公告让市场哗然。在重组失败、吃下两个跌停后,“神雾双雄”之一的神雾节能今晚发布一则匪夷所思的公告:公司部分董监高通过信托计划增持的股票份额忽然被宣布调整为零!这是什么概念?怎么会归零?

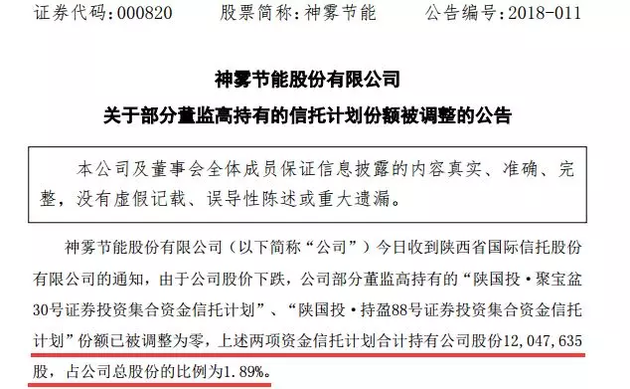

神雾节能今日晚间发布公告称,接到陕西国际信托通知,“陕国投·聚宝盆30号”、“陕国投·持盈88号”信托财产净值已低于止损值,但并未按时足额追加增强信托资金,根据相关约定,自2018年1月18日起,参与上述两项资金信托计划的公司董监高持有的上述两项资金信托计划信托份额调整为零,不再享有上述信托项下任何权益。

一时间,信托计划、杠杆这些敏感词汇魅影浮现。简单来说,这是一起上市公司高管通过信托计划加杠杆增持股份引发的处置事件,因股价暴跌,导致杠杆信托计划触及平仓线,进而导致部分董监高持有股份被信托管理人做了“归零”处置。看来都是股价大跌惹的祸,那么接下来呢?股价再跌,必然触及优先资金的权益,那又会发生什么极端情况?

看来捋清这一事件的来龙去脉是关键点,券商中国记者从这七个角度切入本次“持股归零”事件的最核心点。

这是个什么样的信托计划?这个信托计划的成立与买入时间、持股与杠杆比例都是怎样的?

一句话归结,这就是一个2倍杠杆信托撬动4.3亿增持的信托计划。再做一个提前结论是,这是一个有着优先与劣后分级的信托计划,两个计划的投入资金来看,包括董监高在内的劣后级资金达到1.43亿元,融入的优先级资金达到2.86亿元。

陕国投相关人士对券商中国记者表示,“神雾节能的两个信托计划属于事务管理类信托,是2倍杠杆,杠杆设置符合监管规定。”

所谓事务管理类信托,即信托公司不负责募集资金和资金运用,只做账户监管、结算及清算等事务性工作,一般收费不高。

上述人士表示,信托公司更多的是承担通道角色,信托计划合同都是按照业务规则设立预警线、补仓线和平仓线,一旦对方不补仓 ,在提醒无效的情况下,只能按照合同约定选择平仓。

“神雾节能的两个信托计划都触及止损线,我们做了提醒,但是神雾节能的大股东不差额补仓,董监高也没有及时补仓,我们只好平仓了,投资者自担风险。”上述陕国投人士称,按照相关合同保密等义务,不方便透露优先级资金来源方。

“根据公告,上述两个信托持股计划应该还没有结束,只是神雾节能的董监高部分归零了。” 华南一信托公司高管对记者分析称。

上述华南区信托公司高管表示,上述信托计划可能是优先与劣后结构化证券投资信托,神雾节能的董监高持有劣后级,通过一定比例杠杆,撬动优先级资金。跌到平仓线,董监高不补仓,信托管理人为保护优先受益人利益,都会按照信托合同约定执行卖出操作。

“信托公司承接的结构化证券投资信托业务,杠杠比例一般为1:2,或者类似此前打监管擦边球的,采用优先中间劣后三层结构化配资,即3:1:8或3:2:10,杠杆比例放大到1:3或1:4,不过,眼下银监已经叫停了含有中间级夹层的信托股票配资。” 该位高管补充说。

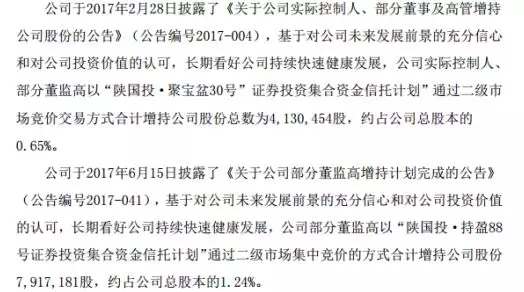

据统计,上述两个信托计划曾在2017年买入神雾节能1204.77万股,估算其投入资金达到4.3亿元。根据陕国投相关人士透露的杠杆比例,可以估算出,包括董监高在内的劣后级资金达到1.43亿元,融入的优先级资金达到2.86亿元。

为何公告会提到“归零”?为何是在两个跌停的时候发出公告?这是事件的一个关键点之一。

再来回看这则公告:

神雾节能今日收到陕西省国际信托股份有限公司的通知,由于公司股价下跌,公司部分董监高持有的“陕国投·聚宝盆30号证券投资集合资金信托计划”、“陕国投·持盈88号证券投资集合资金信托计划”份额已被调整为零,上述两项资金信托计划合计持有公司股份12047635股,占公司总股份的比例为1.89%。

董监高持有的公司股份份额被调整为零,这在A股市场实属罕见。

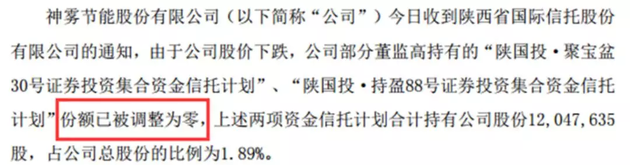

先来看这两只信托产品的由来,公告中提到陕国投·聚宝盆30号和陕国投·持盈88号都是董监高用来增持公司股份而成立,详情如下:

参与增持的董监高成员如下:

公告中提到,神雾节能接到陕西省国际信托股份有限公司的通知,“陕国投·聚宝盆30号证券投资集合资金信托计划”、“陕国投·持盈88号证券投资集合资金信托计划”信托财产净值已低于止损值,并未按时足额追加增强信托资金,根据信托计划管理合同的相关约定,自2018年1月18日起,参与上述两项资金信托计划的公司董监高持有的上述两项资金信托计划信托份额调整为零,参与上述两项资金信托计划的公司董监高不再享有上述信托项下任何权益。

根据神雾节能此前公告,陕国投·聚宝盆30号和陕国投·持盈88号两款产品的增持成本分别是32.13元/股和37.488元/股,以今日收盘价23.45元/股计算,跌幅分别达到27.02%和37.45%。

对于公告中“调整为零”这一表述,有市场人士认为,调整为零并不意味着两款产品持有的股票已经被卖出,鉴于今日神雾节能成交额刚过1000万元,流动性大幅削弱,根本无法实现大规模出货。

部分董监高除了股份归零,还将面对的风险是什么?核心问题是,再跌多少,将触及优先资金,如果出现亏损,损失谁来承担?

答案是最惨不止归零,还有补足义务。

对于举杠杆进行增持的董监高来说,这次不仅没有在增持中获利,还要将份额归零,但更大的麻烦是,如果股价继续下跌,信托计划又无法平仓,这些董监高还要补偿优先级份额的所有损失。

一位信托业人士表示,这类增持信托计划为了保护优先级资金,一般都会在合同中设置劣后级持有人的“补足义务”,即当优先级份额受损后,劣后级持有人有对收益和本金的差额补足义务,差多少补多少。

该人士称“如果优先级是银行理财资金或信托直销,一般都会有此条款”,但不排除优先级资金是劣后级持有人自寻的资金,合同中或许没有该条款也不一定。

当前最重要的问题是,神雾节能的流动性问题能否得到缓解。毕竟,流动性不足就无法平仓,无法平仓就会伤害优先级份额,随之带来潜在的补足义务。

据统计,作为一个百亿市值个股,神雾节能的场内流动性一直较为充沛,2017年以来日均成交487.03万股,日均成交金额达到1.79亿元。

不过,受限于最近两日的一字跌停,神雾节能的流动性快速降低,1月17日和18日的交易金额只有2334.45万元和1019.61万元,比过往的日均交易金减少了86.95%和94.30%。

答案是4.3亿信托资金或仍在场内。

作为一个2倍杠杆的信托增持计划,在股价大跌时,管理人为了保护优先资金,强行平仓也是在所难免,但神雾节能事件的特殊性在于,受限于连续地量一字板,场内股票流动性已经很低,管理人没有办法完成强平,因而4.3亿元的信托资金大概率还在场内。

最容易引起关注的是,神雾节能与陕国投对于“是否进行平仓”这个问题的措辞有较大差异。

一方面,神雾节能在公告中的说法是,由于股价下跌,公司部分董监高持有的陕国投·聚宝盆30号信托计划、陕国投·持盈88号信托计划“份额已被调整为零”,虽表示两份信托合计持有1204.77万股,没有明言是否平仓。

另一方面,在今日收盘后,陕国投相关人士接受券商中国记者采访时直言,“神雾节能的两个信托计划都触及止损线”,但董监高没有及时补仓,因此“只好平仓”。

综合业内人士观点,最为合理的解释是,在股价下跌之后,信托计划管理人已经决定平仓,但无法成功卖出,于是将劣后级的信托份额归零、计提损失,以保护优先级资金。

更为直接的证据是,当前场内流动性根本不足以进行强平。

数据显示,复牌以来,神雾节能1月17日和18日的场内交易量分别为43.48 万股和89.58万股,交易金额分别为1019.61万元和2334.45万元。此外,神雾节能今天还出现一笔大宗交易,共交易158.33万股,交易金额合计3712.84万元。

上述三笔交易规模合计,神雾节能1月17日以来共计只交易了291.39万股,交易金额7066.9万元。

可以对比的是,聚宝盆30号信托和持盈88号信托,曾在2017年分别买入413.05万股和791.72万股,二者合计达到1204.77万股,买入市值估算达到4.3亿元。

这意味着,即便这两天的所有交易都归于信托计划的卖出,也只能卖出总持股的24.19%,这两个信托计划的资金大概率仍在场内,尤其是体量更大的优先级资金。

谁在卖出、谁在抄底?盘后数据显示,两家神秘营业部频频现身神雾“双雄”。

今日是神雾“双雄”重组失败复牌的第二个交易日,神雾节能和神雾环保再次一字缩量跌停,神雾节能跌停价报23.45元,神雾环保跌停价报19.57元。

值得注意的是,有两家神秘营业部频频现身神雾“双雄”:国金证券南京江东中路营业部成为买方主力,国泰君安北京知春路营业部成为卖方主力。

先来看神雾节能:

今日大宗交易数据显示,国金证券南京江东中路营业部大举买入3713万元,卖出方是国泰君安北京知春路营业部,以23.45元/股(跌停价)成交。

巧合的是,同样的事情也发生在了神雾环保身上。

神雾环保大宗交易数据显示:

国金证券南京江东中路营业部通过大宗交易方式买入1761.30万元的神雾环保,卖方则是国泰君安北京知春路营业部。此外,神雾环保今日还有1笔平价大宗交易,交易双方为光大证券北京月坛北街营业部和国金证券沈阳北陵大街营业部 ,成交额为1291.62万元。两笔交易的成交价均为19.57元/股(跌停价)。

因为“双雄”重组失败,多家基金对其下调了估值。

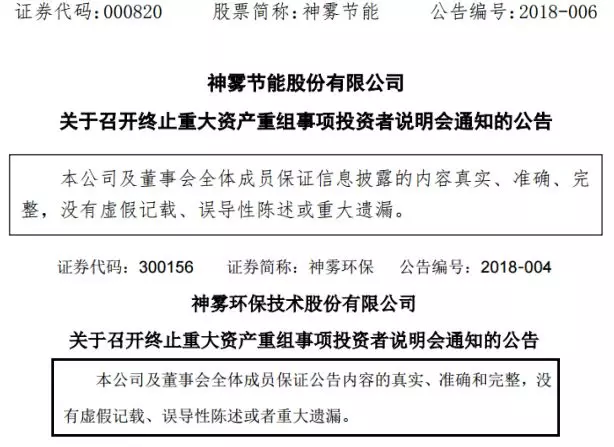

1月16日晚间,停牌已经长达6个月的神雾“双雄”——神雾环保和神雾节能双双公告称,公司股票将于1月17日复牌。前一日,两家公司公告称,终止重大资产重组。同时,两家公司及控股股东神雾集团将继续推进引入战略投资者的工作。

神雾节能本次重大资产重组的标的资产拟涉及神雾环保、神源环保、神雾电力或神雾集团控制的其他节能环保资产,标的资产范围尚未最终确定。神雾节能表示,因本次重大资产重组涉及上市公司吸收合并、集团资产注入等重大无先例事项的筹划,同时又与控股股东神雾集团层面实施的重大资产重组交织进行。因此,鉴于本次重组牵涉的利益相关方众多,决策流程较长且较为复杂,尚未能在规定时限内就重组可能涉及的合并交易关键条件达成一致。为保护公司及全体股东利益,经交易各方充分讨论和审慎论证,公司决定在当前阶段终止本次重大资产重组事项;同时公司及神雾集团仍将继续推进引入战略投资者工作。

值得注意的是,在公司宣告终止重组准备复牌之际,多家基金及时跟进,公告宣布下调旗下基金持有的两只个股的估值,下调幅度达20%或30%。

神雾环保

广发基金:自2018年1月16日起,该基金管理人对旗下证券投资基金持有的神雾环保股票进行重新估值,估值价格调整为19.57元。

东方基金:自1月16日起对旗下基金持有的神雾环保价格进行调整,按照其2018年1月15日指数收益法估价(23.38元)基础上连续下调3个10%的价格,即17.03元。

鹏华基金:自1月16日起对公司旗下基金(ETF除外)持有的神雾环保进行估值调整,调整后的估值价格为19.3元。

光大保德信基金:自1月16日起,对旗下部分基金持有的长期停牌股票神雾环保估值价格调整到19.34元,对神雾节能估值价格调整到23.17元。

神雾节能

广发基金:自2018年1月16日起,该基金管理人对旗下证券投资基金持有的神雾节能股票进行重新估值,估值价格调整为23.45元,与停牌前一日(2017年7月14日)的收盘价28.96元/股相比,下调了19.03%。

光大保德信基金:自1月16日起,对旗下部分基金所持有的神雾节能估值价格调整至23.17元,下调了19.99%。

除了信托计划,还有哪些潜在风险?答案是公司的51%股权已被质押、涉76.23亿市值。

如果神雾节能继续下跌,可能引发的风险除了信托计划中的优先级资金,也包括更大规模的股权质押风险。

据中国结算最新数据,神雾节能累计质押笔数共66笔,已质押股数达到3.25亿股,占公司总股本的51.01%,以今日收盘价计算,质押股数涉及市值达到76.23亿元。

就公司公开的部分质押数据明细来看,主要是神雾科技集团、北京神雾环境能源科技集团和文菁华在2017年期间进行了大量质押。

据统计,仅2017年后公告数据,神雾节能2017年以来共计质押15次,先后质押2.17亿股,其中部分股份是在停牌期间质押出去。剔除已解除部分,神雾节能共有2亿股被质押。

其中,单笔质押规模较大的是北京神雾环境能源科技集团从2017年2月24日开始,将3600万股质押给了天风证券,以及神雾科技集团从2017年5月19日开始,将2832万股质押给了长江证券(上海)资产管理公司。

但需要注意的是,在连续两日跌停后,神雾节能股价已经全面跌破2017年最低价,这意味着上述质押股份的风险已经明显增加。

不过,在1月16日召开的“关于终止重大资产重组事项投资者说明会”上,神雾节能曾答复投资者称,尽管公司股票质押比例超过50%,但神雾集团没有受到股票融资方面的受限,且神雾集团将逐步降低质押比例。

此外,在该说明会上,投资者提问“面对神雾节能复牌,请问有何稳定股价的措施?神雾集团如何应对补仓风险?”神雾节能答复称,“神雾节能股票质押率偏低,补仓风险不高”。

同为神雾系公司,神雾环保也有33.07%的股权处于质押状态,估算质押市值达到65.37亿元。

来源:券商中国卫星公众号(ID:quanshangcn) 记者: