近日,趣店在美国上市后,上演了暴富传奇,吸引无数投资者的目光,但同时也引来一些争议。那么趣店的放贷资金来源有哪些呢?近日,《每日经济新闻》记者独家获得了一份报告,该报告详解了趣店和信托公司合作的细节。另外,记者还发现这背后浮现一大金主。

每经编辑|每经记者 刘海军

每经记者 刘海军 每经编辑 吴永久

近日,要说资本圈最火的话题,在美国上市的趣店应该是毋庸置疑。

趣店上周在美国成功上市,将IPO发行价定为每股24美元,高于每股19美元至22美元的发行价区间,创下百亿美元市值神话,成为今年中国公司在美最大IPO,美国今年第四大规模的IPO。

一方面是公司上市后,巨大的财富效应吸引无数眼球,另一方面是趣店经营模式引发的各方争议不休,引发大量网民关注。

在此,《每日经济新闻》记者不详聊罗敏的发家史和趣店的生意模式,而是来谈谈趣店的一些资金来源话题。

互金企业上演10倍涨幅

趣店成立于2014年,前身为趣分期,是继宜人贷、信而富之后,又一家赴美上市的中国互联网金融公司。另外,拍拍贷、和信贷等多家互金企业也拟登陆美国资本市场。

值得一提的是,宜人贷、信而富、拍拍贷、和信贷都是网贷平台,趣店则是现金贷平台。

据招股书显示,趣店的收入主要来自于服务费收入、商品价差收入、违约金收入和助贷收入及其他。其中服务费收入占比较大,2016年,其服务费收入为12.71亿元,占总营收的88.1%,商品价差收入1.27亿元,占比8.8%,违约金收入0.23亿元,占比1.6%,助贷收入及其他0.22亿元,占比1.5%。

在趣店上市后,这几天股价波动幅度较大,昨天其股价下跌19.64%,最新市值是87亿美元。

作为第三家赴美上市的互联网金融公司,我们来看看宜人贷和信而富的股价表现吧。

比较来看就可发现,宜人贷上市之后的股价表现最为惊人,股价翻了10倍,信而富目前股价也高于上市首日的价格,从三家公司的市值来看,趣店是最大的。

渤海信托发行多期信托

众所周知,趣店生意模式说简单点,就是放贷。那么既然是放贷,要贷出去的钱是从哪来的?

据媒体报道,在过去,趣店的资金来源主要是自有资金及P2P机构;目前,资金来源多元化,自有资金占比34%,信托计划占比21%,信贷资产转移21%,P2P机构占比4%,表外交易占比11%。截止2017年6月30日,融资合作方超过21家。

在趣店的各种资金来源中,信托计划占比21%,是相当大一部分了。那么,趣店究竟是怎么和信托公司合作的呢?

近日,《每日经济新闻》记者独家获得了一份报告《渤海信托—趣店个人消费贷款集合资金信托计划产品推介书》,该报告详解了趣店和信托公司合作的细节。

据该产品推介书介绍,趣店个人消费贷款集合资金信托计划产品总规模 50,000 万元,分期发行,优先级信托单位与次级信托单位比例不超过 4:1。借款人是经趣店旗下公司赣州快乐分期网络服务有限公司(简称“来分期” )审核的合格自然人借款人。放款则直接由信托公司通过第三方支付公司直接汇入个人借款人账户,借款人逐笔回款直接代扣入信托账户。

《每日经济新闻》记者还同时从渤海信托和其他渠道了解到,趣店和渤海信托共合作募集了多期,主要是渤海信托—趣店个人消费贷款和渤海信托—普安6号(趣店)个人消费贷款1期,分别募集了41200万元和30000万元,合计7.12亿元。

其中,在今年4月21日,趣店个人消费贷款集合资金信托计划第一募集期成立,共募集31410万元; 同日,本信托计划第二募集期成立,募集5000万元整;4月28日,本信托计划第三募集期成立,共募集5700万元整。5月12日,本信托计划第四募集期成立,募集1260万元整;5月22日,本信托计划第六募集期成立,募集3530万元整;7月13日,渤海信托·普安6号(趣店)个人消费贷款1期成立。

国盛金控是一大金主

说到趣店,就不得不提国盛金控了。根据趣店的招股书披露,趣店的股权结构如下:趣分期控股有限,持有约6349万股普通股,持股比例为21.6%,为第一大股东;凤凰祥瑞和国盛金控旗下华声投资,持有约5807万股C-5系列优先股,持股比例为19.7%,为第二大股东;昆仑万维,持有约3849万股B-1系列优先股和约1947万股C-2系列优先股,持股比例为19.7%,为第三大股东;源码资本,持有约4780万股A-2系列优先股、约3187万股B-3系列优先股和约1082万股C-4系列优先股,持股比例为16.7%,为第四大股东;蚂蚁金服旗下API (Hong Kong) Investment Limited,持有约3772万股C-1系列优先股,持股比例为12.8%,以及一些其他的股东。

2015年11月4日,华声股份发布重大资产重组方案,拟以69.3亿元的交易价格购买国盛证券100%股权,交易方式为发行股份及支付现金的比例各为50%,同时配套融资69.3亿元。

渤海信托的产品推介书中并没有说到信托的客户来源,而火山君查阅大量资料后了解到,上市公司国盛金控的公告中却给出了答案。

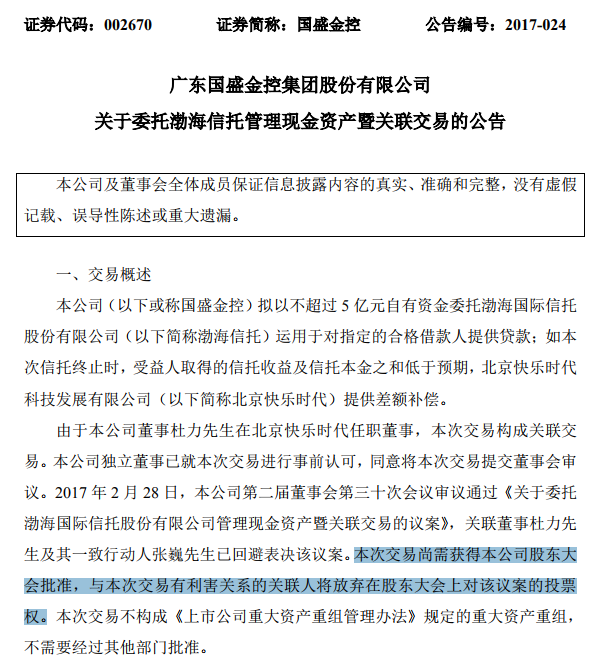

国盛金控今年2月28日公告称,公司拟以不超过5亿元自有资金委托渤海信托运用于对指定的合格借款人提供贷款;本次委托渤海信托管理资产交易预期收益率为每年 9%(按日计算,不包含税费及信托业务必要成本);本次补偿安排涉及的补偿金额按照收益率每年 9%(按日计算)计算。信托资金的管理方式为渤海信托向赣州快乐分期推荐并审核的合格借款人发放信托贷款。 信托存续期间逐月收回的贷款本金、利息、逾期违约金(如有)等可继续滚动向赣州快乐分期推荐并审核的借款人发放贷款。

国盛金控2月28日的公告截图

对于投资趣店的信托资金计划,国盛金控在2月28日发布的公告中称,北京快乐时代为公司全资子公司深圳华声投资单位,本次交易有助于推动北京快乐时代业务发展,间接提升公司全资子公司所持股权价值。北京快乐时代业务处于快速发展时期,本公司期望通过本次合作,为子公司寻求资产支持证券(ABS) 业务机会。 此外,本次交易也有助于提升公司自有资金收益。根据3月16日晚的公司公告,2月28日公布的《关于委托渤海国际信托股份有限公司管理现金资产暨关联交易的议案》在3月16日临时股东大会上投票通过。

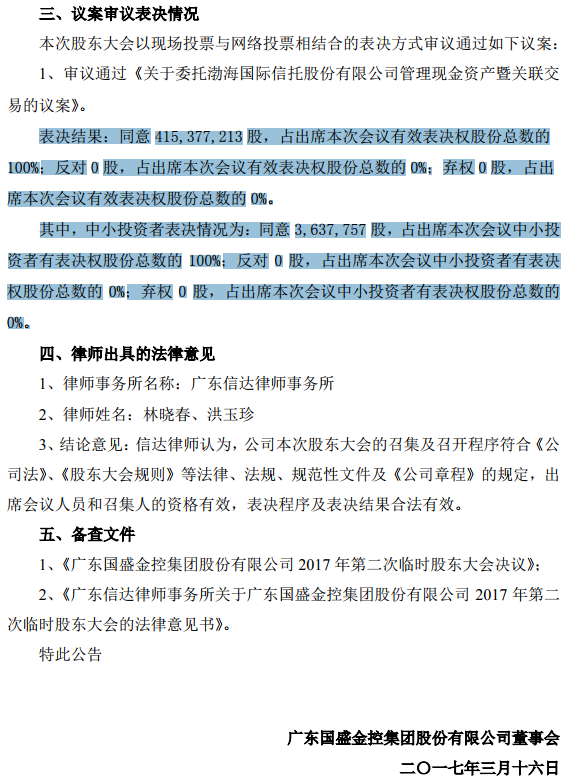

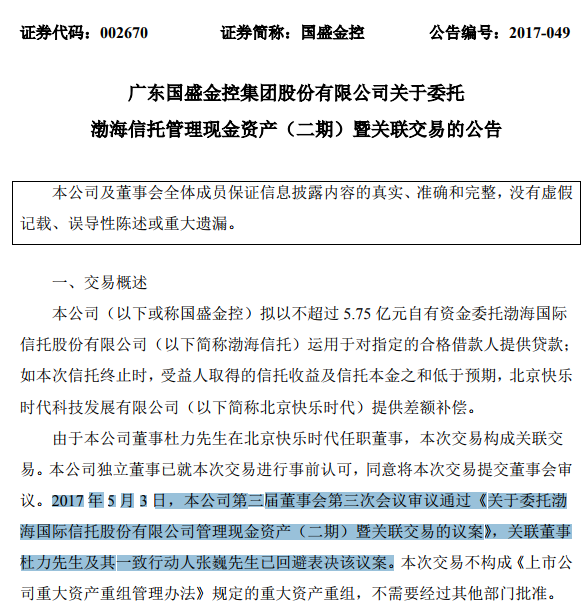

在5月4日,国盛金控称,拟以不超过5.75亿元自有资金委托渤海信托运用于对指定的合格借款人提供贷款。信托资金的管理方式为渤海信托向赣州快乐分期推荐并审核的合格借款人发放信托贷款。信托存续期间逐月收回的贷款本金、利息、逾期违约金(如有)等可继续滚动向赣州快乐分期推荐并审核的借款人发放贷款。并且当日公告称,5.75亿元的这份方案已经获得董事会投票通过。

国盛金控5月4日的公告截图

也就是说,趣店通过了渤海信托发行多期信托计划向外部募集资金,而作为趣店股东的国盛金控利用自有资金两次投资该信托计划不超过10.75亿元,国盛金控可谓是趣店的一大金主之一。

另外,国盛金控还在7月27日公告称,公司拟以不超过 8亿元自有资金参与下属企业国盛证券资产管理有限公司担任投资顾问的集合资金信托计划。本次集合计划资金不排除被投资于以北京快乐时代科技发展有限公司 相关资产为基础资产发行的证券化产品的情形,本次交易尚需获得股东大会的批准。也就是说,国盛金控后续还有可能融资给趣店不超过8亿元资金。

《每日经济新闻》记者就今日也试图采访上市公司国盛金控方面, 询问其对公司用自有资金多次并且大规模的投资趣店信托计划的看法。记者拨打过多次电话,但截止发稿,未得到国盛金控方面的正式回应。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。