近期,部分保险公司披露的2023年度分红保险红利实现率大幅下滑引起市场关注。某中型险企39款分红险产品中,多款分红险产品2023年度的现金红利实现率未达50%,最低的几款产品为19%。此外,一家大型寿险公司披露的数据显示,该公司多款分红险产品2023年红利实现率下滑至35.7%的水平。

每经记者 涂颖浩 每经编辑 马子卿

近期,部分保险公司披露的2023年度分红保险红利实现率大幅下滑引起市场关注。较早披露该指标的某中型险企数据显示,该公司39款分红险产品中,有33款分红险产品2023年度的现金红利实现率未达100%,多款产品未达50%,最低的几款产品为19%。据悉,该公司披露的2022年度分红险红利实现率,40款产品中最低的为92%,其余在100%到220%之间。

《每日经济新闻》记者注意到,随着披露2023年度分红险红利实现率的险企数量增多,红利实现率大幅下滑的头部险企开始出现。有业内人士在与记者交流时表示,多家大公司在未来一个月陆续公布这项数据,同样也会出现红利实现率较2022年大幅下滑的情况。

“红利实现率由利益演示红利水平和实际分配红利两方面决定。实际分红水平受到外部环境变化及资本市场波动等因素影响。”一位大型寿险公司内部人士告诉《每日经济新闻》记者,近期市场利率水平持续下行,权益市场波动性加大,分红账户投资收益率也受到了一定影响,分红水平下调符合当前市场收益趋势。在其看来,若未来市场利率水平上行,投资收益改善,分红水平也将相应检视调整。

最近,保险公司陆续公布2023年分红险的红利实现率,这已经行业第二次公开披露这项数据。2023年1月4日,原中国银保监会下发《一年期以上人身保险产品信息披露规则》(以下简称《规则》),首次要求保险公司从2023年6月30日开始披露分红险的红利实现率。

此前,分红险产品普遍不披露历史业绩,仅有演示利益,这也致使很多保险营销人员偏好用高档演示利率吸引消费者,后续的真实收益若达不到预期,很容易引发投诉纠纷,甚至退保。“此举借鉴了国际监管的经验,要求险企披露分红型产品的红利实现率,这有助于提升透明度,切实保障消费者的知情权。”原银保监会相关负责人在答记者问时也表示。

从去年首次披露的2022年红利实现率来看,保险公司的表现情况普遍较好,根据相关统计,七成分红险产品的红利实现率达到或超过100%,红利实现率的行业平均值也超过了100%。

《每日经济新闻》记者注意到,截至目前,从已披露的险企情况看,部分险企红利实现率大幅下滑。某家大型寿险公司披露的数据显示,该公司多款分红险产品2023年红利实现率下滑至35.7%的水平。以该公司某款分红险为例,2022年度红利实现率为107.1%,2023年大幅降低至35.7%。

多位业内人士在受访时表示,部分险企红利实现率大幅下降的背后,与此前受监管窗口指导,将分红险分红水平设限有关。“监管背后的逻辑除了压降险企负债成本外,保险公司的投资大多都受宏观环境的影响,近几年收益并不高,短期表现想要支持一个演示收益(对应的是4.5%的投资收益率)下的分红水平,也不是很充分,从经营角度下降也有依据。”精算马克主理人Mark在受访时对《每日经济新闻》记者表示。

据了解,红利实现率基于产品整体计算,其计算公式为:给客户实际派发的红利/按照演示利率计算的红利。因此,红利实现率经常被用来评价分红险分红的可实现性。

红利实现率数据受两方面影响。一方面,给客户实际派发的红利受当前市场经济环境变化及波动影响。在产品销售时,条款/建议书均有提示:实际保单红利根据本公司分红保险业务未来实际经营状况确定,保单红利是不保证的。

“实际分红水平的确定,会综合考虑分红账户实际投资收益情况以及市场环境等多方面因素,分红水平具有不确定性。”有寿险公司内部人士表示,近期随着市场利率下行,新增资产收益率也下行,实际分红水平下调是根据市场变化做出的正常调整。

另一方面,按照演示利率计算的红利反映销售时对长期市场经济环境的预期。据悉,一些过往年度保单由于历史销售时较高的利益演示,使其红利实现率低于100%。反之,若险企利益演示红利水平偏保守,更容易出现红利实现率高于100%水平的情况。

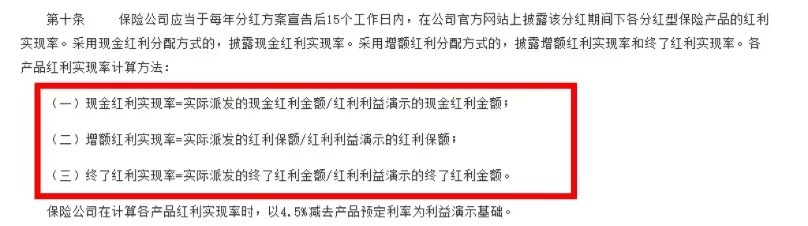

值得一提的是,除了考虑公司历史投资回报率经验和对未来的合理预期,分红产品的利益演示还需满足《规则》要求,保险公司对分红型保险产品演示保单利益时,应当采用保证利益演示和红利利益演示两档演示产品未来的利益给付,用于利益演示的利差水平分别不得高于0、4.5%减去产品预定利率。

上述保险精算人士告诉记者,分红险的分红确定逻辑比较复杂,监管的限制需要进行一些解读才能转化为分红的限制。假设对分红水平的限制要求是不超过3.0%,意味着“保证收益+提供给客户的分红”不超过3.0%。前者可以认为是预定利率,后者可以认为是(投资收益率-预定利率)*70%,对于预定利率为2.5%的分红险,意味着提供给客户的分红不超过0.5%。

按照4.5%的演示利率计算,提供给客户的分红(4.5%-2.5%)*70%=1.4%,以此简单测算,红利实现率为0.5%/1.4%=35.7%,与上述分红险产品2023年度红利实现率数据大致相符。据悉,针对有些产品,还分配了除利差以外的其他利润,因此分红实现率会高一些。

分红险红利实现率下降,对消费者会有哪些影响呢?业内人士指出,红利实现率只是反映在过去的红利分配期间,保险公司经营管理水平与红利“兑现”情况,消费者选购产品时可把分红收益率当作参考指标的一种,但是不能将其作为选择的唯一标准。

该人士建议,消费者在选择保险产品时,需要考虑保险费用、保险期限、保险责任等其他因素,同时还需要综合考虑保险公司的财务稳定性,如资本充足率、偿付能力充足率等,了解保险公司的投资策略、业绩及其历史投资回报,进而选择与个人财务目标和风险偏好相匹配的分红险产品。“分红保险的红利是不确定的,可能会受到多种因素的影响,要根据自身的经济状况,合理规划保费支出,不要冲动消费。”

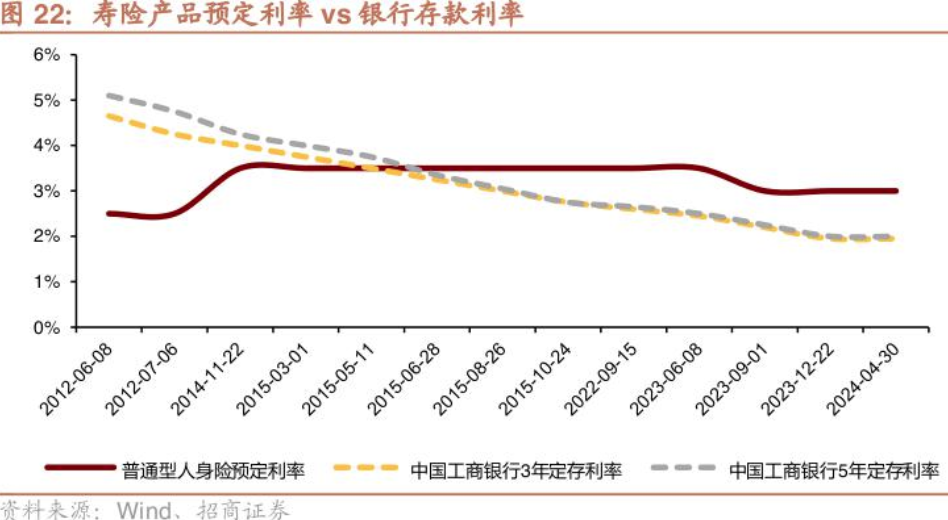

自去年寿险预定利率切换以来,分红险日渐受到市场青睐,从产品形态看,以增额终身寿险为主的分红险成为热销产品。业内较为一致地认为,应把分红险为主的类固收产品作为行业主力产品,以降低负债端刚性成本,以及隐含的利差损危机概率。根据业内统计,2023年在年报中,原保费收入前五大产品涉及分红险产品的保险公司数量有六成之多。

“预定利率下调之后,分红险占一定的市场份额应该是较确定的事情。”业内人士如是表示。中信证券研报认为,在资管新规实施之后,受风险资产回报下降、利率走低等因素影响,市场上类固收产品供需缺口将长期存在,以分红险为代表的寿险产品,仍将是未来产品发展的主流方向。同时,分红险将改变传统险商业模式的弊端,实现客户、股东和渠道方的利益共赢。

上述保险精算人士认为,之前行业看好分红险,是因为有保证利率,而且带上分红收益显得高,如果分红险更加紧密地和实际投资表现挂钩,那么分红给不到那么高的水平,会对分红险的销售打折扣。不过在银行存款利率下降背景下,分红险相对收益还是更高一些。

“相信很多人在买分红险的时候,重点还是盯着演示的预期收益水平,而不是保证收益水平。现在如果实现率不到50%。一部分保单持有人将有可能退保。”Mark认为,分红险的演示收益也应该适时调整,在险企的投资收益下降、红利受限下,产品说明书用4.5%的投资收益率演示分红预期收益恐怕就不再合适。

封面图片来源:视觉中国-VCG41N1455171132

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。