◎随着新冠病毒走向低水平流行阶段,接下来药明生物新冠业务将面临显著下降。“因为新冠疫情已经过去了,新冠订单不会有增长,我们预计2023年新冠项目收益将显著下降,2023年新冠项目收入占公司收入比例有可能会低于5%。到2024年,这块收入可能就没有了,所以我们的聚焦点还是放在传统业务,即非新冠业务上。”陈智胜表示。

每经记者 许立波 每经编辑 董兴生

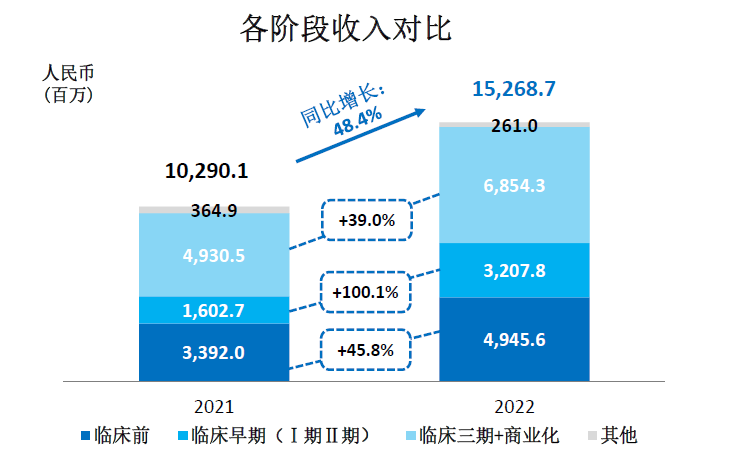

3月22日晚间,药明生物(HK02269,股价50.7港元,市值2144亿港元)发布了2022财年年报,报告期内集团收益为人民币152.69亿元,同比增长48.4%;毛利67.24亿元,同比增长39.2%;经调整纯利为50.53亿元,同比增长47.1%,基本每股盈利为1.06元。此外,集团于2022年度实现自由现金流转正。

3月23日,药明生物针对2022财年年报于香港举行了线下业绩交流会,公司首席执行官陈智胜、首席财务官屠鸣就公司经营状况、发展战略、财务指标等方面的问题回答了包括《每日经济新闻》记者在内多家媒体的提问。

药明生物2022年业绩交流会现场 图片来源:每经记者许立波摄

药明生物方面称,尽管面临生物技术企业融资放缓、UVL、新冠疫情、FDA(美国食品药品监督管理局)现场检查延期、欧美通胀高企等诸多挑战,公司业务发展依然强劲,凭借独特的CRDMO商业模式和成功实施“跟随并赢得分子”战略,集团在2022年依然保持业务持续增长。

公司将收益增长归功于六方面的因素,包括新综合项目数屡创纪录、临床后期和商业化生产业务延续增长、非新冠项目领域收益显著增加、扩大为生物制药行业提供服务的范围(如ADC和双抗)、利用现有产能和新投产产能以及成功整合所收购的业务及设施、实施运营效率改善项目及成功执行业务连续性计划。

对比药明生物各阶段业务收入,记者注意到,尽管去年临床早期(I期、II期)的收入占比较低,但该阶段业务收入取得了最快增速,同比翻倍。公司解释称,许多之前受疫情影响的项目恢复临床进度,为未来临床三期和商业化项目的增长提供储备项目。“以往集团业务中一般是临床前项目收益增长最快,但去年历史上第一次出现中间(即临床早期)业务跑得最快的情况,但这也意味着今年会有相对更多的业务进入三期,进入商业化阶段。”陈智胜表示。

图片来源:企业供图

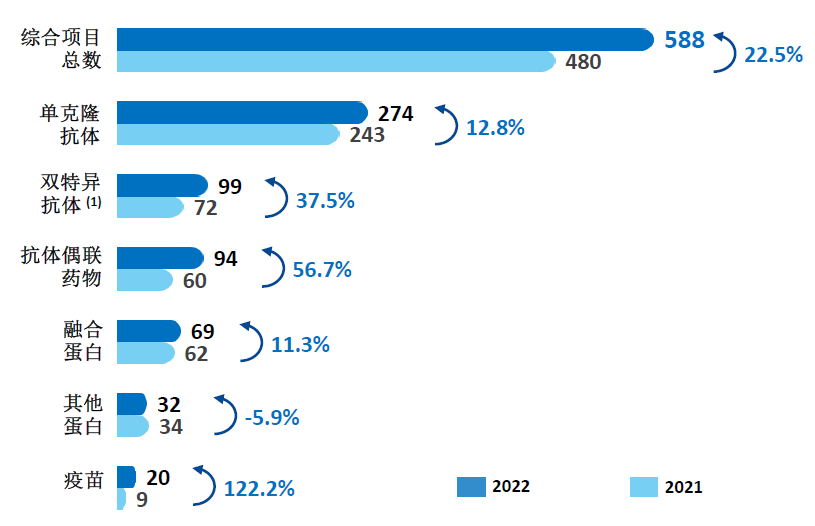

从项目数量上看,2022年,药明生物承接的综合项目总数增至588个,总计新增136个综合项目,其中包括127个非新冠项目。临床后期项目数和商业化生产项目数分别增加至37个和17个。

由于在国内外广泛承接疫苗生产、中和抗体等新冠项目,过去两年新冠项目为药明生物贡献了可观的收益。据统计,药明生物已生产超过3000公斤抗新冠中和抗体和数亿剂新冠疫苗,去年,新冠项目贡献收入约32亿元。

记者注意到另一大趋势是,截至2022年底,药明生物非新冠项目数已增至550个,且非新冠项目收益增速已超过新冠项目收益增速。

陈智胜表示,新冠项目的执行让公司在全球知名度大幅提升,帮助公司从全球客户持续赢得新项目,推动公司在全球生物制药研发服务外包市场份额大幅提升,从2019年的5.1%上升至2022年的12.8%。

但可以预见的是,随着新冠病毒走向低水平流行阶段,接下来药明生物新冠业务将面临显著下降。“因为新冠疫情已经过去了,新冠订单不会有增长,我们预计2023年新冠项目收益将显著下降,2023年新冠项目收入占公司收入比例有可能会低于5%。到2024年,这块收入可能就没有了,所以我们的聚焦点还是放在传统业务,即非新冠业务上。”陈智胜表示。

从研发管线所涵盖的生物药种类来看,疫苗、ADC、双抗的项目数量增长最快,其中疫苗项目跃升到20个,包括2个mRNA疫苗和14个非新冠疫苗。受到行业需求激增带动,ADC抗体偶联药物同比增长56.7%至94个,其中40个已获得新药临床试验申请(IND)批准并处于不同临床试验阶段;双特异抗体项目增至99个,涵盖多种形式。以上业务也被视为公司业务发展的新一代增长引擎。

图片来源:企业供图

在公司管理层看来,全球生物CDMO行业还会持续增长,由于通货膨胀等因素,跨国药企更愿意外包生产,而不是自建产能,阿尔兹海默病药物需求激增及全球生物产能受限,会进一步推动CDMO行业的增长。未来几年,多个重磅生物药专利到期,生物类似药市场扩容会成为CDMO行业的另一利好因素。

“公司在肿瘤领域的业务发展还是非常快的。除了肿瘤外,自身免疫疾病、罕见病以及阿尔兹海默病等领域仍还有很多新的发展机会,公司在这块也有布局。无论外部经济环境如何变化,我们都对公司持续高速增长充满信心,但未来CXO(医药外包)分化将越来越明显。”陈智胜说。

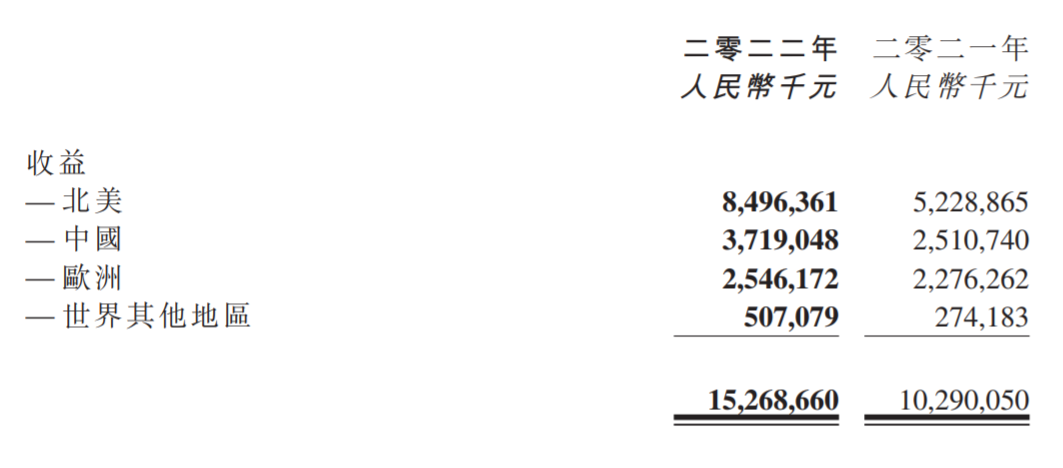

一直以来,药明生物都将发展重心放在境外市场。财报显示,目前美国是药明生物最大的市场,为公司贡献了超过一半的收益,由于来自中小型生物技术公司和大型药企的需求比较旺盛,该地区收益同比增长62.5%;中国则是药明生物的第二大市场,营收约占24.4%,去年增速为48.1%,但多数是靠新冠项目的收入贡献。

至于欧洲市场,2021年,由于新冠抗体和新冠疫苗的贡献,欧洲市场业务收益创历史新高,2022年非新冠收入同比增逾150%。同时,欧洲市场新增项目数增长约3倍,瑞士跃升为药明生物全球第三大市场,预计欧洲市场将继续保持强劲势头。鉴于目前的市场増势,药明生物方面预测,2023年,北美将继续成为其最大的市场,而瑞士有望超越中国市场成为第二大市场。

图片来源:财报截图

去年因美国商务部UVL(未经核实名单)事件的影响,资本市场对药明生物海外业务的开展产生一定担忧。近年来,药明生物也在积极布局海外的生产基地,一方面是为了满足全球客户的生产需求,另一方面也是为了规避可能存在的政治风险。财报显示,集团总产能预计到2026年将跃升至58万升,位于中国、美国、爱尔兰和德国的生产基地,以及在新加坡的一体化CRDMO服务中心组成了全球供应链网络。

此外,在近年来的资本寒冬中,也有不少Biotech企业因现金流压力砍管线、卖厂维生。陈智胜提到,过去一年,有不少国内创新药企也向药明生物提出,想要出售生产基地。其中,药明生物在去年主要完成了两笔新设施吸纳,即吸纳科望医药苏州工艺开发和中试生产设施,以及和铂医药苏州产业化基地。

陈智胜还透露:“过去几年Biotech在国内新建了很多厂,对于我们来说也不是每个厂都符合收购标准。第一,要符合我们的质量标准,我们也不希望花太多时间去改造;第二,规模要合适,到2022年底我们总产能26.2万升,如果厂太小的话对于公司产能提升也没有太大帮助,所以这也是我们为什么不会买更多厂的原因。但是我们会继续努力,如果有合适的厂,我们会继续想办法帮中国Biotech消化这些产能。”

值得注意的是,在过去三年中,药明生物的生产基地大多处于满负荷生产的状态。“我们的厂房过去一直处于产能利用率100%的状态,三年的高速运转后,厂房、人员都需要一段时间的调整和整修,因此今年上半年就是药明生物做内部优化调整的阶段,业绩增速可能会有适当放缓。”陈智胜说。

展望未来,药明生物方面表示,由于2022年上半年优异的财务表现所造成的高基数,2023年上半年的收入和利润增长将相对放缓:消化新冠收入对公司业绩的影响需要大约六个月的时间;2023年下半年业务预计加速发展,全年仍可实现强劲增长目标。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。

3版权合作电话:021-60900099。