◎对于许多初创公司来说,他们面临的现状是账户被冻结,引发资金链断裂、发不起工资的担忧,甚至有的可能将无法维持公司运营。

每经记者|文巧 每经编辑|高涵

当地时间3月10日,美国监管机构紧急接管了硅谷银行(Silicon Valley Bank,SVB)的资产,美国见证了自2008年金融危机华盛顿互惠银行破产以来最大规模的银行倒闭事件。

高樟资本创始人范卫锋在接受《每日经济新闻》记者采访时认为,这次事件受影响更多的是直接受损的基金和科技公司,这会促使投资人、公司对于资金安全性的黑天鹅风险警惕性提高,因此更多转向和那些享受“大而不倒”待遇的金融机构合作。

对于许多初创公司来说,他们面临的现状是账户被冻结,引发资金链断裂、发不起工资的担忧,甚至有的可能将无法维持公司运营。

SVB风波仍在蔓延,席卷全球。在伦敦,有企业试图从硅谷银行转账,但无果;在印度,多位企业创始人和投资人甚至已经48小时没睡觉了,有人表示未能收回公司资金,现在只剩下营运资金。

而在美国监管机构迅速接管硅谷银行后,相关事宜正在处理当中。

一位在硅谷从事跨境电商的创业人士告诉每经记者,“有资金存在硅谷银行的公司基本上下周一能拿到25万美元继续发工资,剩下的钱应该最终几个月内能够拿到。钱都是在的,只是流动性差了些。”

图片来源:视觉中国

时间回到美东时间3月8日的一个深夜,硅谷科技新贵Polymath Robotics的联合创始人兼首席执行官Stefan Seltz-Axmacher注意到,在YC创始人的WhatsApp群组中,有一些关于硅谷银行宣布计划销售价值22.5亿美元股票的讨论。

彼时,群组中的数百名创始人都没有预测到接下来等待他们的是什么。不到48小时,事情急转直下,该行的爆雷让所有人都始料未及。

那天晚上,Seltz-Axmacher在没有任何风投或顾问的提示下,迅速将自己的初创公司Polymath Robotics中大约50%的资金从硅谷银行转移到了Mercury Bank的另一个现有账户,后者是另一家主要为科技初创公司提供金融服务的银行。

“我不知道自己是不是吓坏了,但我不想承担如此大的风险,”他说。结果证明,Seltz-Axmacher的担忧是正确的。3月9日,投资者和储户试图从硅谷银行提取总计420亿美元,揭示了该行所面临的挤兑规模。

当天,Seltz-Axmacher尝试将剩余资金的25%转出去。经过几个小时的等待,申请通过了。然而,3月10日,他试图将剩余的最后一笔资金转出,这笔转账直至现在仍然悬而未决。

对于更多的初创公司来说,他们面临的现状是账户被冻结,引发资金链断裂、发不起工资的担忧,甚至有的可能将无法维持公司运营。

范卫锋也向《每日经济新闻》记者透露,他有一家很熟悉的FA(融资顾问)公司,(本)周末有客户临时取消了原本计划好的融资会议。“因为他们的钱基本存在硅谷银行,硅谷银行爆雷之后,公司的资金链可能风险很大,开这个融资会议的短期意义也没有了。”

硅谷的混乱局面还仅仅是个开始。实际上,初创公司的这种恐惧已经蔓延到英国、加拿大、印度、新加坡甚至更多国家。由于硅谷银行在中国、丹麦、德国、印度、以色列和瑞典等国也设有分支机构,一些公司创始人警告说,如果没有政府干预,这次爆雷很可能会在摧毁世界各地的初创企业。

将视角拉至伦敦,英国教育软件初创公司Lingumi的首席执行官Toby Mather将公司 85% 的现金存入了该行,他试图转移账户,但截至11日晚,仍然无效;伦敦基因组学初创公司Ocher Bio的创始人Jack O’Meara整个周末都在尝试将存款从硅谷银行转移出去,但也没有成功。

据彭博社,硅谷银行在英国的部门将被宣布资不抵债,该部门已经停止交易并且不再接收新客户。3月11日,包括Uncapped、Apian、Pockit 、Pivotal Earth等180家英国科技初创公司致信呼吁政府干预。他们在信中写道,“这可能削弱(科技)行业,并使生态系统倒退20年。许多企业将在一夜之间被强制清算。”

与美国一样,英国公司在硅谷银行的一些存款也有保险,但尚不清楚这些资金何时可用。业内更深层次的担忧是,在英国企业已经因脱欧而步履蹒跚的今天,该行的倒闭可能限制风险资本在未来进入英国。风投和创业界正试图提出临时解决方案,金融科技初创公司Uncapped 表示,它正在启动一项紧急融资计划,以帮助公司支付工资和其他义务,以及提供长期过渡性贷款以帮助筹集营运资金。

与硅谷相距半个地球的亚洲也上演了同样的焦虑。有印度创始人表示未能收回公司资金,现在只剩下营运资金。多位印度创始人和投资人甚至已经48小时没睡觉了。

多伦多同样如此,加拿大科技公司AcuityAds Holdings透露,它在硅谷银行有5500万美元的存款,占其现金的90%以上。在股价暴跌14%后,该公司已于上周五暂停了股票交易,理由是硅谷银行的“形势正在恶化”。

对于大多数初创公司来说,硅谷银行的破产犹如一记惊雷,让他们的未来变得岌岌可危。但也有少部分初创公司成功地躲过了这一劫,或者避免让银行的破产变成致命一击。

《每日经济新闻》记者注意到,这些公司的共同点则是并没有孤注一掷地将资金放在硅谷银行一家,而是将资金分散存储于多个不同的银行。

3月9日,当硅谷银行的消息刚开始发酵时,硅谷生物科技公司FarmboxRx的创始人兼首席执行官Ashley Tyrner透露,她已经无法访问自己的账户中的数百万美元。

该公司的63名员工中,没有一位能够登录他们自己的账户。据Tyrner称,求助热线要么是忙音,要么告知“请稍等”后便没有下文,打客户代表的电话无人接听,发出去的电子邮件也一直石沉大海。

不过,所幸的是,Tyrner的公司并未将资金存放在硅谷银行一家,在其他银行也有资金,因此该公司暂时没有无法支付工资的风险。

另一家总部位于旧金山的401(k)(美国的一种退休金账户计划)初创公司Arnie自2021年夏季以来,一直与硅谷银行合作。在硅谷银行事件发酵后,Arnie第一时间汇出了一笔资金,但同时故意暂时保留了一部分,这部分金额低于FDIC25万美元的保险金额。

更值得注意的是,Arinie在这件事上非常有先见之明。“当几个月前事情开始恶化时,我们将其视为一个警告信号,并决定将我们的资金分配给几家银行,然后根据需要在内部转账,”该公司联合创始人Arnold说。

Poolit是另一家“逃出生天”的初创公司。该公司创始人Dakotah Rice表示,除了FDIC承保的250,000美元外,他成功将公司的所有现金从硅谷银行撤出。他在2022年完成种子轮融资后首次成为SVB的客户。

“当我注意到银行业——尤其是硅谷银行——的新闻时,我发现他们正在筹集资金以支撑资产负债表,”他说,“我立即想到了潜在的流动性风险,并将更多资金转移到我们的其他银行账户。我们的VC投资人后来打电话发短信说要撤资,这进一步证实了我们的预感。幸运的是,我们还通过私人银行与摩根大通建立了关系,这在整个过程中都是有益的。”

在这里,Rice还特别提到了一点,一直以来,该公司都将资金放在多个不同的银行账户中以保持对冲。

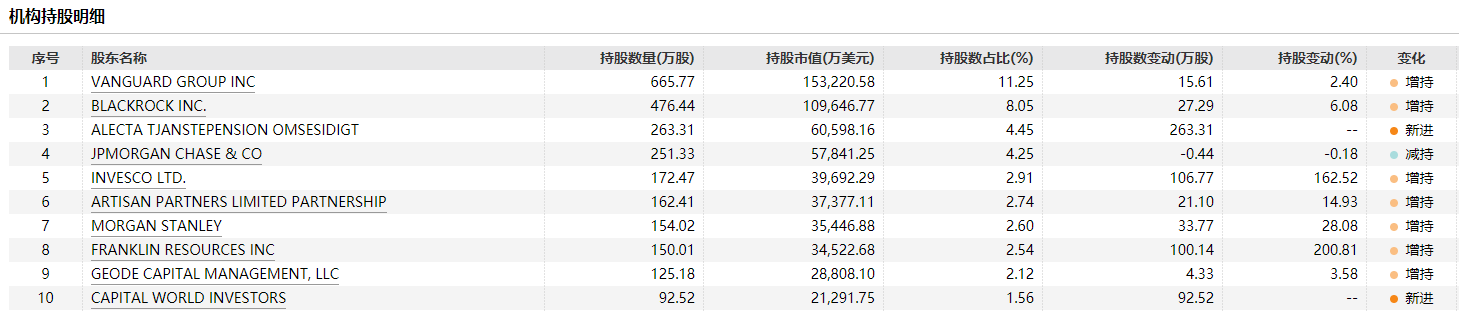

据Wind数据统计,截至2022年末,共有528家机构投资者持有硅谷银行股票,合计持有市值109.54亿美元。其中,持股数量最多的是全球最大的公募基金先锋集团(VANGUARD GROUP INC),持股市值高达15.32亿美元,此外,贝莱德(BLACKROCK INC.)、摩根大通(JPMORGAN CHASE & CO)、景顺(INVESCO LTD.)等知名全球投资机构均大量持有硅谷银行的股票,28家机构投资者持有硅谷银行均过亿美元。

而在此次风波中,硅谷银行的储户更是直接的受害方。中金公司的研究显示,硅谷银行的客户主要来自于科学技术、生命科学、医疗保健、高端消费、私募股权及风险投资(PE/VC)等科技初创领域。

硅谷银行前十名机构投资者 图片来源:Wind

此外,硅谷银行地处加州圣塔克拉拉,其特殊的地理位置也决定了业务主要面向科技行业的属性。据报道,该行一度被认为是初创公司的“命脉”,在硅谷高科技产业高速发展之际,它凭借低息募资、面向大银行尚未重视的中小企业,成功帮助过Facebook、推特等企业。

appWorks合伙人、具备多年募资经验的詹益鉴解释道,为了让旗下被投公司获得风险债额度,许多创投机构会要求被投公司尽早到硅谷银行开设账户、积累往来记录与财务资料,并将投资资金存放到该账户中,降低汇兑费用与手续时间。其后,随着老牌或大型初创机构对该行的信任与依赖,想在硅谷获得投资或已被投的创业公司,几乎都有该行的账户。

据报道,历经过去40年发展,目前硅谷银行已帮助约3万家高科技初创企业实现融资,与全球逾600家创投机构、120家私募股权基金建立业务联系,在美国高科技初创企业投融资领域的市场份额超过50%。

据彭博社,中金公司的一份报告认为,硅谷银行事件对科技行业的影响不容低估。原因在于,存款对科技初创企业至关重要,因为它们通常需要大量现金来支付高额支出,包括研发成本和员工工资。“如果这些现金存款不得不在破产或重组过程中减值,一些科技公司可能会面临严重的现金流紧张,不应排除破产的风险。”报告中这样写道。

3月11日,Y Combinator CEO就曾表示,“美国多年的创新岌岌可危,因为整个‘一代美国初创企业’可能会在一两个月内被摧毁。”著名投资者Bill Ackman也在推特上发出了类似的警告,称硅谷银行的倒闭“可能会摧毁经济的一个重要的长期驱动力”。“如果私人资本无法提供解决方案,则应考虑政府优先救助计划。”他这样写道。

与此同时,外媒分析认为,硅谷银行主要面向科技行业的特殊属性也意味着,美国整个银行业不太可能产生连锁反应,因为美国主要银行仍拥有良好资产负债表和充足的资本。

范卫锋也认为,这和当年2008年的雷曼事件完全不可同日而语。“雷曼是处于美国金融体系中心位置的银行,对于体系有非常连续性的破坏力。硅谷银行相对来说还是一个区域性的、行业性明显的银行,不处于金融系统的核心位置。另外,2008年危机之后,美联储和财政部已经有了比较成熟的机制,确保类似的事情不会发生。如果市场因为这个事情过度反应,反而可能带来一些优质公司的投资机会。”

(每经记者李孟林亦对文本有所贡献)

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前核实。据此操作,风险自担。

封面图片来源:视觉中国

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。