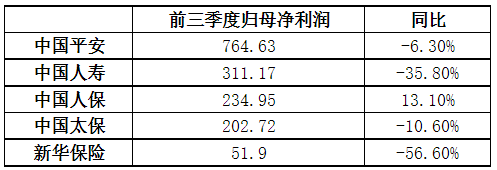

◎今年前三季度,中国平安、中国人寿、中国人保、中国太保、新华保险分别实现归属于母公司股东的净利润764.63亿元、311.17亿元、234.95亿元、202.72亿元、51.90亿元。

◎各家上市险企前三季度利润表现不佳,除了保费增长放缓的因素以外,受投资收益下降影响也比较大。

每经记者 涂颖浩 每经编辑 陈旭

近日,五大上市险企纷纷发布三季报。季报显示,仅中国人保业绩实现同比增长,其余四大上市险企业绩均出现下滑。

今年前三季度,中国平安、中国人寿、中国人保、中国太保、新华保险分别实现归属于母公司股东的净利润764.63亿元、311.17亿元、234.95亿元、202.72亿元、51.90亿元,对应同比增速分别为-6.3%、-35.8%、13.1%、-10.6%、-56.6%。

多家险企在季报中将盈利下降归因于资本市场低迷,投资收益下滑。

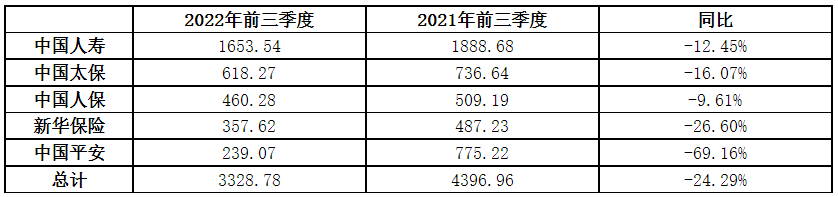

《每日经济新闻》记者梳理报告数据发现,五大上市险企前三季度投资收益均同比下降,合计投资收益为3328.78亿元,同比下降24.29%。

有券商分析师在接受记者微信采访时表示,在投资收益下滑及去年同期净利润高基数的背景下,各家险企业绩普遍下滑,仅有以财产险业务为主的中国人保利润超预期。

上市险企三季报披露收官,各家公司业绩表现分化明显。仅中国人保前三季度实现归母净利润234.95亿元,同比增长13.10%,而中国平安、中国人寿、中国太保、新华保险归母净利润同比均出现下滑。

从保费端看,中国人寿、新华保险两大寿险公司前三季度保费同比仅小幅增长,净利润下滑幅度也较大。

截至2022年三季度末,新华保险实现总保费收入1377.92亿元,同比增长0.9%。公司在报告中表示,受新冠肺炎疫情反复等因素影响,行业传统业务艰难转型,公司首年业务增长承压,长期险首年期交保费157.15亿元,同比下降14.6%;短期险保费38.51亿元,同比下降20.5%;续期保费989.89亿元,同比增长2.5%。

由于营销人力规模下滑,新华保险个险渠道前三季度实现总保费收入968.76亿元,同比下降2.0%。公司银保渠道实现总保费收入385.76亿元,同比增长9.3%。

发力银保渠道的还有中国太保,公司推进价值银保策略落地,聚焦价值网点、价值产品和高质量队伍,银保渠道前三季度实现保险业务收入220.56亿元,同比大幅增长827.9%。

平安报告披露,目前平安银保新优才队伍已招募超1000人,超九成拥有本科学历,业绩贡献逐步提升。

2022年前三季度,新华保险归母净利润为51.9亿元,同比下降56.60%。从单季度看,新华保险归母净利润为300万元,较2021年同期下降99.8%。

中国人寿前三季度实现保费收入5541.05亿元,同比增长0.1%。报告显示,公司新单保费为1713.38亿元,同比增长6.3%。2022年前三季度,公司新业务价值同比下降15.4%。归母净利润为311.17亿元,同比下降35.8%。截至报告期末,公司总销售人力78.3万人,其中个险销售人力为72.0万人。

在五大上市险企中,中国人保三季度利润增长超预期。2022年第三季度,中国人保实现归母净利润增长45.1%,公司称主要因保费规模快速增长,同时受自然灾害影响,去年第三季度赔付成本基数较高。

从子公司保费增长情况看,人保财险保费规模快速增长。报告显示,前三季度,人保财险实现原保险保费收入3810.24亿元,同比增长10.2%;净利润259.48亿元,同比增长29.8%。

“人保财险三季度利润是超预期的。”有券商分析人士在受访时如是表示。东吴证券在研报中分析指出,公司业绩超预期原因有三:一是车险承保盈利量价齐升,车辆出险率下行叠加主动优化业务结构,龙头韧性显现;二是同期承保利润基数较低,非车业务扭亏为盈;三是车险综改后公司竞争力进一步强化。

各家上市险企前三季度利润表现不佳,除了保费增长放缓的因素以外,受投资收益下降影响也比较大。

对于归母净利润下降,中国人寿在报告中解释原因为“权益市场波动加剧,投资收益下降”。

新华保险表示,在去年同期净利润高基数的情况下,本期受资本市场低迷的影响,投资收益减少,导致本期净利润同比减少。

中国平安表示,2022年前三季度,受国内疫情多点散发带来短期冲击及资本市场波动影响,集团归属于母公司股东的营运利润同比增长3.8%至1232.88亿元;归属于母公司股东的净利润764.63亿元,同比下降6.3%。

《每日经济新闻》记者统计季报数据显示,五大上市险企前三季度合计投资收益为3328.78亿元,同比下降24.29%。

从投资收益率表现看,今年前三季度,中国平安年化净投资收益率为4.2%,年化总投资收益率为2.7%。中国人寿总投资收益率为4.03%,净投资收益率为4.12%。中国太保年化净投资收益率为4.1%,同比下降0.2个百分点;年化总投资收益率为4.1%,同比下降1.2个百分点。新华保险年化总投资收益率为3.7%,同比下降2.7个百分点。

2022年第三季度,国内债券利率仍在历史低位震荡,固定收益类资产配置压力加大;股票市场持续调整,公开市场权益品种投资收益继续承压。

对此中国人寿表示,公司兼顾短期策略调整与长期投资布局,固定收益类投资根据利率环境和市场供给灵活调整配置节奏和品种策略;权益类投资保持合理仓位,把握时机适度兑现收益。

中国太保在报告中表示,公司坚持基于负债特性保持大类资产配置基本稳定,坚持在战略资产配置的引领下积极配置长期固收资产,延展资产久期,同时灵活进行战术资产配置,积极把握市场机会,投资收益保持基本稳健。

中国人保表示,债券投资方面,积极把握年内阶段性利率高点拉长久期,加大优质非标资产配置力度,坚持不以信用下沉为代价博取高收益;在权益投资方面,根据市场走势灵活调整仓位水平,加大底部布局力度,并积极把握结构性投资机会,不断优化持仓结构。

各家公司的投资资产均较上年末有所增长。截至报告期末,中国人寿投资资产4.92万亿元,较2021年底增长4.4%。中国平安保险资金投资组合规模超4.29万亿元,较年初增长9.6%。新华保险投资资产为11451.33亿元,较上年末增长5.8%。中国太保投资资产19628.65亿元,较上年末增长8.3%。

封面图片来源:每经资料图

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。