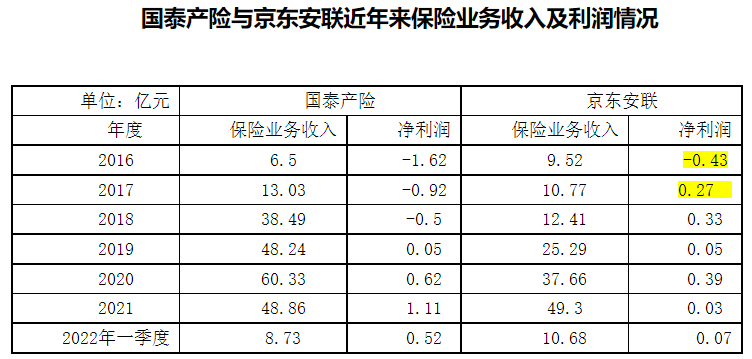

◎两家财险公司转身互联网系之后,责任险、退运险等电商互联网保险快速发展,到2021年,两家财险公司规模同步来到50亿元关口。

◎保费快速增长之下,两家公司近年来保持了小幅盈利状态。国泰产险2021年盈利1.11亿元,京东安联则是盈利0.03亿元。

每经记者|涂颖浩 每经编辑|陈旭

起步于外资财险公司,互联网巨头入局后借势“腾飞”,在激烈的市场竞争中独享优势,并能保持微利……

在中小财险公司中,有两大互联网系公司近年来有着相似的发展路径——2016年,国泰产险引入蚂蚁集团战略投资;两年后,安联财险引入京东等新股东入局,其中京东持股占比30%,公司名称更是被冠以“京东”字样。

依托阿里、京东丰富的生态资源,两家财险公司转身互联网系之后,责任险、退运险等电商互联网保险快速发展,到2021年,两家财险公司规模同步来到50亿元关口,保费快速增长之下,两家公司近年来还保持了小幅盈利状态。

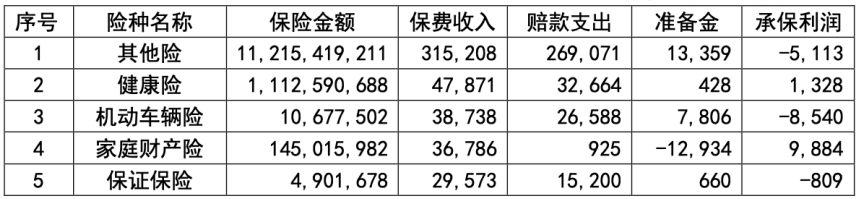

《每日经济新闻》记者注意到,从2021年公司经营前五大险种来看,除责任险、退运险等主力险种,两家公司在短期健康险、车险、财产险等领域均有涉足。

两大互联网系财险公司发展态势如何,相同的保费规模下经营思路又有何差异,未来谁有望更胜一筹?

2016年,蚂蚁集团入股国泰产险,改变了这家外资财险公司的发展轨迹。

这是一家在2008年成立于上海的财险公司,由国泰人寿保险股份有限公司和国泰世纪产物保险股份有限公司共同出资建成。入股后蚂蚁集团持股比例达51%,其他两家发起人持股比例降至24.5%。

两年后,另一家互联网保险巨头也出手了。

2003年,德国安联保险集团单独出资,设立了一家位于广州的外商独资法人保险公司。2010年1月,经监管层批准,安联保险公司广州分公司改建为安联财产保险(中国)有限公司,2010年7月正式对外开业。

2018年7月,安联财险中国获中国银保监会批准增资,注册资本从8.05亿元增至16.1亿元,包括京东在内的4家新股东参与了此次增资。

增资后,公司股东结构变更为:安联保险集团持股占比50%,京东(北京京东叁佰陆拾度电子商务有限公司)持股占比30%;中原信达知识产权代理有限责任公司持股占比12.4%;深圳汇京通达商务咨询有限责任公司持股占比4.27%;上海映雪投资管理中心(有限合伙)持股占比3.33%。

同年10月,该公司名称变更为“京东安联财产保险有限公司”,带上了“京东”两字。

互联网巨头的入局让两家公司业务快速腾飞。蚂蚁集团入主后第二年,国泰产险保险业务收入从6.5亿元增长至13.03亿元,规模快速翻了一倍。

2018年12月,蚂蚁集团及其他两家外资股东按比例增资,国泰产险注册资本由16.33亿元增加至26.33亿元。股东真金白银大力支持下,国泰产险当年业务增长两倍,达到38.49亿元,到2020年,业务规模达到了60.33亿元。不过在2021年,公司保险业务收入同比下降19%,降至48.86亿元。

京东安联同样也搭上了快速增长的列车。2019年,公司保险业务收入从前一年的12.41亿元翻倍至25.29亿元,此后两年保持双位数增长,至2021年达到49.3亿元,与国泰产险保险业务收入大致同步,均站在50亿元规模的台阶前。

两家财险公司规模高速增长的背后,以责任险为代表的电商互联网保险功不可没。

由于退货运费险、账户安全险等互联网保险业务发力,国泰产险的责任保险在2017年跃居公司第一大险种。2017年-2020年,公司责任保险保费收入分别为7.94亿元、21.89亿元、31.82亿元、41.33亿元,为公司贡献六至七成保费。

2021年,国泰产险最大险种为退货运费险为主的其他险,保费收入为31.52亿元。国泰产险对此回应记者称,“公司退货运费险在2021年从责任险类切换到了其他险类。”

2021年国泰产险前五大险种(单位:万元)

《每日经济新闻》记者梳理发现,2013年前,承保“退货运费险”的财险公司主要是华泰保险。2014年“双11”,阿里巴巴参投的众安保险开始承保“退货运费险”,“双11”当天众安保险承保的保险保单量突破1.5亿,保费突破1亿元。此后,“退货运费险”在“双11”一路高歌猛进。

2015年“双11”,退货运费险当天的销售数据为3.08亿笔,华泰保险、众安保险和太保共同创造了这一销售纪录。随着蚂蚁金服入股,2016年,国泰产险开始在退货运费险等互联网保险业务上发力。到2020年,国泰产险退货运费险保费已位列行业之首。

在转身互联网系之后,京东安联的责任险原保费收入从2018年的3.69亿元升至8.07亿元,从第二大险种上升为第一大险种。2020年-2021年,公司责任险保费分别为10.75亿元、12.82亿元,保持公司的主力险种地位不变。

除责任险外,以退货运费险为主的其他险也占据京东安联主力险种地位,2019年,其他险成为前五大险种之一,到2021年,其他险保费为10.58亿元,成为仅次于责任险的第二大险种,其他险和责任险合计实现保费23.4亿元,占总保费约五成。

2021年京东安联前五大险种(单位:万元)

京东安联在公司官网中提及产品定位时称,依托京东丰富的生态资源、强大的数字化能力,结合安联集团超过130年的风险管控经验,为个人和企业客户提供电商互联网保险、意外健康保险、汽车保险等,致力于成为最值得信赖的保险服务供应商。

近年来,意外健康险一直是互联网非车险业务的重头戏。中国保险行业协会数据显示,2021年,在互联网财险业务中,意外健康险保费收入290亿元,为互联网非车险业务的最大险种,占比为34%。而意外健康险也是这两家互联网系财险公司的重点业务之一。

2021年,国泰产险的健康险业务规模增长至4.79亿元,在五大险种中排名从第四位上升至第二位,承保利润由负转正。短期意外健康险更是京东安联的重头戏,一度占据公司第一大险种之位。2021年年报显示,京东安联短期意外健康险保费9.1亿元,为公司第三大险种,当年承保亏损6118万元。

此外,国泰产险的家财险业务不仅规模较大,业务质量也极为突出。2021年,公司家财险实现保费收入3.68亿元,承保盈利9884万元。同样,京东安联的前五大险种也包含财产险。

值得一提的是,除上述较为典型的互联网财险业务以外,两家互联网系财险公司仍极其重视一大传统财险业务,即对保费最具拉动效应的车险。

自业务转型后,国泰产险车险业务连续两年大幅度下降,至2018年,公司车险保费从2016年的4.75亿元缩减至1.74亿元。2019年-2021年,公司车险保费保持稳中有升,分别为3.05亿元、3.41亿元、3.87亿元,目前为公司第三大险种。

值得一提的是,以众安保险为代表,持有互联网财险牌照的险企积极布局车险业务,相比纯线上的互联网财险公司,作为传统财险公司起价的国泰产险和京东安联,仍享有天然的线下机构优势。

对于公司的车险业务定位,国泰产险方面对《每日经济新闻》记者回应称,“考虑到公司分支机构的服务能力以及对当下车险改革后变化趋势的判断,我们目前主要定位在货车业务的发展上,针对不同属性的货车特征,细分货车业务的种类,通过差异化策略引导目标业务的发展。车险是属地经营的,所以我们都是结合分支机构的地区以及渠道资源确定业务发展区域的。”从线下机构布局看,国泰产险在北京、上海、广州等11个省市建立了分支机构。

从承保利润看,2019年-2021年,公司车险业务分别承保亏损5745万元、2305万元、8540万元。国泰产险表示,“货车业务理赔的特点是车损比例较小,三者人伤案件较多且损失占比大,公司推出了‘人伤理赔管家’服务,重点围绕着人伤理赔案件,提供贴心的全程协助服务。”

2020年-2021年,京东安联车险业务从1.81亿元增长至7.58亿元,2020年,公司的车险承保亏损4549万元,到2021年,亏损幅度增加至1.77亿元,目前为公司第四大险种。目前公司在广东、上海、北京和四川设有分支机构。

京东安联方面对《每日经济新闻》记者表示,公司的车险业务结构以商用车为主。大货车等商用车的保险,往往出险率高、赔付率高,且往往事故复杂性高、处理周期长,很多保险公司无法承受。要解决商用车承保难的困境,核心还是要建立有效的风险管控解决方案。

据介绍,近年来京东安联一直专注于商用车辆使用场景下的风险管理科技创新应用,通过科技手段,加强保险期间的风险管理,降低事故率和损失率,助力减少重载货车重大社会安全隐患,同时不断创新复杂事故损失补偿服务模式,提升服务体验。“商用车与我国的实体经济产业链紧密相关,京东安联致力于打造供应链保险服务,一直在持续探索商用车保险的可持续发展模式。”京东安联称。

从盈利情况看,两家财险公司转身互联网系之后,近年来均保持小幅盈利状态。

国泰产险自2018年扭亏以来,2019年-2021年,分别盈利0.05亿元、0.62亿元、1.11亿元。京东安联则是从京东入局后,2019年-2021年分别盈利0.05亿元、0.39亿元、0.03亿元。

从效益类指标看,两家互联网系财险公司费用率水平均不到30%,综合赔付率均高于70%。2022年第一季度偿付能力报告显示,国泰产险综合成本率为94.07%,其中综合费用率23.72%,综合赔付率70.34%,手续费及佣金占比为10.3%。京东安联综合成本率为101.8%,其中综合费用率29.7%,综合赔付率72.1%,手续费及佣金占比为15.48%。

谈及未来业务发展,国泰产险方面对《每日经济新闻》记者表示,公司将积极探索以产品创新、服务创新为驱动的业务模式。坚持以用户为中心的产品创新,借助科技能力,丰富个人用户、小微企业等保险产品体系,开发设计高用户价值产品,打造高性价比、创新型保险产品体系。同时,推动增值服务能力创新升级,深耕细分市场,创新增值服务体系,为客户提供更优质的服务。

京东安联方面表示,公司一直坚持做有长期价值的事情,坚定地推进数字化转型、差异化创新发展战略。坚持以客户为中心,以数据为基础,以技术为驱动,延展供应商上下游服务,打造保险及服务闭环,为客户提供一揽子风险解决方案;创新保险产品,深耕细分市场,打造强交互体验的保险服务;升级保险运营与服务模式,提升承保自动化、理赔智能化、风控数字化水平,不断提升客户体验,持续为客户创造价值。

值得一提的是,以电商互联网保险为代表的创新型产品,给两家互联网系公司带来机遇的同时,也带来一定的挑战。

2022年一季度末,国泰产险偿付能力充足率为333.76%,较上季度偿付能力充足率311.57%上升22.19个百分点。偿付能力上升的原因是最低资本减少幅度大于实际资本。

国泰产险在报告中解释称,“目前,公司面临的主要风险仍为保险风险。2022年一季度末,保险风险最低资本占整体最低资本的64.31%,以其他险(主要为退货运费险)最低资本为主。保险风险最低资本减少,主要是因为保费规模较去年同期下降,另外,因偿二代规则II下保费风险因子、准备金风险因子、险种间的相关系数较一期规则的变化,使得保险风险最低资本较上季末有所减少。”

2022年第一季度末,京东安联偿付能力充足率为183.8%,较上季度下降14.4个百分点。京东安联在分析流动性风险时称,以公司目前业务结构来看,大部分业务为零售和线上业务,大赔案比例较低,互联网场景业务保费回收相对较快,赔付率也相对稳定。

封面图片来源:视觉中国

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。