周四,美联储主席鲍威尔在面对众议院金融服务委员会时,重申鹰派主张,即“美联储关于抗击美国高通胀的承诺是无条件的”。利率上升对黄金价格构成压力。华安基金总经理助理、指数与量化投资部高级总监许之彦表示,美国宏观经济可能会出现局部的、一定程度的衰退,结果会造成未来加息下真实利率不再延续上升阶段,金价可能会在下半年出现一定机会。

每经记者 涂颖浩 每经编辑 廖丹

24日盘初,现货黄金于1822美元附近窄幅震荡,接近创下的一周低点。周四,美联储主席鲍威尔在面对众议院金融服务委员会时,重申鹰派主张,即“美联储关于抗击美国高通胀的承诺是无条件的”。鲍威尔承诺将通胀恢复到2%,并承认美国经济有衰退可能,要实现软着陆非常具有挑战性。

利率上升对黄金价格构成压力。华安基金总经理助理、指数与量化投资部高级总监许之彦在接受《每日经济新闻》记者电话采访时表示,短期内通胀压力难以很快消退,持续时间可能比预期更长。在此情况下,美联储一定会采取比较激烈的表达和加息行为。但据其判断,美国宏观经济可能会出现局部的、一定程度的衰退,结果会造成未来加息下真实利率不再延续上升阶段,金价可能会在下半年出现一定机会。

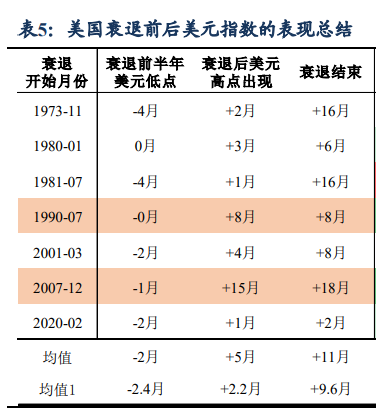

梳理美国经济衰退前后黄金价格表现,东吴证券研报认为,黄金在衰退背景下的波动更加复杂。总结美国衰退前后黄金价格表现发现,在衰退早期由于资金极度避险(现金为王)和美元相对强势,金价往往偏弱,但是随着美联储加大宽松、全球经济开始复苏,金价将在衰退开始后3至5个月再次上涨。

“我们劳动力市场的过热有点不可持续,现在离通胀目标还很遥远。”鲍威尔周四在众议院金融服务委员会上表示:“我们真的需要恢复物价稳定,让通胀率回落至2%,因为如果不这样做的话,将无法实现可持续的充分就业。”

决策者上周将利率上调75个基点,鲍威尔暗示7月末举行的下一次会议可能升息50或75基点。

美联储理事鲍曼在为马萨诸塞州银行家协会组织的一场活动准备的发言中说:“基于当前的通胀数据,我预计下次会议上加息75个基点是合适的,只要数据支持,在此后的几次会议上应该加息至少50个基点。”

在经济从疫情中恢复时,外界批评美联储的货币政策过于宽松且持续时间太久。许之彦在受访时对记者表示,疫情还造成供给结构性失衡,此外,地缘政治冲突实际上带动了油和粮食价格上涨,多重因素下短期内通胀压力难以很快消退,持续时间可能比预期更长。

“在此情况下,美联储一定会采取比较激烈的表达和加息行为。美联储态度转变是非常显著的,从去年10月份开始逐渐从鸽派转向鹰派。”许之彦称。

鲍威尔和鲍曼的讲话给美元提供支撑,美元指数周四盘中一度涨至104.74附近,收报104.40,涨幅约0.2%。美元重拾动能,对黄金价格形成压制,现货黄金于1822美元窄幅震荡,24日盘中接近创下的一周低点。

年内美元指数走势 图片来源:Wind

现货黄金日内走势 图片来源:Wind

金信期货资产管理部总经理张海明对记者表示,当前黄金价格已反映市场对美元加息的预期,在美国通胀高企的背景下,下半年美联储加息节奏将前紧后松,7月份美联储大概率大幅加息,但9月开始美联储有可能加息25个基点。美联储加息节奏及幅度是否会超预期是主导黄金价格的关键。

就短期而言,近期美元指数维持高位震荡,美元加息周期下美元指数预计将倾向于上行,整体对黄金有施压作用,后续在全球央行集体紧缩以及美国经济衰退风险背景下,美元指数短期料阶段性见顶。

金融市场部资深研究人士陆怡烽对《每日经济新闻》记者分析指出,加息预期对金价的压制,主要不在于加不加息,加息主要是为了打下通胀,加息力度和加息频率是否更“鹰”,每次议息保持趋势才能持续压制金价。

从鸽派转向鹰派的转变,引起了金融市场震荡,投资者担心此举可能触发经济衰退。鲍威尔周三对议员们表示,衰退的可能性“必然存在”,但不是美联储希望看到的,而且他也不认为衰退是通胀率降至2%目标的必要条件。

他对众议员们表示:“过去几个月的事件,尤其是这场推高汽油价格的战争,令软着陆变得更具挑战性,但我们认为经济衰退并非不可避免。”

越来越多的华尔街知名人士认为美国经济衰退不可避免。高盛团队预计,未来一年经济陷入衰退的概率为30%,高于之前的15%。

摩根大通首席执行官戴蒙6月初向投资者表示要做好迎接“飓风”的准备,因为美国经济面对一系列前所未有的挑战。“下行的可能性无疑更大了。”

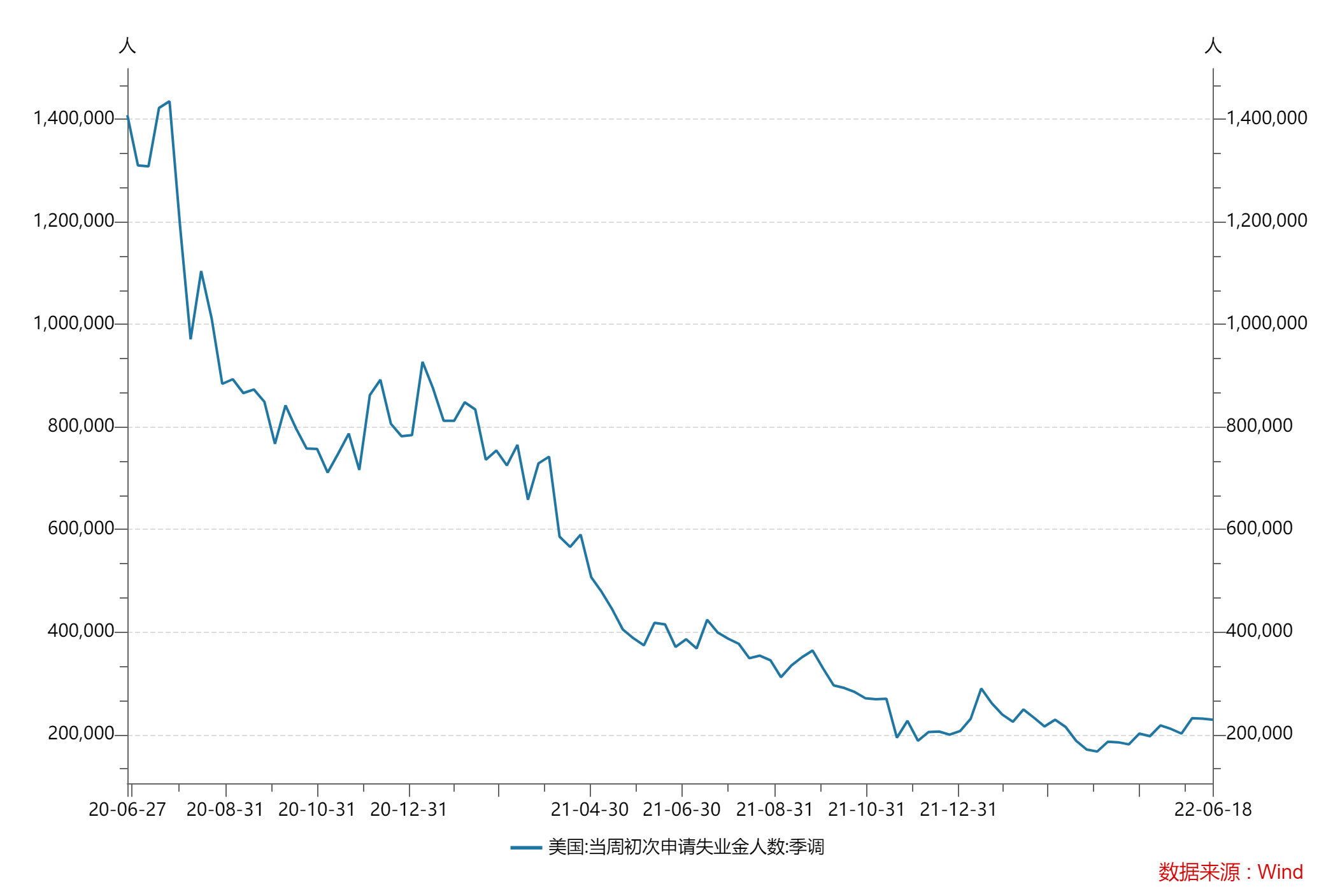

美国劳工部周四公布的数据显示,截至6月18日当周,美国初请失业金人数经季节调整后减少2000人,至22.9万人,显示就业市场依然吃紧。

许之彦表示,从中期来看货币政策能否保持相对较宽松,市场分歧很大。近期美联储对经济中长期目标、特别是明后年经济目标是下调的,同时通胀幅度上涨,造成未来一年美国宏观经济层面可能出现类滞涨阶段,甚至出现局部衰退。

基于此,许之彦认为,这种鹰派的表达在未来的一两次加息之后也可能会有所缓解。另外,美国宏观经济可能会出现局部的、一定程度的衰退,结果会造成未来加息下真实利率不再延续上升阶段。短期黄金对真实利率的上升有所反应,但压力最大的阶段就在这1-2个月。

美国通胀“高烧不退”、美联储加息步伐再次加速后,美国经济衰退的风险显著增大,据东吴证券研判,衰退时点或在半年到一年间到来。

从经济周期的角度来讲,衰退拐点到来,在避险需求角度将影响金价走势,黄金在短期受利率压制之后,下一步走向如何?

梳理美国经济衰退前后黄金价格表现,东吴证券分析指出,黄金在衰退背景下的波动更加复杂。一方面,通常而言美国经济衰退对黄金有支撑,但另一方面,美元指数的强势对金价又会形成制约。除此之外,易受地缘政治和其他大宗商品影响会进一步带来噪音,例如1979年底美伊关系破裂、1980年初苏联入侵阿富汗使得金价早早进入上涨模式。

图片来源:东吴证券研报

黄金提前上涨更多定价的是美联储在衰退前的前瞻式降息,衰退期间则多呈现先跌后涨的走势。2000年之后美联储越来越注重前瞻式降息,这是导致黄金上涨领先衰退的模式(2007年领先5个月,2020年领先3个月)的直接原因,但这一次在高通胀下美联储前瞻式降息难度越来越大,金价在衰退前将主要以震荡为主。

“7月份加息以后,黄金压力会得到比较好的释放。”许之彦也认为,黄金作为一个充分预期的品种,在经济衰退提前3-6个月已经开始反应,判断美国经济在明年出现一定程度的轻度衰退情况下,金价可能会在下半年出现一定机会。

陆怡烽表示,全球通胀还没看到拐点,美国加息动作马上引出衰退猜想,滞胀已是必然,黄金对冲资产风险需求增加。此外,美国结构性、欧洲整体性的经济预期惨淡,地缘政治不确定性增加等诸多因素是黄金价格支撑的基本逻辑。技术形态月K线上已有大碗,碗口长期量价中枢就在1780,“砸碗”不符合黄金金融属性的基本认知。据其判断,黄金价格支撑在1780-1800美元间非常强劲,下方极限是1680美元。

张海明认为,短期黄金上行受美元压制,而下方受避险支撑,整体处于区间震荡收敛阶段,不排除测试1800关键支撑,但大幅下跌可能性不大。

“现在的状态是区间宽幅震荡,等待美联储货币政策效果显现或失落,不确定消失,黄金大概率再向上。”陆怡烽称。

封面图片来源:摄图网-500500617

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。