上半年主动权益类基金市场情况究竟如何?哪类基金业绩回报出色,哪些又表现堪忧?百亿级别的明星基金经理们是否能延续去年的势头?专业机构投资者如何看待四季度的市场走势?每经记者就这些热点问题展开了分析。

每经记者|李蕾 每经编辑|叶峰

2020年,主动权益类基金用惊艳的表现吸引了全市场的目光。明星基金经理出圈、投资者争相入局、明星基金规模激增,这些似乎都是不久之前的事情。但进入2021年,情况发生了巨大的变化。上证综指从2月18日的3731.69点跌落至3300点左右,此后更是开启了长久的震荡调整模式,直到9月才重回3700点大关。在这样一个典型的结构性行情中,板块轮动频繁、市场持续调整,也大大影响了基金的投资赚钱效应。

《每日经济新闻》记者统计显示,截至10月22日(下同),今年以来主动权益类基金的表现确实不尽如人意。普通股票型基金中,实现正收益的一共有422只、占总数的近六成;而在混合型基金中,今年以来回报为正的一共有3939只,占总数的近七成(数据来自Wind,份额分开计算)。不过从平均收益率上来看,今年以来普通股票型基金的平均收益率只有6.97%,而去年全年的平均收益率是60.45%;混合型基金今年的平均回报更是只有5.46%,和去年的44.31%相比出现大幅下滑。

在这其中,单只基金规模超过百亿元的明星基金业绩也出现了明显分化。有的年内回报已经逾60%,而有一部分亏损幅度超过10%,真是有人欢喜有人愁。

上半年主动权益类基金市场情况究竟如何?哪类基金业绩回报出色,哪些又表现堪忧?百亿级别的明星基金经理们是否能延续去年的势头?专业机构投资者如何看待四季度的市场走势?每经记者就这些热点问题展开了分析。

新成立主动权益基金数量已超去年全年,但业绩表现低迷

经过2019年和2020年两轮市场的大幅上涨,公募基金已经实现了"出圈",公众认知度越来越高,也有更多投资者开始购入公募基金来作为自己资产配置的一部分。尤其是在去年权益类基金赚钱效应明显的背景下,大量资金的涌入使得权益类基金规模实现了快速增长。

Wind数据显示,去年全年新成立的普通股票型基金一共有225只、发行份额3600亿份(剔除转型基金和后分级基金,下同),新成立的混合型基金一共有630只、发行份额1.65万亿份。进入2021年,新成立的普通股票型基金已经达到了389只、混合型基金667只,超过了去年全年的水平,火爆程度可见一斑。

不过值得注意的是,今年以来新成立的普通股票型基金发行份额仅有2938.61亿份,也就是说这类基金的平均发行份额仅有7.03亿份,相比之下去年全年的这个数额为17.6亿份。同样的情况也发生在混合型基金上,今年以来这类基金的发行规模是1.44万亿份,平均发行规模21.02亿份,去年同期则是25.86亿份,都出现了较为明显的缩水。

事实上,不论是新基金的发行情况,还是"老"基金的规模变化,都与市场行情以及基金的赚钱效应密切相关,今年的情况就让这波新基民们感到了无所适从。

今年以来,由于春节之后A股市场出现大幅调整,基金出圈撞上市场"过山车"行情,不少在去年年底、今年年初新入场的投资者一下子由盛夏进入了寒冬。截至10月22日,今年以来回报超过50%的普通股票型基金仅有16只、混合型基金64只。而从平均收益率来看更加明显,今年以来700余只普通股票型基金的平均收益率仅有6.97%,混合型基金更是只有5.46%、偏股混合型为4.78%,与去年相比可以说是略显惨淡。我们做了一个近10年来横向的比较,大家可以更加一目了然:

主题基金业绩表现分化明显,明星基金经理也不灵了?

虽然今年以来主动权益基金的表现并不尽如人意,但细分来看,与A股市场所表现出的结构性行情相对应,基金市场也呈现出两极分化的格局。

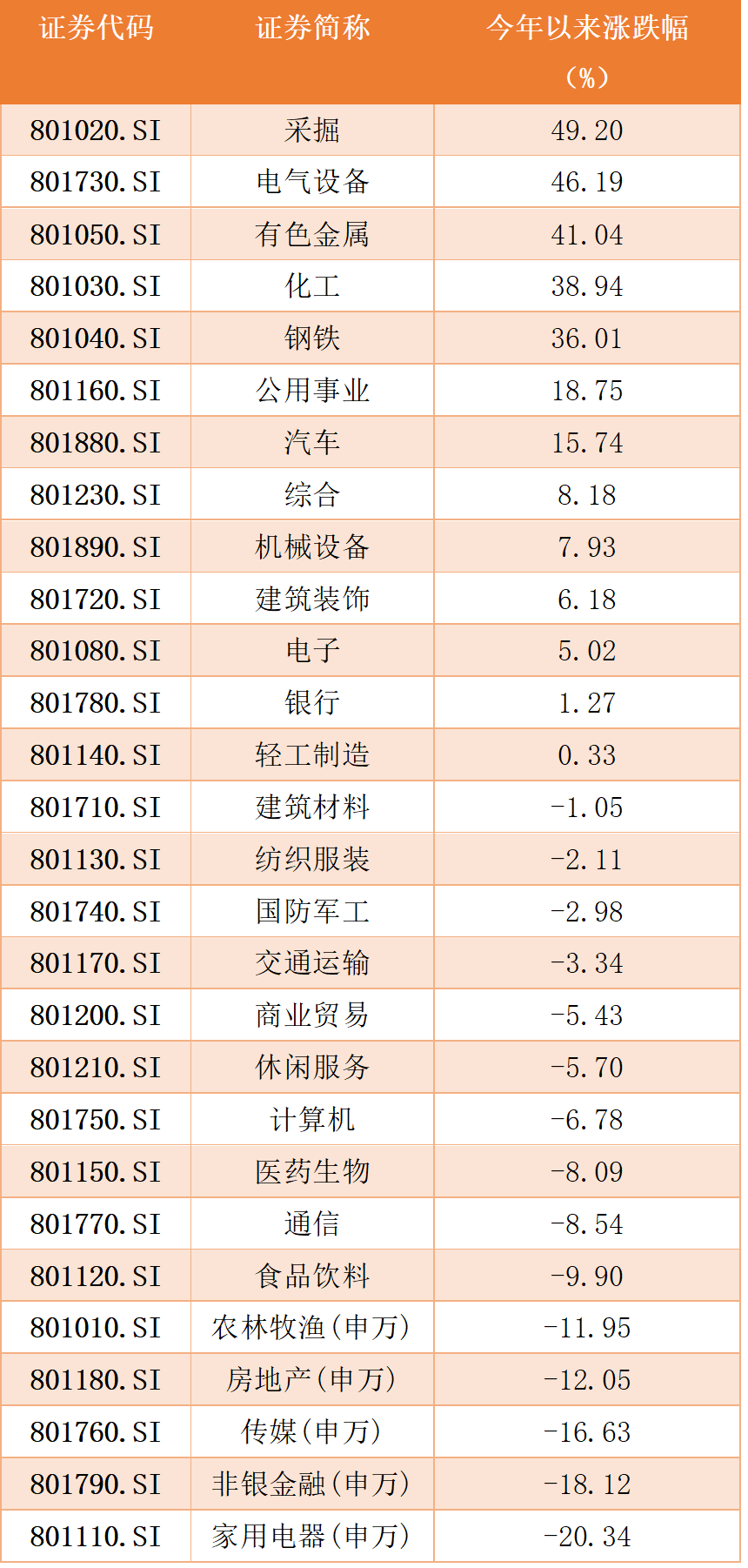

从申万一级行业的表现来说,今年以来28个行业中只有13个上涨,另外15个均出现了下跌。其中跌幅超过10%的行业有5个,食品饮料和医药生物行业的跌幅也分别达到了9.9%和8.09%。不过周期行业的采掘、有色金属、化工、钢铁等今年就涨幅喜人,相关主题基金都收获了很好的业绩。

以普通股票型基金为例,在今年跌幅超过10%的57只基金中,21只都带有"消费"字眼,另外以科技和互联网为主题的部分权益类基金亏损幅度也比较大。不过近期食品饮料、休闲服务等消费行业指数整体呈现回暖趋势,因此到年底也可能出现变化。

每经记者还统计了规模百亿元以上的基金今年以来的业绩表现,结果也是令人大跌眼镜。这些基金几乎都是投资者熟知的明星产品,管理人也是明星基金经理,但分化情况仍然比较严重。

普通股票型基金中,14只基金中有10只获得了正收益,混合型基金则是80只中仅有36只收益为正,整体表现确实比较平淡。

回报率最高的普通股票型基金是郑泽鸿管理的华夏能源革新A、年内收益47.98%,此外还有4只基金的收益率也在10%以上,也有2只的跌幅超过10%;混合型基金中表现最好的是李瑞管理的东方新能源汽车主题、今年以来回报率63.95%,另外只有7只基金的年内回报在10%以上,但跌幅超过10%的百亿基金却达到了13只之多。

百亿级普通股票型基金今年以来业绩排名前十

百亿级混合型基金今年以来业绩排名前十

机构投资者:A股中长期向好态势不变,港股底部区域特征已凸显

展望四季度,我们也整理了以公募基金为主的机构投资者看法。

华夏基金告诉每经记者,总结来说当前A股风险或小于美股,中长期向好态势不变。首先,相比海外美联储Taper落地开启货币政策正常化,国内货币政策将更侧重稳增长,保持M2和社会融资规模增速与名义GDP增速基本匹配并略高,以适度的货币增长支持经济高质量发展,内外货币政策方向将有所错位。而国内经济下行压力日益显现,进一步增强了宏观政策向稳增长转向的期望,国内货币政策边际宽松预期有望延续,其次,剩余流动性有望迎向上拐点,尤其是当M2增速与名义GDP增速差额由负转正时,市场底或将出现。

"权益产品方面,10月份市场周期状态处于普林格周期的阶段5,整体组合权益类资产仓位短期适当下调,市场将更侧重估值与业绩的匹配性,关注具备业绩稳增长优势的价值板块,同时把握景气赛道逢跌布局中长期的机会,建议标配债券类资产,超配商品类资产。"

博时基金首席宏观策略分析师魏凤春则表示,将重点关注2021年高景气且2022年相对景气继续居前的新能源车、光伏和财富管理等成长类方向。后续关注2021年景气差但2022年相对景气度有望大幅改善的造船(新一轮造船周期开启)、通胀链上的农业等。而白酒近期估值修复较快,若后续缺乏景气配合,其持续性有待观察。

而在港股方面,华夏基金表示回调之后的港股互联网科技板块引资金持续关注。当前产业政策风险显著释放,港股底部区域特征已凸显,恒生科技指数当前33倍PE估值,处于历史底部极值水平。把握港股底部区域,耐心逢低布局,随着监管层加强与市场沟通以及后续政策优化,外资亦有望逢低增持中国优质资产。

封面图片来源:摄图网400864297

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。