某券商资管人士表示,“受益于权益市场发展、今年资管业务和基金子公司的财富管理成为成为部分券商突出表现的主因。受益于居民财富的入市,资管行业的前景广阔,但竞争也十分激烈。行业呈现竞合状态,最为重要的是选择核心竞争力的破局方向。”

每经记者 李娜 每经编辑 吴永久

2021年是资管业务按“资管新规”要求整改的最后一年,各家资产管理机构积极谋求业务转型,持续压缩通道类业务规模,努力加强和提升主动管理能力。

据中国证券业协会统计,截至 2021年6月末,证券公司受托管理资金本金总额 10.5 万亿元,较资管新规发布前(2017 年末)已下降近40%,证券公司资产管理总收入达146亿元,同比增长2.14%。

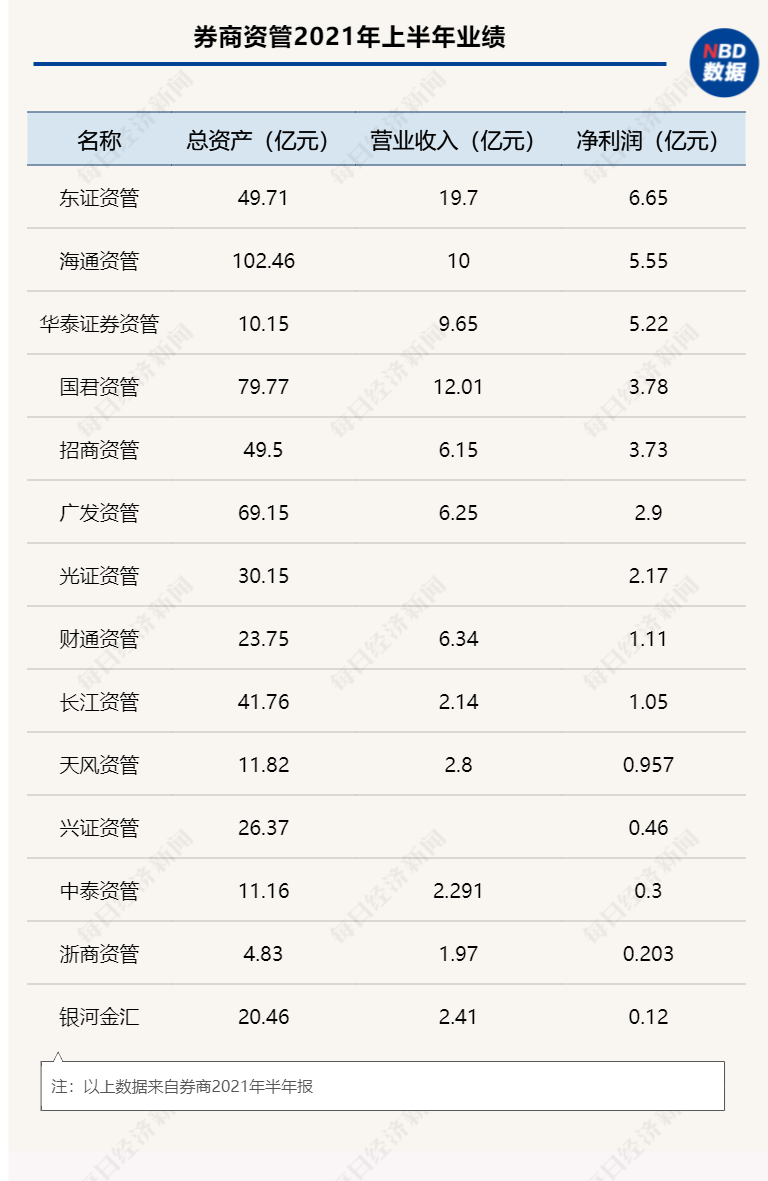

与此同时,随着券商2020年半年报的出炉,14家券商资管子公司的赚钱能力也浮出水面。

此前不久,证券业协会数据显示,2021年上半年96家券商实现资产管理业务净收入144.68亿元。其中,19家券商资管业务净收入超过2亿元,10家券商净收入突破5亿元,累计实现资管业务净收入合计89.13亿元,占比61.6%;显示出头部公司资管业务的行业集中度正在进一步提高。

而在最近披露的上市券商半年报则是进一步详解了其资管子公司的赚钱能力。

数据显示,只有东证资管、海通资管和华泰资管三家券商资管上半年的净利润超过5亿元。国君资管和招商资管的上半年净利润则是超过了3.7亿元,广发资管、光证资管在内的7家券商资管净利润则是超过了2亿元。财通资管、长江资管在内的9家券商资管2021年上半年净利润在1亿元以上。

东方证券的半年报显示,2021年上半年,东证资管受托资产管理总规模人民币3525.88亿元,其中公募基金管理规模2602.03亿元;旗下长期封闭权益类基金规模达到人民币1031亿元,占东证资管所有权益类基金规模达到63%。

与此同时,截至2021年6月30日,上海东方证券资产管理有限公司总资产49.71亿元,净资产29.01亿元;2021年上半年实现营业收入(主营业务收入)19.70亿元,主营业务利润8.38亿元,净利润6.65亿元。

海通证券半年报显示,截至2021年6月末,海通资管公司管理规模 1882 亿元,其中主动管理规模 1594亿元,占比提升至 84.7%。

海通资管公司的总资产为102.46亿元,净资产49.10亿元;2021年上半年,实现营业收入10.00亿元,净利润5.55亿元。

华泰证券半年报显示,华泰资管公司在2021年上半年实现营业收入9.65亿元,净利润5.22亿元。

截至6月末,累计14只大集合产品已获监管批复,光证资管的大集合产品公募化改造率居行业首位。截至2021年6月末,光证资管受托资产管理总规模为2677亿元,较2020年末增长14.59%,其中主动管理规模为2226亿元,主动管理类占比为83.15%,同时上半年实现净利润2.17亿元。

刚刚披露的天风证券2021年半年报显示,去年8月下旬才注册成立的天风资管,报告期内实现营业收入27981万元,利润总额人民币12727万元,净利润人民币9574万元, 其受托客户资金规模为1283.80亿元。

中国银河半年报显示,受持续压降不符合资管新规要求的业务规模的影响,资管子公司银河金汇2021年上半年,实现营业收入人民币2.41亿元,净利润人民币0.12亿元。不过,公司主动管理规模723.09亿元,主动管理规模占比已超过50%,增加了11个百分点。

公募基金募集节奏跟随市场行情跌宕起伏,募集规模创出同期历史纪录,头部效应愈发显著;证券公司加速资管子公司落地,谋求公募牌照;贝莱德发行首只公募基金,标志着内外资管机构已进入到了同台竞技的新时代。行业竞争日益激烈,资管新规下各类型资管机构聚焦核心业务力求破局。

事实上,加速成立资管子公司,谋求公募牌照,成为券商资管行业近两年的潮流。

作为券商资管行业老大的中信证券,截至2021年上半年,受托资产规模已达到了1.39万亿元,其主动资产管理规模接近1.17万亿元。而中信证券也在半年报中显示,要做好资管子公司设立筹备工作。

中信证券表示,未来公司资产管理业务将持续围绕“立足机构、做大零售”的客户开发战略,提升客户开发能力和综合金融服务水平。不断丰富产品种类,注重主动管理、长期限净值型、“固收 +”及权益等多资产模式,持续布局和发展跨境产品。持续推进资产管理业务数字化建设,全面建设新一代业务平台。

此外,中金公司、中信建投、华创证券、国金证券等券商都表示,拟设立资管子公司,大力发展资管业务。

诚如中信证券在半年报中所写的那样,资产管理行业净值化转型进入最后阶段,在此过程中逐渐衍生出新模式、新产品、新格局,资产管理行业价值链正在重塑。而在资管行业价值链重塑的当下,加强金融科技的应用势在必行。

长城证券表示在“十四五”发展时期,公司将聚焦打造特色化的发展路线,在巩固传统资管业务优势的基础上,加大业务创新力度,快速提升资管业务的核心竞争力。通过科技赋能,提升资管业务运营效率和管理水平,加强金融科技应用与资管业务的融合,打造智慧资产管理业务管理平台。

拥有广泛高净值客户群体额中金公司也在半年报中显示,2021年下半年,公司将围绕打造全球领先的全能资产管理机构这一发展目标,推进完善投研体系建设,持续优化产品布局,丰富产品种类,推进金融科技建设,加强客户覆盖,拓展国际业务规模,大力推动业务发展,完善客户综合金融服务体系。而截至2021年6月30日,中金公司资产管理部的业务规模为9393.97亿元,较2020年末增加83.1%。产品类别方面,集合资管计划和单一资管计划管理规模(含社保、企业年金、养老金及职业年金)分别为4428.23亿元和4965.74亿元。

东证资管也将升级进化投资研究体系,进一步强化投研一体化优势;点面结合加强客户开发,拓展服务广度和深度;继续大力发展公募业务,完成所有大集合公募化改造工作,推动资产配置类业务、SmartBeta指数新产品布局,不断丰富产品谱系;结合品牌优化升级加大品牌投放,提升品牌覆盖率和感知力;持续加强人才梯队建设,构建具有吸引力和市场竞争力的机制。

“受益于权益市场发展、今年资管业务和基金子公司的财富管理成为成为部分券商突出表现的主因。受益于居民财富的入市,资管行业的前景广阔,但竞争也十分激烈。行业呈现竞合状态,最为重要的是选择核心竞争力的破局方向。”某券商资管人士表示。

“权益市场扩容,财富管理和资产管理最为受益,轻重资产分部估值更为合理,财富管理与资产管理头部券商距离重估后的价值有修复空间。”信达证券非银金融团队表示。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。