◎从基金经理阵营来看,被誉为中信证券“三驾马车”的张晓亮、刘琦和张燕珍三位基金经理管理的公募基金规模都在百亿元之上。这“三驾马车”在一季度机构重仓股持续下跌情况的下,又作出了怎样的抉择呢?

每经记者 李娜 每经编辑 何剑岭

图片来源:摄图网

越来越多的券商资管大集合产品公募化改造,让越来越多的券商或券商资管子公司在公募基金资产规模排名位置上不断攀升。

数据显示,截止一季度末,中信证券已有10只大集合产品完成公募化改造,公募资产管理规模为511.1468亿元,在所有160家基金公司中,排在65位,仅次于早已拥有公募牌照的东方红和财通证券资管。

从资产管理规模来看,中信证券上述500多亿元资产管理规模中,非权益资产规模只有6.89亿元,这和大多数券商资管资产规模中固定收益占绝对大头的格局形成了鲜明的反差。而从基金经理阵营来看,被誉为中信证券“三驾马车”的张晓亮、刘琦和张燕珍三位基金经理管理的公募基金规模都在百亿元之上。这“三驾马车”在一季度机构重仓股持续下跌情况的下,又作出了怎样的抉择呢?

作为中信证券资管权益部负责人,张晓亮目前管理的资产总规模达到了551.42亿元,其唯一管理的公募基金产品——中信证券卓越成长两年持有混合型集合资产管理计划的资产净值达到了140.59亿元。截止4月22日,该集合资产管理计划2021年的净值增长率为7.68%。

最新的一季报数据显示,中信卓越成长的持仓比例为94.03%,较一季度未有明显变化。其中,港股投资比例达到了42.46%,A股配置的比例为51.58%。

回顾一季度,张晓亮表示,基金保持较高仓位,结构上延续了去年以来的风格,行业分散,个股适度均衡,顺周期行业配置仍较多;继续回避一些高估值行业及个股,也减持了一些周期性强且盈利处于高位的个股;主要配置在食品饮料、传媒、银行、建材、家电(港股)、消费电子(港股)、互联网(港股)、化工、医药(港股)、医疗服务、医疗器械(港股)、连锁餐饮(港股)等行业。本季度,基金净值略有上涨(比上季末上涨6.22%),化工、互联网、家电、建材、银行、造纸、医药对基金净值有正面贡献,食品饮料、保险行业对净值负贡献较明显。

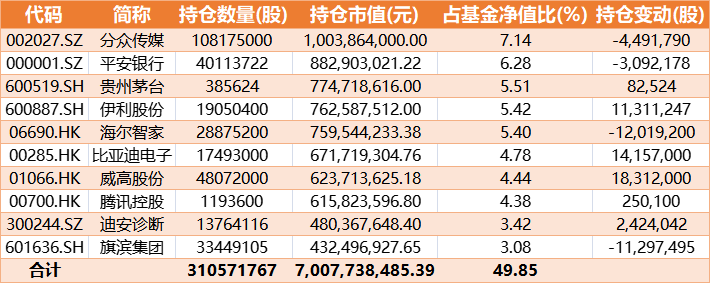

中信证券卓越成长一季度前十大重仓股(数据来源:Choice)

从中信证券卓越成长重仓股的变化来看,前十大重仓股未有新面孔出现,分众传媒、平安银行、海尔智家和旗滨集团被减持。增幅最大的为比亚迪电子,持股数量在一季度末攀升至于1749.3万股,较季度初期的333.6万股增加了约1400万股。另一只获得明显增持的个股是伊利股份,一季度末持股数量达到了1905.04万股,较去年年底的773.9153万股增持超过1100万股。

张晓亮认为,今年货币政策边际上略收缩,国内经济继续稳步增长,一季度经济数据较好,但3月PPI开始走高。目前看上半年有通胀压力,下半年还需要观察。公募赚钱效应减弱,公募的增量资金环比减少,整体股票市场可能进入一个盘整的阶段。目前看,全面持续通胀的概率还不大,利率环境总体平稳,整体估值分化严重,但不存在全面系统性高估,A股及港股长线的投资逻辑(中国经济的长期发展)还在。自下而上角度,核心资产估值处于中枢略偏高,很多子行业二线龙头估值普遍不高,基于GARP策略还能找到不少的投资机会。总体上,管理人认为可能进入结构性行情为主的阶段。机构的核心资产(新能源车、创新药CXO、医疗服务、光伏等)总体上估值有所回落,但还处于中枢偏上的位置,对其中一些有周期属性的行业,管理人继续保持谨慎,继续等待合理的布局时机。钢铁、煤碳、有色、建材、化工等周期性行业,受益于碳达峰、碳中和相关政策约束产能等影响,短期整体盈利中枢有所提升。这些行业如果是长期成长空间不大的品种,管理人将继续回避;如果能找到一些有较好长期成长空间的标的(如少数建材、化工股),管理人会积极布局。二季度管理人将继续保持仓位稳定,淡化择时,在A股、港股保持均衡配置,适度逆向投资,自下而上以GARP策略为核心策略继续优化组合,争取获得稳健的收益。同时继续关注全球通胀形势与利率中枢的变化,以及对美股、A股、港股估值体系的影响;也会继续关注在货币信用政策可能略收缩背景下,本轮经济扩张的持续性。

和张晓亮风格不同的是,基金经理刘琦在产品的打理上更注意择时。目前刘琦管理的资产规模达到了558.13亿元,其唯一掌管的中信证券红利价值集合资产管理计划的资产净值也达到了185.46亿元。

截止2021年3月31日,该集合资产管理计划的持仓比例为71.02%,较去年年底91%的仓位大幅下降。从行业配置上看,该集合资产管理计划在金融业的配置比例达到了11.02%。

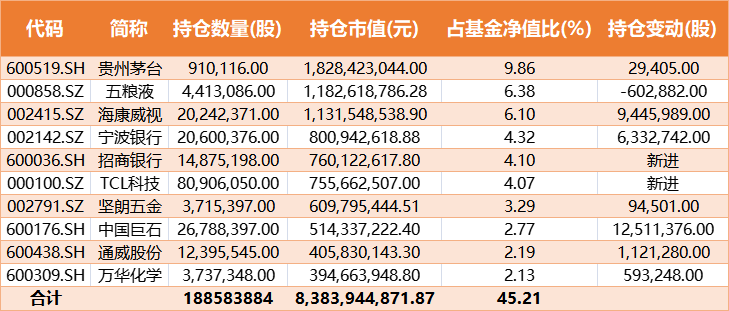

中信证券红利价值一季度前十大重仓股(数据来源:Choice)

就重仓股而言,中信证券红利价值前十大重仓股一季度更换了7只。根据此前披露的全部持股来看,该集合资产管理计划在今年一季度期间新买入了招商银行,持股数量为1487.52万股。而今年曾备受关注的面板行业也进入了这位基金经理的视野,TCL科技成为前十大重仓股中新买入的品种,一季度末持有8090.605万股。此外,刘琦还同期对海康威视、中国巨石和宁波银行进行了明显的增持动作。

刘琦认为,市场年初至今最为剧烈的调整阶段已经过去,经过下跌之后,有更多优质股票的价值开始逐步显现。管理人将密切关注上市公司年报及1季报的业绩兑现能力。国际及国内经济向好的局面没有变化,在货币政策不搞急转弯的大背景下,经济和货币供应逐步走向常态化。在稳定的经济和货币政策预期下,经过前期估值消化,市场将在新的中枢位置逐步震荡企稳,新的结构性机会预计将逐步显现。当下,应该保持积极的心态迎接市场下一阶段机会的到来。

具体操作方面,刘琦表示,账户在控制组合净值波动的同时,加大结构性的机会挖掘,在市场波动中加大逆向操作力度。账户将继续加强各行业基本面的研究,持续扩大研究的覆盖面,深挖基本面变化,加强对新经济的研究,继续寻求具有基本面超越能力的股票。

作为中信“三驾马车”之一的张燕珍,目前管理的资产规模为256.99亿元,其掌舵的两只公募基金的总资产规模也超过了140亿元。截至4月22日,稍早完成公募化改造的中信证券臻选价值成长年内净值增长了为2.59%。

最新的一季报显示,该基金的持仓比例从90.52%大幅降至76.08%,A股配置比例为53.03%,港股配置比例为46.97%。

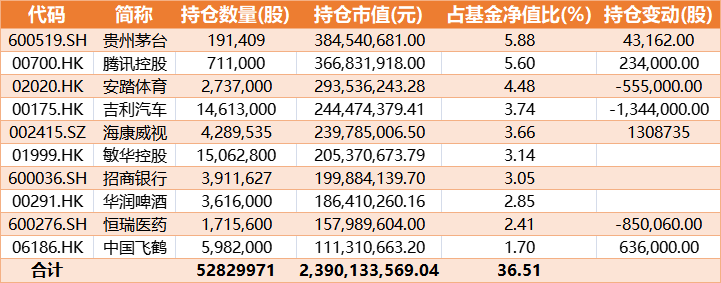

中信证券臻选价值成长的前十大重仓股中,一季度新买入招商银行391.16万股,增持海康威视和腾讯控股,减持了恒瑞医药和安踏体育。

中信证券臻选价值成长一季度前十大重仓股(数据来源:Choice)

张燕珍认为,经过一轮急跌之后,“抱团股”及高估值成长股的风险得到了相当程度的释放,市场估值分化程度较春节前有了明显修复,不少优秀公司的性价比回升,开始重获资金关注。短期来看,全球经济仍处于恢复期,国内货币政策趋紧但“不转急弯”,加上美联储态度偏鸽而长期国债收益率上行,国内资本市场缺乏单边向上或单边向下的持续驱动力。管理人预计未来的行情将更多地呈现震荡的结构性机会,将继续保持相对较高的仓位。随着经济运行与货币政策逐步正常化,驱动股价走向的因素也将由去年的估值提升转变为盈利改善,管理人将继续聚焦于估值具有安全边际、盈利提升的标的。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。