◎2020年是IPO大年,394家公司成功登陆A股市场,花费超过300亿元,其中超过75%进了券商腰包。

每经记者|梁枭 每经编辑|汤辉

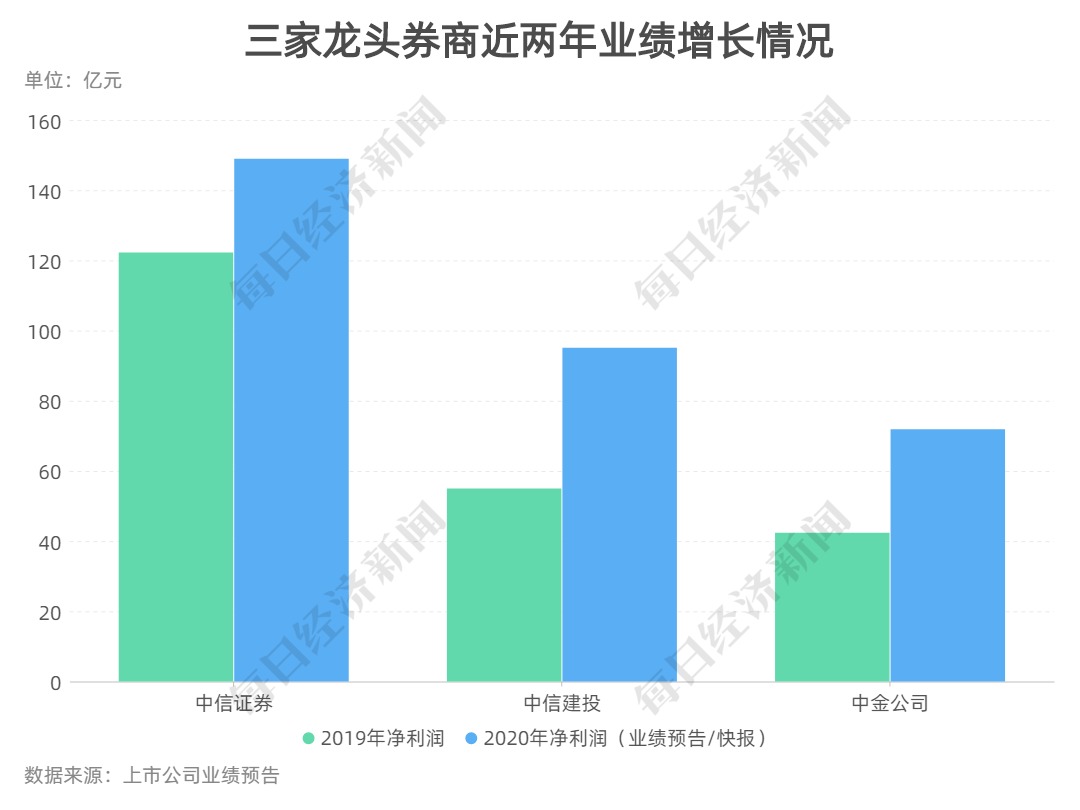

截至2021年2月19日,多家A股上市券商已发布2020年业绩预告,中信证券、中信建投、中金公司等龙头净利润大幅预增。为啥证券公司这么赚钱?除了经纪业务给力、投资收益增加外,上市公司IPO数量增加导致的投行业务高景气也是重要原因之一。

企业想要在A股IPO,发行费用可不是个小数目。2020年的行情是:最少也要花2471.65万元,最多得花7.15亿元!

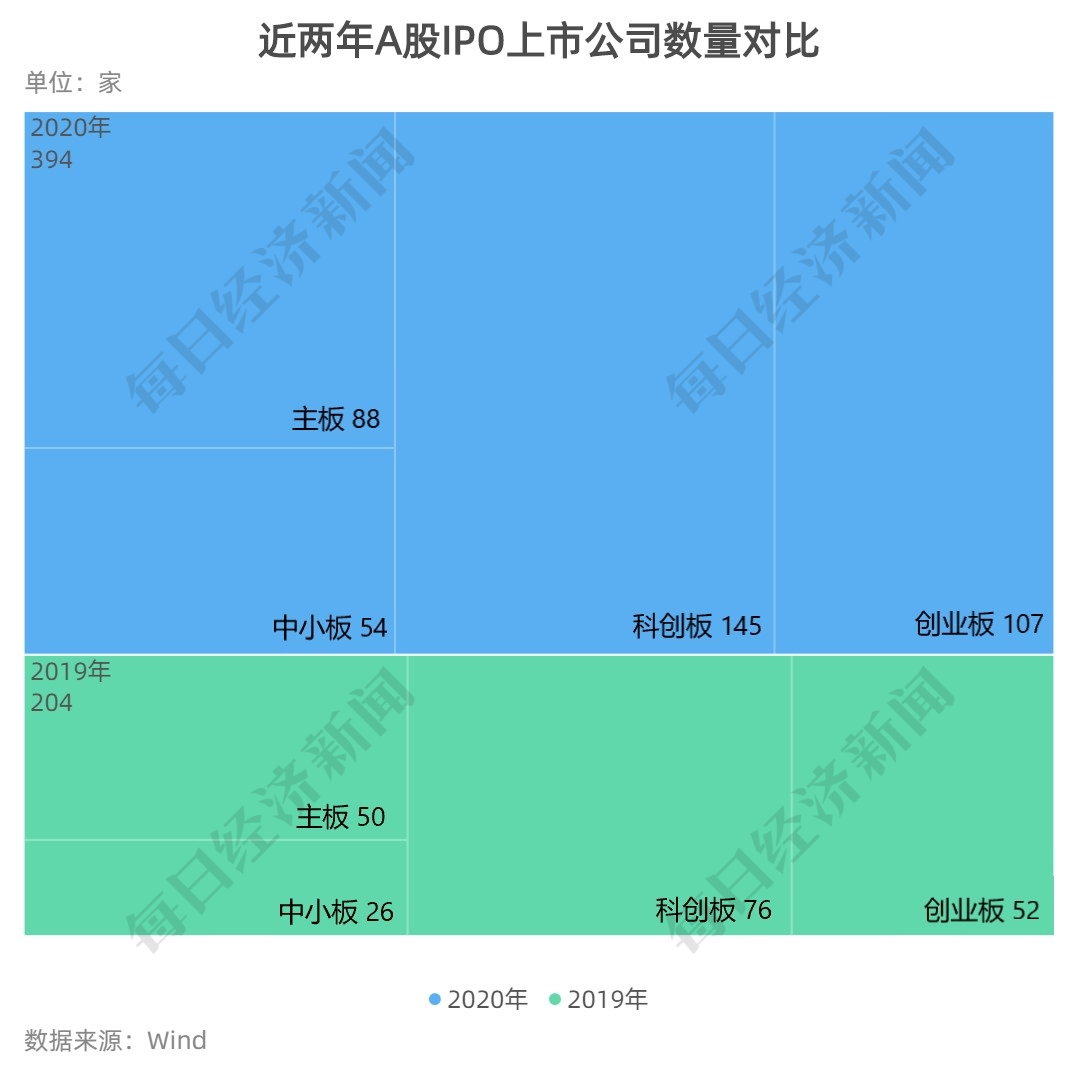

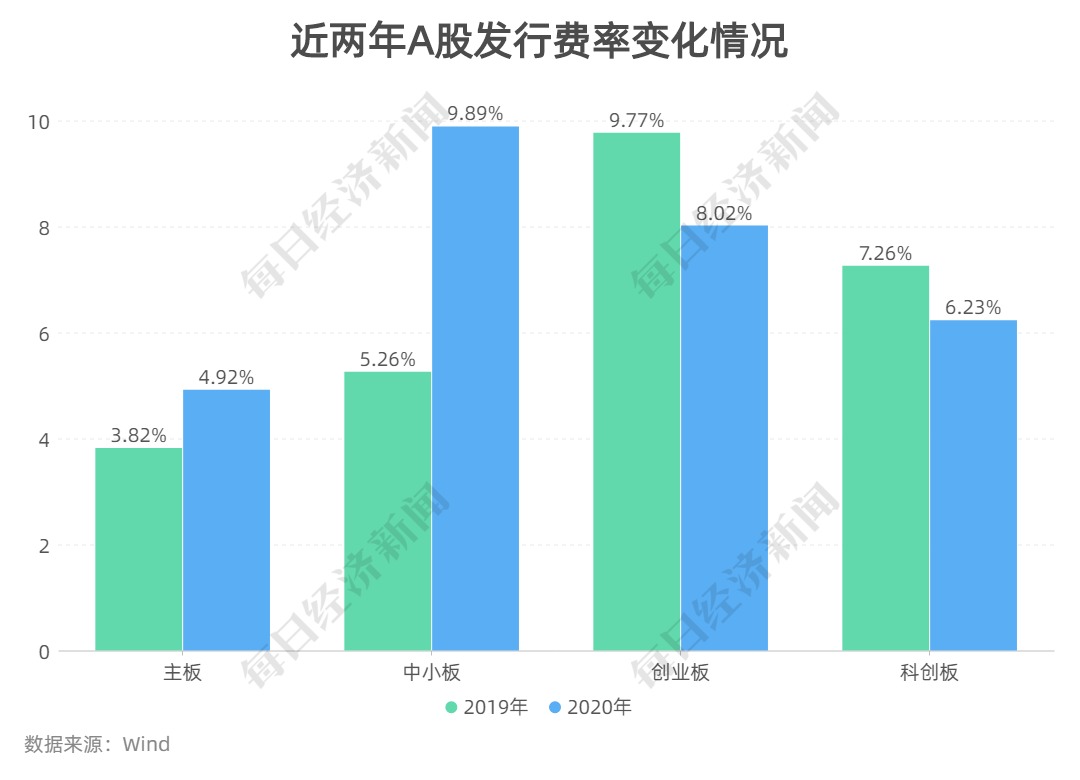

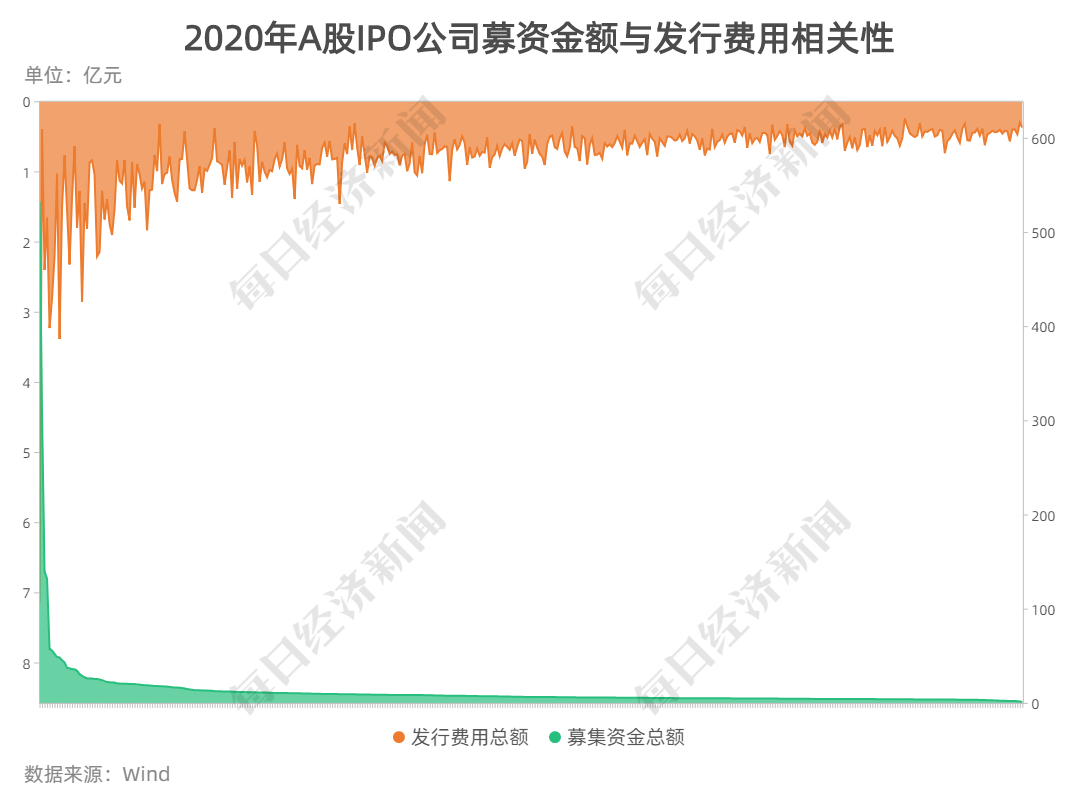

Wind数据显示,2020年,A股共有394家公司IPO上市,相较2019年度同期的204家大幅增长,与此同时,IPO公司总的发行费用也水涨船高,达到306.62亿元,相较2019年度也已翻倍。上市公司整体发行费率为6.52%,较2019年上涨1.28个百分点。

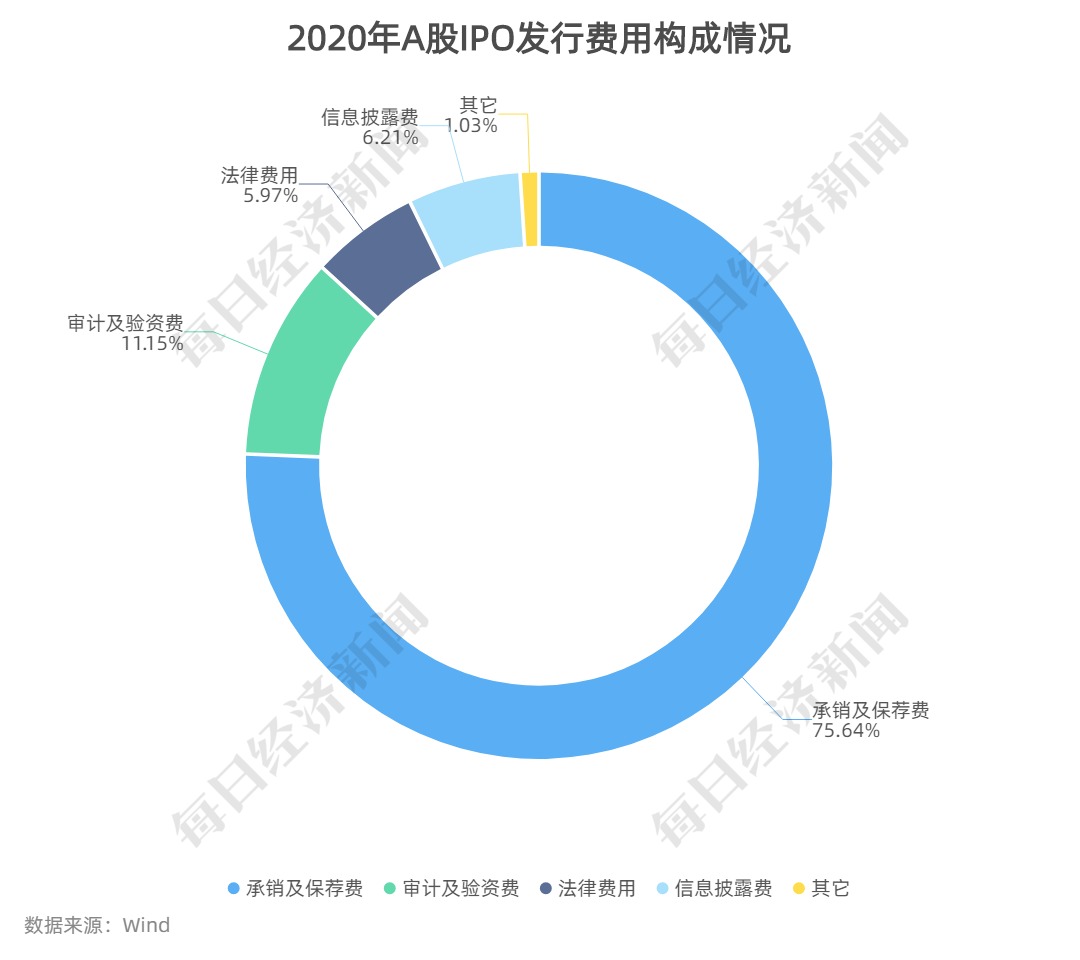

数百亿发行费用都被谁赚走了?尽管会计师事务所、律师事务所能分到一杯羹,但大头还是被作为IPO保荐机构的券商拿走了。

资深投行人士王骥跃表示,因为保荐承销是核心工作,整个IPO的牵头协调都在保荐承销。因此历年的收费,保荐承销费都是大头。

具体到上市公司来看,394家公司中,中芯国际的发行费用最高,达到7.15亿元;从发行费率来看,上纬新材最高,其发行费用占到了募资金额的三分之一强。(发行费率=发行费用/募集资金总额)

值得注意的是,2020年发行费用前5的上市公司均花落科创板。结合最近两年的数据对比来看,主板的发行费率明显低于其它三个板块。

《每日经济新闻》记者梳理2020年发行费率最高和最低的五家上市公司发现,高发行费率上市公司大多是经营规模较小的民营企业,而低发行费率上市公司大多是经营规模较大的行业龙头企业。

2020年发行费率最高和最低的五家IPO公司(数据来源:Wind)

王骥跃分析道,发行费率主要与发行规模有关,总体上发行规模越大的,发行费率就越低。因为发行费用总额主要与工作量有关,而大多数项目的工作量差不多,所以发行费用总额其实各家都差不太多,而募集资金规模差异巨大,就显得发行费率变化较大了。一般的收费模式,是按照同档次规模的平均费率收,再设个保底数。大规模的融资,费率就会相对偏低。

而对于发行费率超过1/3的上纬新材,王骥跃认为类似的上市公司计算发行费率意义不大。“这单募资总额太少,而发行费有保底,不是按比例收的,是倒算比例很高而已。”《每日经济新闻》记者对比2020年所有IPO公司融资规模和发行费用后也注意到,由于一级市场发行费用存在保底,募集资金与发行费用之间并没有非常明显的正相关关系。

创下23天闪电过会纪录的京沪高铁发行费率仅为0.13%,是2020年IPO公司中最低的。“京沪高铁这种项目,属于没什么风险的项目,工作量也相对简单一些,但是(发行费率较低)和过会周期长短没太大关系,是项目本身的事”,王骥跃说道,“这项目不可能否的,也不会财务造假,对于保荐机构来说,(项目)没风险,而融资规模又大,可以提升融资额排名和市场影响力。多收点少收点无所谓,中标才重要。”

封面图片来源:视觉中国

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。