虽然2017年的新三板跌跌不休,但是如果看到增发数据,其实这个市场也没有想象的那么差。据统计,新三板2017年整体的融资完成率达81%,高于2016年的61%。这说明,2017年新三板公司在一级市场更具理性,盲目抛出预案的情况减少。2017年,新三板实施定向增发的挂牌企业分布行业广泛。2017年,网下机构投资者仍是新三板定增市场最大认购方……

提起2017年的新三板,很多人想到的就是跌跌不休的三板做市指数和低迷的人气。但如果有心人看看新三板的增发数据,这个市场并没有想象中那么差。

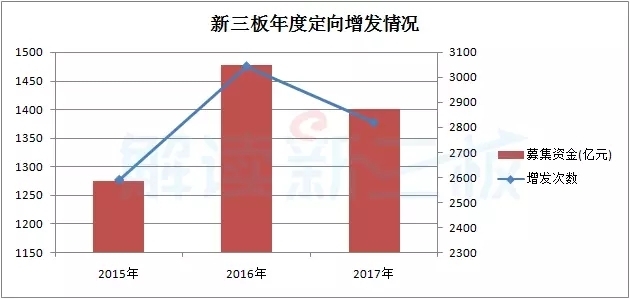

根据东财Choice数据,2017年新三板全年完成2820次非公开股份发行,总融资额达到1401.95亿元,同比略有减少,而同时期创业板完成增发融资883.89亿元,新三板定增金额超出创业板高达58%。

而2016年二者情况截然相反,创业板当年完成定增融资1909.53亿元,远超新三板1477.91亿元的融资规模。新三板融资规模不仅维持高位,而且增发后的市盈率从2015年的32.12倍降至2017年的25.30倍。

经过喧嚣的2015年,焦虑的2016年,伴随着“公募一哥”王亚伟在新三板跌落神坛,各种所谓的明星企业频繁爆雷,这个以机构投资者为主的市场早已从狂热中清醒,在低调的2017年,更多的人开始回归投资的初心,在这个巨大的市场中沙里淘金。

据解读君统计,2017年整体的融资完成率达81%,高于2016年的61%。这说明,2017年新三板公司在一级市场更具理性,盲目抛出预案的情况减少。

全年最低的完成率为11月的43%,12月份从募集金额上“超额”完成融资计划,融资完成率达到179%。

从2017年单月定增实施完成的情况看,12月融资总额达到188.13亿元,为全年融资“冲业绩”做出最大贡献,而因春节及工作日最少因素影响,2月定增融资总额仅73.77亿元,为全年最低。

与2016年相比,去年的月度定增融资额呈现渐趋均衡的特点,融资最多和最少的月份相差约1.5倍,而2016年这个差距超过5倍。

2017年,新三板实施定向增发的挂牌企业分布行业广泛,涉及信息技术、机械设备、电子设备、医药生物、文化传媒等20余个行业。

在定增项目行业分布中,增发次数最多的是信息技术(413次)、机械设备(277次)、电子设备(192次),行业平均增发规模最高的是银行(100亿元)、钢铁(75亿元)、非银金融(56亿元),融资规模最高的行业是互联网(166亿元)、信息技术(117亿元)、医药生物(109亿元)。

从2017年新三板定增融资的地区看,来自北京的挂牌企业吸金能力最强,全年共完成融资273亿元;其次为广东地区挂牌企业,全年从一级市场吸金209亿元。

而从省市挂牌企业数量看,截至2017年12月31日,广东挂牌企业数量最多(417),远超第二名江苏(250)、第三名北京(230)。

上述两组数据一定程度可以反应,挂牌企业数量越多的地区,融资需求和融资能力也相应提高。

2017年,网下机构投资者仍是新三板定增市场最大认购方。

全年共有20409位投资者参与新三板定增的认购,3417位网下机构投资者共获配791亿元;其次为网下个人投资者和非控股股东,分别获配171亿元和169亿元。而与挂牌企业存在关联关系的资金方共投入141亿元认购增发股份。

2017年,按照定向增发的的目的来划分,新三板定增融资目的主要分为补充流动资金、偿还债务、收购资产、项目融资、股权激励、做市库存股及其他。其中补充流动资金、偿还贷款是绝大部分挂牌企业寻找资金的主要目的。

在对全年融资目的的统计中,包括补充流动资金、偿还贷款在内而实施的定增融资共计977亿元,占全年融资总额超过60%。

2017年已经完成的定增中,8笔定增募集资金总额超过10亿元,277笔在1亿元(含)-10亿元之间、1790笔在1000万元(含)-1亿元之间,低于1000万元的有598笔。

赶在2017年的末尾,齐鲁银行50亿元定增敲定,成为年度单次定增募资最高的企业。

2017年7月28日,齐鲁银行公告宣布拟以3.9元/股向18名机构投资者发行12.82亿股,募集资金不超过50亿元。

18名机构投资者参与了此次定增,包括澳洲联邦银行、兖州煤业等齐鲁银行老股东,以及济南城市建设投资、重庆华宇等新股东,济南城市建设投资斥资9.67亿元认购2.48亿股,一跃成为挂牌公司第四大股东。

专车集团神州优车2017年分别敲定两笔定增,共完成募资70亿元,是新三板当年完成定增额度最大的企业。

2月28日,神州优车宣布获得中国银联等4家机构共计46亿元的战略投资,6月再次宣布获得中国人保24亿元入股。至此,挂牌公司70亿元定增落地,从2016年11月确立的5家战略投资人也全部到位。

2017年融资规模超过10亿元的企业还有合全药业、开源证券、华强方特、先融期货和钢银电商。金川科技、贝特瑞、易点天下稍逊一筹,分别以8.6亿元、7.5亿元、6.39亿元排在年度榜单的8、9、10位。

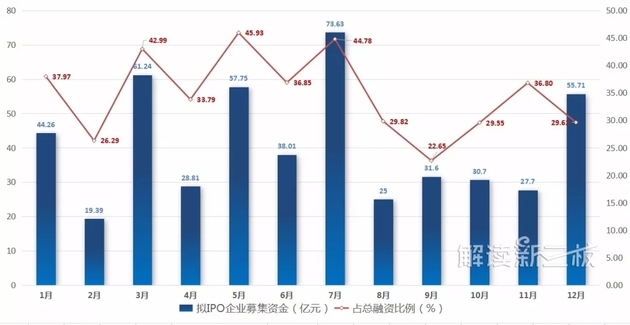

2017年完成定增的2581家新三板企业中,233家正在接受上市辅导,募资总额493.78亿元,占总融资额的35.22%。

值得注意的是,上述233家接受IPO辅导的公司累计实施了633笔定增,即大部分拟IPO公司在一年之内实施了两次或两次以上增发,如钢银电商、民祥医药、飞拓无限、苏州沪云等就前后实施了3次。

以9%的公司数目获得超过35%的融资额度,实施频率也远超一般新三板公司。在IPO发行常态化的情况下,拟IPO企业无疑是最受投资者青睐的标的。

然而Pre—IPO投资的风险无处不在,比如博亚精工就在募资完成后选择了终止辅导。

博亚精工于2017年1月18日开始接受民生证券的IPO辅导,3月宣布对外募集资金6048万元,目的是偿还银行贷款及实缴子公司注册资本等。11月,公司决定解除辅导协议,前后辅导时间不超过10个月。

2017年新三板已有19家企业终止IPO审查,11家企业终止辅导,伴随着地雷爆炸,一级市场对拟IPO公司更具理性。

从IPO辅导企业单月融资情况来看,1-7月,上市辅导企业融资额占当月融资总额比例除2月份以外均不低于30%,3、5、8三个月份甚至超过40%。但8月之后,除11月,其余月份IPO辅导企业融资额占总融资额的比例均未超过30%。

(来源:解读新三板 作者:陈丽湘)

以上内容为每经APP出于传递信息的目的进行转载,不构成任何投资建议。投资者据此操作,风险自担。