12月9日中国中冶A股逼近跌停,港股跌超20%。12月8日晚其公告称,拟将多家子公司股权及债权以606.76亿元售予五矿地产控股和中国五矿。其中,房地产业务减值率45.18%,而有色资源类标的因国际金属价格上涨及海外矿山盈利预期提高,评估增值显著,瑞木管理增值率更是高达419666.17%。

每经编辑|张锦河

12月9日,中国中冶A股逼近跌停,港股跌超20%。

12月8日晚间,中国中冶发布公告称,公司拟将所持有的中冶置业100%股权及对中冶置业的标的债权,有色院、中冶铜锌、瑞木管理100%股权,中冶金吉67.02%股权,以及华冶杜达100%股权出售给五矿地产控股和中国五矿。交易价格为606.76亿元。

作为央企内部资源整合,这笔交易买方均为中国中冶的控股股东中国五矿集团有限公司(以下简称中国五矿)及其关联方。

在此次高达606.76亿元的资产出售计划中,中国中冶将其持有的中冶置业集团有限公司(以下简称中冶置业)100%股权及相关债权、中国有色工程有限公司(以下简称有色院)100%股权、中冶集团铜锌有限公司(以下简称中冶铜锌)100%股权、瑞木镍钴管理(中冶)有限公司(以下简称瑞木管理)100%股权、中冶金吉矿业开发有限公司(以下简称中冶金吉)67.02%股权以及子公司中国华冶持有的华冶杜达矿业有限公司(以下简称华冶杜达)100%股权悉数摆上货架。

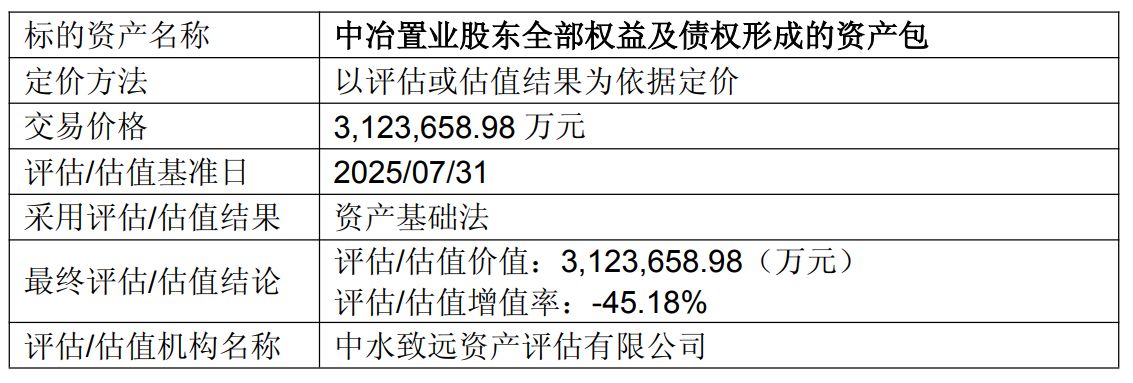

根据公告,本次交易标的一为中冶置业100%股权以及公司对中冶置业的标的债权,交易对价为312.37亿元。

评估报告显示,截至评估基准日2025年7月31日,交易标的一评估减值率高达45.18%。对此,中国中冶坦言,减值的主要原因在于该资产包中所涉资产的市场价值下降。

与房地产业务的“折价”形成鲜明对比的是,在此次交易中,中国华冶持有的华冶杜达100%股权,其净资产账面价值仅为1.86亿元,但评估价值却飙升至16.57亿元,增值额高达14.7亿元,增值率达到了789.57%。

中国中冶公告指出,华冶杜达评估增值主要是实物资产和无形资产评估增值,包括“建造成本上涨,实际使用年限高于会计折旧年限”“本次评估值包含了矿业权及专利等资产,且预测矿业权未来现金流情况较好”。

此外,中冶铜锌100%股权的交易价格为122.41亿元,评估增值率达182.99%;中冶金吉67.02%股权对应的交易价格为50.36亿元,评估增值率也达到了183.51%。

这些资产增值的核心逻辑高度一致:国际铜价、镍钴价格近年持续上涨,且海外矿山项目未来盈利预期显著提高。

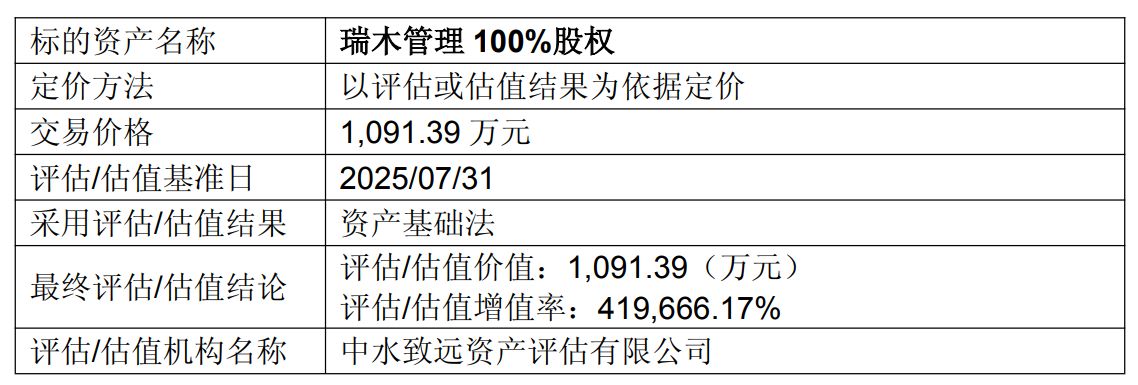

相比于上述有色资源类标的的评估增值,瑞木管理100%股权评估价值为1091.39万元,相对于净资产账面价值0.26万元,评估增值1091.13万元,增值率为419666.17%。

公司官网显示,中国中冶是隶属于中国五矿的特大型建筑央企,1982年,经国务院批准正式成立中国冶金建设公司,隶属于冶金工业部。1994年,中国冶金建设公司更名为中国冶金建设集团公司,冶金工业部部属主要科研院、设计院、勘察院及施工企业分批并入中国冶金建设集团公司。1998年,冶金工业部撤销,中国冶金建设集团公司交由中央管理,后划归国务院国资委管理。2006年5月,更名为中国冶金科工集团公司。2008年12月,发起设立中国中冶。2009年9月,中国中冶在上海、香港两地成功上市。2015年12月,中冶集团与中国五矿实施战略重组。

在70余载的发展历程中,中国中冶形成了无可替代的冶金建设全产业链一体化优势和独具特色的企业核心竞争力。累计149项工程获得中国建设工程鲁班奖(含参建),318项工程获得国家优质工程奖(含参建),32项工程获得中国土木工程詹天佑奖(含参建),1399项工程获得冶金行业工程质量优秀成果奖(含参建)。

今年前三季度,公司实现营业总收入3350.94亿元,同比下降18.79%;归母净利润39.7亿元,同比下降41.88%;扣非净利润30.51亿元,同比下降45.74%;经营活动产生的现金流量净额为-193.91亿元,上年同期为-307.36亿元;报告期内,中国中冶基本每股收益为0.13元,加权平均净资产收益率为2.56%。

每日经济新闻综合每日经济新闻(记者:彭斐 )、公司公告、官网

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。