每经编辑|彭水萍

近期,A股聚焦自由现金流策略的ETF陆续上市,首批上市——现金流ETF(159399)持续吸金,截至4月18日,当前规模近35亿元,位居同类首位,较上市规模上涨超21亿元。

巴菲特在其投资哲学中强调了现金流的重要性。他认为,公司的价值最终取决于其产生现金流的能力。为何现金流如此重要?

首先,现金流具备更强的真实性。会计利润包含非现金项目(如折旧、摊销)和应计项目,可能虚增盈利。而现金流直接反映公司实际收支,更真实可靠。另外,现金流(尤其是经营现金流)较难通过会计手段粉饰,为评估企业健康提供了更透明的指标。

其次,稳定的正向自由现金流说明企业具有一定的竞争壁垒和管理优势,且收现能力较强,也展示了与公司企业价值相关的可用现金情况,衡量企业的盈利能力,为企业做投资决策奠定基础。

另外,自由现金流是红利“之母”,高分红必须以自由现金流作为支撑,源源不断的自由现金流是分红的源头活水和根本保障。

最后,充足的现金流可以帮助公司在衰退期维持运营,避免完全依赖外部融资,增强抗风险能力和长期竞争力。

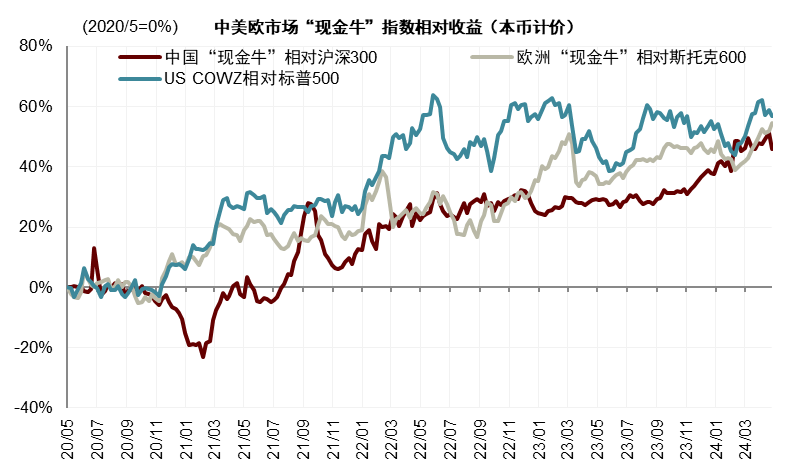

根据中金公司研究部测算,2020年以来,中、美、欧市场上“现金牛”指数 (以本币计价)表现不俗,而且趋势跑赢相应的大盘指数,证明了其策略的有效性。

数据来源:中金公司

现金流ETF(159399):指数长期跑赢红利,可月月评估分红

现金流ETF(159399)是以自由现金流作为选股因子的Smart Beta ETF,紧密跟踪富时中国A股自由现金流聚焦指数,剔除金融和地产行业,优选自由现金流率最高的50只股票,为投资者筛选出了一批A股市场中的 “现金牛” 企业,为长期投资收益奠定了坚实基础。

从指数业绩来看,以全收益指数(含分红收益)计算,基日(2013年12月31日)以来,富时现金流指数年化收益率为20.14%,累计涨幅达602.17%,显著高于沪深300的116.13%的和中证红利的287.57%,优势明显。

另外,作为红利资产的源头,现金流指数表现更优,连续9年跑赢红利指数,为投资者进行资产配置提供了新的选择。

注:数据来源WIND、富时罗素,基日为2013年12月31日,基日以来涨跌幅的区间是2013年12月31日至2024年12月31日。采用全收益指数计算。注:我国证券市场成立时间较短,过往历史数据不代表市场运行的所有阶段,过往历史数据并不构成基金业绩的保证。

值得关注的是,现金流ETF(159399)合同约定可月月评估分红,自2月27日以来,该ETF基金在3月、4月均完成分红,有望改善投资者的投资体验,实现落袋为安。感兴趣的投资者可以关注相关布局机会。

注:指数/基金短期涨跌幅及历史表现仅供分析参考,不预示未来表现。市场观点随市场环境变化而变动,不构成任何投资建议或承诺。文中提及指数/基金仅供参考,不构成任何投资建议,也不构成对基金业绩的预测和保证。如需购买相关基金产品,请选择与风险等级相匹配的产品。基金有风险,投资需谨慎。

本基金收益分配原则为:1、本基金的收益分配方式为现金分红;2、基金管理人可每月对基金相对业绩比较基准的超额收益率以及基金的可供分配利润进行评价,收益评价日核定的基金净值增长率超过业绩比较基准同期增长率或者基金可供分配利润金额大于零时,基金管理人可进行收益分配;3、当基金收益分配根据基金相对业绩比较基准的超额收益率决定时,基于本基金的特点,本基金收益分配无需以弥补亏损为前提,收益分配后基金份额净值有可能低于面值;当基金收益分配根据基金可供分配利润金额决定时,本基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;4、在符合上述基金分红条件的前提下,本基金可每月进行收益分配。评价时间、分配时间、分配方案及每次基金收益分配数额等内容,基金管理人可以根据实际情况确定并按照有关规定公告;鉴于本基金的特点,本基金分红不一定来自基金盈利,基金分红并不代表总投资的正回报。 (资料来源:基金招募说明书、基金合同,具体以基金法律文件为准)

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。