近日,伊利股份旗下CVC与安徽省种子基金二期等共同出资设立安徽健瓴种子基金,总认缴出资额2亿元,伊利合计出资1.3亿元。该基金存续期10年,主要投资安徽省及各地市新兴产业,聚焦大健康领域高科技创新创业企业。近期上市公司设立产业基金热情高涨,12月以来多家公司推出新产业基金。产业基金呈现行业集中度高、投资阶段前置、投资逻辑清晰等特点,且合作模式更加多元化,政府引导基金成为重要参与方。

每经记者|姚亚楠 每经编辑|赵云

近日,伊利股份发布公告称旗下CVC与安徽省种子基金二期等共同出资设立安徽健瓴种子基金,寻求健康食品领域早期创新企业投资机会。

当下上市公司掀起了一股设立产业基金的热潮,且热情持续攀升。有业内人士观察到,这一波产业基金呈现出鲜明的特点:不仅行业集中度较高,投资阶段明显前置,而且投资逻辑也愈发清晰明了。值得注意的是,除了传统的与PE/VC合作外,还出现了与地方政府引导基金、科研机构等多方合作的新形式。

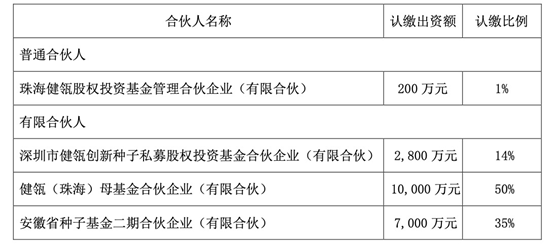

公告内容显示,伊利股份全资有限合伙企业珠海健瓴股权投资基金管理合伙企业(有限合伙)(以下简称“健瓴资本”)、深圳市健瓴创新种子私募股权投资基金合伙企业(有限合伙)、 健瓴(珠海)母基金合伙企业(有限合伙)与安徽省种子基金二期合伙企业(有限合伙)(以下简称“安徽种子基金二期”)共同出资设立安徽健瓴种子基金,总认缴出资额为2亿元,伊利全资有限合伙企业合计出资1.3亿元。谈及设立该基金目的,伊利股份称为了增强公司的核心竞争优势与产业拓展能力,寻求健康食品领域早期创新创业企业投资机会。

《每日经济新闻》记者注意到,上述合伙企业的合伙期限为12年,合伙企业作为基金的存续期为10年,基金存续期满可申请延长2次。在投资方向上,其主要投资于安徽省十大新兴产业及省内各地市战新产业布局未来产业和其他市政府重点发展的产业,重点投资具有一定 科技含量、商业模式较新的、初创期的中小型科技创新型企业,围绕新产品、新技术、新商业模式、上下游企业,聚焦大健康领域的高科技创新创业企业,专注于食品科学和生命科学产业/领域,对初创期中小型科技创新型企业的投资额不低于安徽健瓴种子基金投资额的70%。

健瓴资本是伊利集团旗下CVC,成立于2019年,资产管理规模超40亿元。安徽省种子基金二期由安徽省科技厅牵头组织设立,基金规模10亿元,记者注意到,遴选公告称母基金突出"产"的定位,在同等条件下,优先与战略新兴产业的龙头企业、上市公司产业资本(CVC)等展开合作。

记者梳理发现,近来上市公司设立产业基金热情颇为高涨,仅12月以来,就有锦波生物、智莱科技等多家公司推出新产业基金。中国金融智库特邀研究员余丰慧向每经记者分析称,通过设立产业基金,企业可以借助资本的力量,在主营业务之外寻找新的增长点,尤其是对于那些希望向产业链上下游延伸或者跨入新兴领域的企业来说,这是一种有效的战略投资方式。产业基金能够帮助企业更早地接触到创新技术和商业模式,从而为未来的业务发展储备资源和技术。当前资本市场环境较为宽松,融资渠道多样化,也为上市公司设立产业基金提供了良好的外部条件。

他观察发现,此番上市公司密集设立的产业基金呈现出一些新特点:一是行业集中度较高,投资方向大多集中于新一代信息技术、生物科技等新兴产业,这反映出上市公司在选择投资方向时更加注重科技含量和未来市场潜力。二是投资阶段前置,越来越多的上市公司开始关注早期项目,甚至参与到种子轮融资中,显示出其对创新源头的重视和对未来技术趋势的把握。此外,产业基金的投资逻辑更加清晰,不再单纯追求财务回报,而是更加注重战略协同,希望通过投资促进自身产业升级和转型。

值得注意的是,新成立的这些产基金背后,政府引导基金是重要参与方。“产业基金合作模式更加多元化了,除了传统的与PE/VC合作外,还出现了与地方政府引导基金、科研机构等多方合作的新形式。”余丰慧表示。他认为,政府引导基金的参与能够起到杠杆作用,吸引更多社会资本投入,扩大基金规模,提升项目的吸引力。此外,政府引导基金还可以为被投企业提供更多的非资金方面支持,帮助它们在复杂多变的市场环境中更好地成长。他提醒道,政府引导基金参与度的提升可能会带来一定的监管要求和合规成本,上市公司需要做好相应的准备。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。