每经编辑|叶峰

当地时间12月2日,美国商务部工业和安全局(BIS)发布了最新的对华半导体出口管制措施,将136家中国实体列入了所谓“实体清单”。涉及半导体制造设备、电子设计自动化工具等多个种类的半导体产品,并新增对HBM(高带宽内存)等的限制、修改了先进DRAM IC(动态随机存储芯片)的定义。

12月3日傍晚,中国半导体行业协会、中国互联网协会、中国汽车工业协会和中国通信企业协会陆续发布声明表示,美国对华管制措施的随意性影响了美国芯片产品的稳定供应,多行业对于采购美国企业芯片产品的信任和信心已经动摇,美国芯片不再可靠,不再安全,为保障产业链、供应链安全稳定,建议国内企业谨慎采购美国芯片。

与此同时,半导体各环节国产化或将加速,重视相关产业链机会。

国产替代有望加速

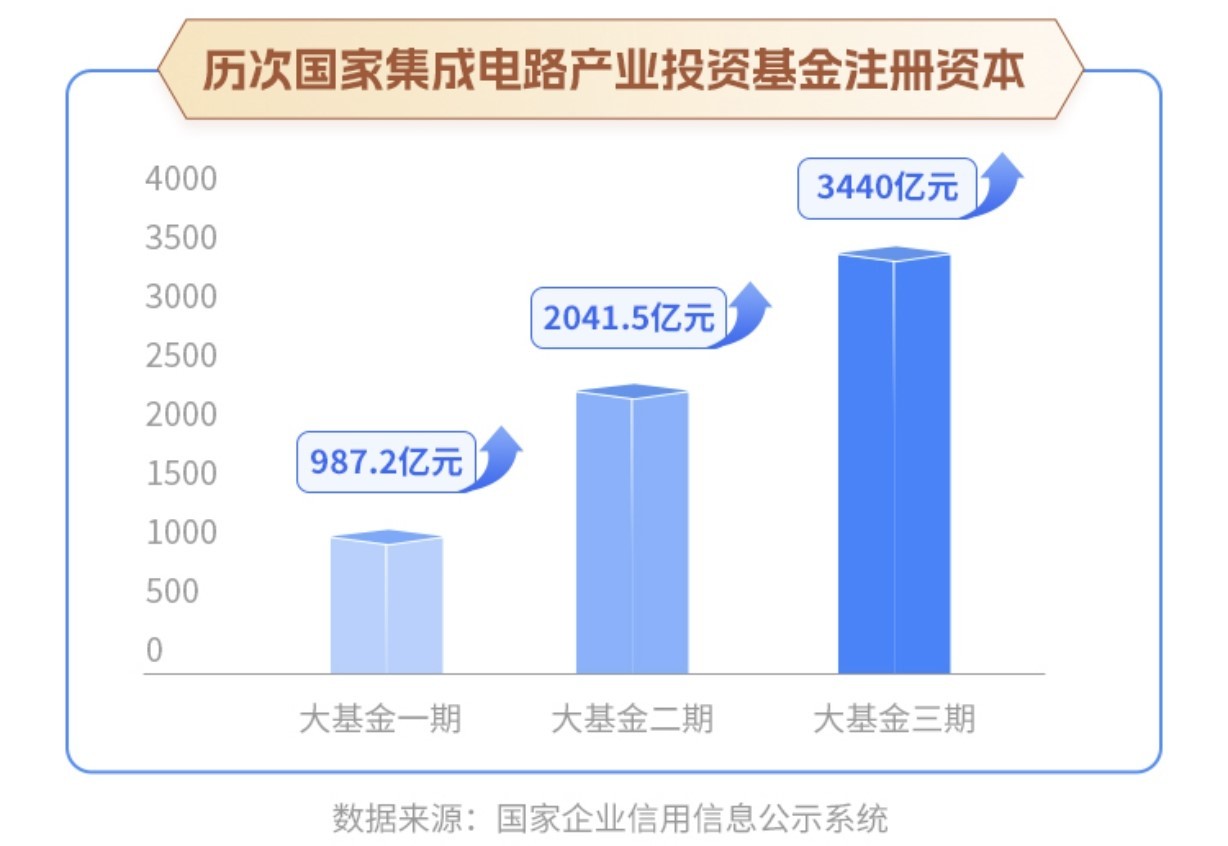

当前国家政策和资金大力扶持半导体产业发展,以大基金三期为例,注册资本达3440亿元人民币,高于一期、二期之和。未来大基金三期的主要投资方向可能主要面向先进晶圆制造、先进封装和“卡脖子”的上游半导体设备、材料等,以及AI芯片相关产业链等方向,有望加速自主可控步伐。

另外,当前中国每年的半导体设备资本开支约为300至400亿美元,约占全球市场的30%以上,市场空间巨大。在国产化率方面,半导体设备各环节国产化率主要集中在20%至30%之间,国产替代空间广阔(数据来源wind,华金证券)。

当前海外限制趋紧客观上会加速国内半导体行业的国产化进程,共同促使整个半导体下游需求发生量和结构上的变化,使半导体需求边际持续改善。

对于半导体自主可控感兴趣的投资者,可以半导体设备ETF(159516),该只ETF跟踪中证半导体材料设备主题指数,聚焦半导体上游最卡脖子的设备材料领域,弹性较大,有望更受益于自主可控机会。截止12月3日,半导体设备ETF(159516)规模超18亿元,是当前同类半导体设备材料ETF中规模最大、流动性最好的。

注:数据来源wind,截止2024年12月3日,基金规模数据变化波动,不预示未来表现。

除自主可控带来的机会以为,半导体还受到创新周期和需求景气周期的影响:

创新周期持续演绎,AI手机引领换机潮

近期,华为Mate70搭载全新AI功能发布,有望引领新一轮的手机换机浪潮。除华为新品外,今年还有苹果、小米等新产品发布,新一轮手机换机周期有望开启,带动半导体芯片销量的增长。

根据IDC预测,预计2024年全球AI手机出货量将达2.34亿台,2027年有望增长至8.27亿台,2023-2027年年复合增长率达100.7%。国内市场方面,预计2027年AI手机有望增长至1.5亿台,占中国手机整体市场比例达51.9%。

需求周期回暖,半导体芯片产业景气上行

由于下游产品是消费级产品,芯片需求周期主要跟着全球的经济周期波动。消费电子上一轮上行的周期是在2019年底,一直到2021年的年中左右,后面就进入到一个逐渐下行的周期之中。根据历史的经验,芯片的需求周期大概是两到三年。

随着经济复苏以及产能的逐渐出清,2023年下半年起,半导体需求周期已逐步复苏,全球半导体行业处于被动去库转向主动补库的拐点,景气持续上行。

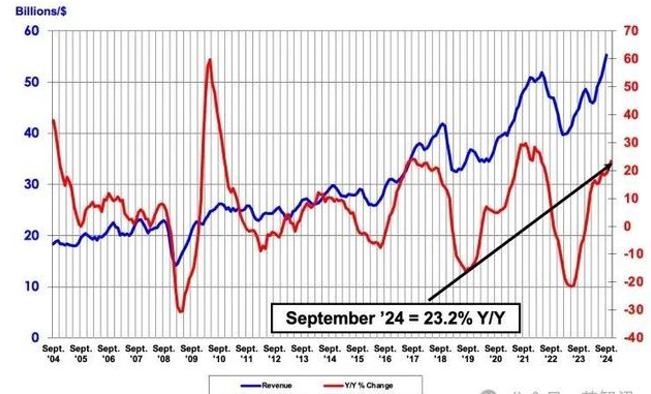

根据SIA数据,9月半导体全球销售额为553亿美元,同比增长23.2%,环比增长4.1%,创下市场历史最高月度总额。具体地区来看,中国半导体销售额为160亿美元,同比增长22.9%,环比增长3.6%,呈现持续上行趋势。

SIA全球半导体销售额及增速

数据来源:WSTS

对于半导体芯片全产业链感兴趣的投资者可以关注芯片ETF(512760),跟踪半导体芯片行情指数,一键布局芯片全产业链机会。

另外,也可以关注集成电路ETF(159546),集成电路可以理解为由半导体材料制成的一个超大规模电路的集合,约占半导体下游应用的80%,工艺难度相对较高。集成电路ETF跟踪集成电路指数机会,有望受益于产业周期反转和国产替代机会。

风险提示:市场观点随市场环境变化,不构成任何投资建议或承诺。提及基金属于股票型基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。提及基金为指数型基金,主要采用完全复制策略,跟踪相关指数,其风险收益特征与标的指数所表征的市场组合的风险收益特征相似。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。