每经编辑|马子卿

11月19日,每日经济新闻主办的“2024金融发展年会”在北京举行。年会上,每日经济新闻发布了《中国财富管理市场报告(2024)》,该报告由普益标准提供数据支持,西南财经大学信托与理财研究所提供研究支持。

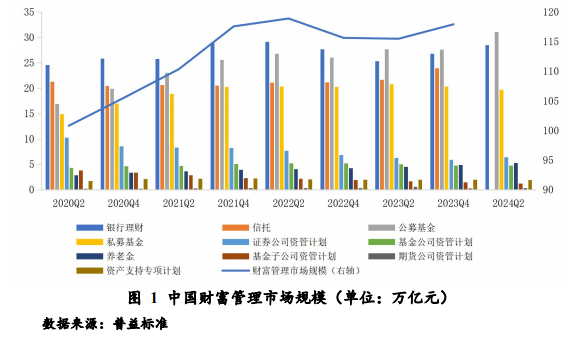

《报告》围绕银行理财、信托、公募基金、私募基金、券商资管、保险资管六个领域详细分析行业发展现状,继而从宏观经济、资金端、资产端、机构端四个维度剖析中国财富管理市场发展逻辑,并基于前述分析对中国财富管理市场的未来进行了展望。

中国银行业协会于2023年11月发布《理财产品过往业绩展示行为准则》(以下简称“《行为准则》”),对银行理财的业绩展示及信息披露、风险揭示做出要求。《行为准则》从适用范围、展示定义、目标导向、计算方法、展示期限、展示要求等方面,对理财产品业绩展示进行规范。在产品销售层面,规范业绩展示将有助于真实、准确、全面反映理财产品过往业绩,遵循稳定性和内在逻辑一致性的基本原则,对不同销售渠道和宣传销售文本的展示数据进行统一,进而缓解理财产品销售过程中的部分乱象。在投资者决策层面,向投资者充分披露信息和揭示风险,可以真实、准确体现管理人的投资管理水平,保障投资者的知情权,增强投资者对产品性质和特点的判断,有利于充分揭示理财产品“卖者尽责、买者自负”的信义义务特征。

从行业表现来看,2024年前三季度,银行理财产品呈现以下主要特点:一是产品发行量逐季下降,业绩基准震荡下行。二是“固收+”产品发行量逐月波动,于7月达到高峰后连续两个月回落,不同类型机构中理财公司“固收+”产品发行量占比持续提升,并于2024年9月占比首次超过80%,量达到82.15%。三是现金管理收益低迷,全国银行理财市场精选50款六个月投资周期产品收益震荡下行。目前,各家理财公司纷纷发力产品体系建设,依托自身资源禀赋和客群需求特点,推出慈善、ESG、绿色、养老等特色主题产品,打造差异化行业定位,形成多元产品布局思路。

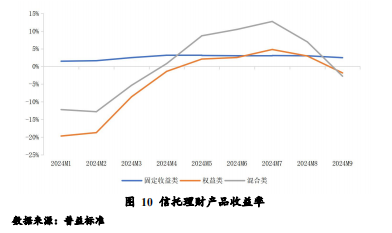

近年来,经过连续调整,信托资产余额在2021年首次实现止跌回升,2022年和2023年则延续了回升势头,且增长速度在2023年有所加快。经营业绩方面,2023年,信托业经营收入和净利润均实现止跌回升,整体经营业绩逐步企稳。同时,2023年信托业通过多种方式进行资本补充,增强了行业的资本实力和风险抵御能力。资金投向方面,2023年,信托公司根据“业务三分类”的通知要求,大力发展标品信托,培育金融市场投资能力,投向证券市场(包括股票、基金和债券)、金融机构的资金信托规模同比实现了正增长,投向基础产业、房地产、工商企业的资金信托规模则同比下滑,信托资金投向结构优化,标准化投资能力持续提升。当前,信托行业60余家公司的股东背景、资本实力、地理区位、业务结构各有不同,在新业务分类指导下,各家信托公司在做好自身战略选择的同时,匹配业务发展阶段,积极尝试采取不同的发展模式。

2024年4月,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》。《意见》在强化证券基金机构监管、提升权益类公募基金占比、推动债券和不动产投资信托基金(REITs)市场高质量发展、全面加强基金公司投研能力建设四个方面做出规范和引导,更加注重“以投资者为本”,对公募基金行业的投资能力、产品创新能力及客户服务能力提出更高要求。与此同时,2024年4月19日,《公开募集证券投资基金证券交易费用管理规定》正式发布实施,进一步明确了证券交易佣金费率水平,降低了证券交易佣金分配比例上限,强化了基金管理人、证券公司内部制度要求,明确了基金管理人层面信息披露内容和要求,有利于优化基金证券交易佣金制度,降低基金投资者交易成本,引导公募基金管理人进一步端正经营理念,专注提升投资者长期收益,提供更加优质的交易、研究和投资服务,促进形成良好的行业发展生态。

行业表现方面,公募基金资产净值震荡上行,债券基金增长明显,混合基金出现下滑。进入2024年,货币型公募基金七日年化收益率出现大幅下滑,债券型、混合型、股票型公募基金三个月区间收益表现小幅下滑、六个月区间收益表现则实现增长。2024年以来,公募基金规模稳步提升,4月,公募基金资产净值首次突破30万亿元,达到30.78万亿元,7月底,公募基金规模再创新高,资产净值达到31.49万亿元。

在私募基金回归投资本源的背景下,2024年私募基金管理人数量出现明显下滑,但2018年以来,私募基金管理规模总体上保持增长。进入2024年,私募基金区间收益有所回升,但复合策略表现亮眼。在全球市场周期错配以及外资对中国资产兴趣日益浓厚的大背景下,越来越多的私募基金选择出海,通过全球化资产配置来分散风险并拓宽收益来源。另外,随着国内私募基金行业的洗牌加剧,出海也成为国内私募机构寻求生存与发展的重要途径。

截至2024年三季度,券商资管业务在“公募+私募”双轮驱动下,呈现出积极的发展态势,资管规模总量平稳,可见券商资管业务将持续回归财富管理功能本源,行业也将加速有序发展。在业绩整体承压的背景下,券商资管业务展现出较强韧性,上半年有25家上市券商资管业务收入实现同比正增长。资管业务的稳健发展,对于熨平券商整体业绩波动发挥着一定的作用。

国务院于2024年9月印发《关于加强监管防范风险推动保险业高质量发展的若干意见》(以下简称《若干意见》),被视为保险业新“国十条”。“国十条”对未来我国保险业高质量发展作出了全面系统的部署和规划,对于充分发挥保险业的经济减震器和社会稳定器功能,大力提升保险保障能力和服务水平,推进金融强国建设,服务中国式现代化大局都具有重要意义。

行业表现方面,2020年以来,保险公司资产总额总体上保持震荡增长态势。随着保险行业规模的扩大和险资运用余额的持续提升,投资管理能力对于保险企业的生存和发展起着至关重要的作用。保险公司投资管理能力包括信用风险管理、股票投资、股权投资、不动产投资和衍生品运用管理5项,拥有投资管理能力越多,也就意味着保险公司投资范围越广。在当前市场竞争激烈的环境下,很多保险企业在投资管理方面暴露出诸如风险管理不当、投资策略僵化、团队专业能力不足等问题。未来,强化风险管理、创新投资策略、优化团队结构、加强信息科技建设以及持续改进与优化流程都是保险企业在提升投资管理能力过程中必须重视的关键环节。

资金端短期来看,存款利率持续下调,“储蓄搬家”或将强化。长期来看,养老业务大有可为,资管机构竞相角逐;家庭资产配置转型,持续增配金融资产。

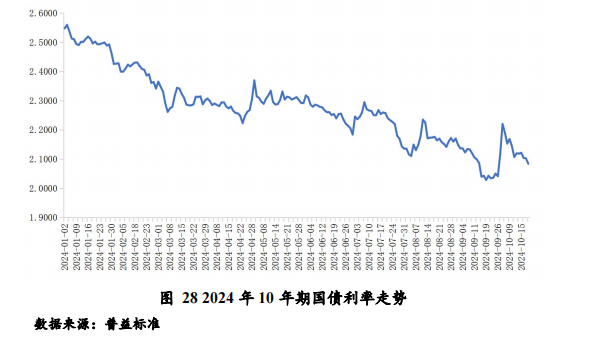

资产端方面。固收类资产方面,国债收益率预计在低位震荡,国债、地方政府债、金融债等券种的发行量将保持平稳增长,信用利差有望收窄。权益资产方面,积极的财政政策和稳健的货币政策,以及对房地产市场的积极表态,为资本市场提供了稳定和积极的预期,有助于促进市场的稳步上行。公募REITs在宏观经济向好的背景下配置价值凸显,随着资产质量和运营能力的不断提升,市场内部的分化将更加明显,优秀的管理人和项目将获得更高的市场认可度。房地产方面,四季度市场有望在政策的推动下迎来边际改善,但预计短期仍将延续筑底行情。

机构端方面。渠道端,财富管理机构从销售导向转为买方顾问模式是大势所趋,强化投教并长期陪伴投资者成长,可能成为构建核心竞争力、提升议价能力的关键。产品端,各资管机构应持续强化投研能力,秉持长期和价值投资的理念,完善产品谱系;财富管理需求多元,主题投资日益兴起。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。