11月11日,东方盛虹宣布,其子公司国望高科将引入工、农、中、建四大国有银行旗下的金融资产投资公司进行增资扩股。此次增资总额达24亿元,其中农银投资增资10亿元,中银资产增资5亿元,此前工银投资和建信投资已合计增资9亿元。增资后,国望高科的投前估值为95亿元,注册资本从53.59亿元增至61.32亿元。

每经编辑|杜宇

工、农、中、建四大国有银行共同出手,参投东方盛虹旗下子公司国望高科。

图片来源:视觉中国

11月11日,东方盛虹(SZ000301,股价8.81元,市值582.4亿元)发布公告称,子公司江苏国望高科纤维有限公司(简称“国望高科”)拟增资扩股并引入农银金融资产投资有限公司(简称“农银投资”)、中银金融资产投资有限公司(简称“中银资产”)。而在此前,国望高科就已与工银金融资产投资有限公司(简称“工银投资”)、建信金融资产投资有限公司(简称“建信投资”)分别签订《增资协议》。

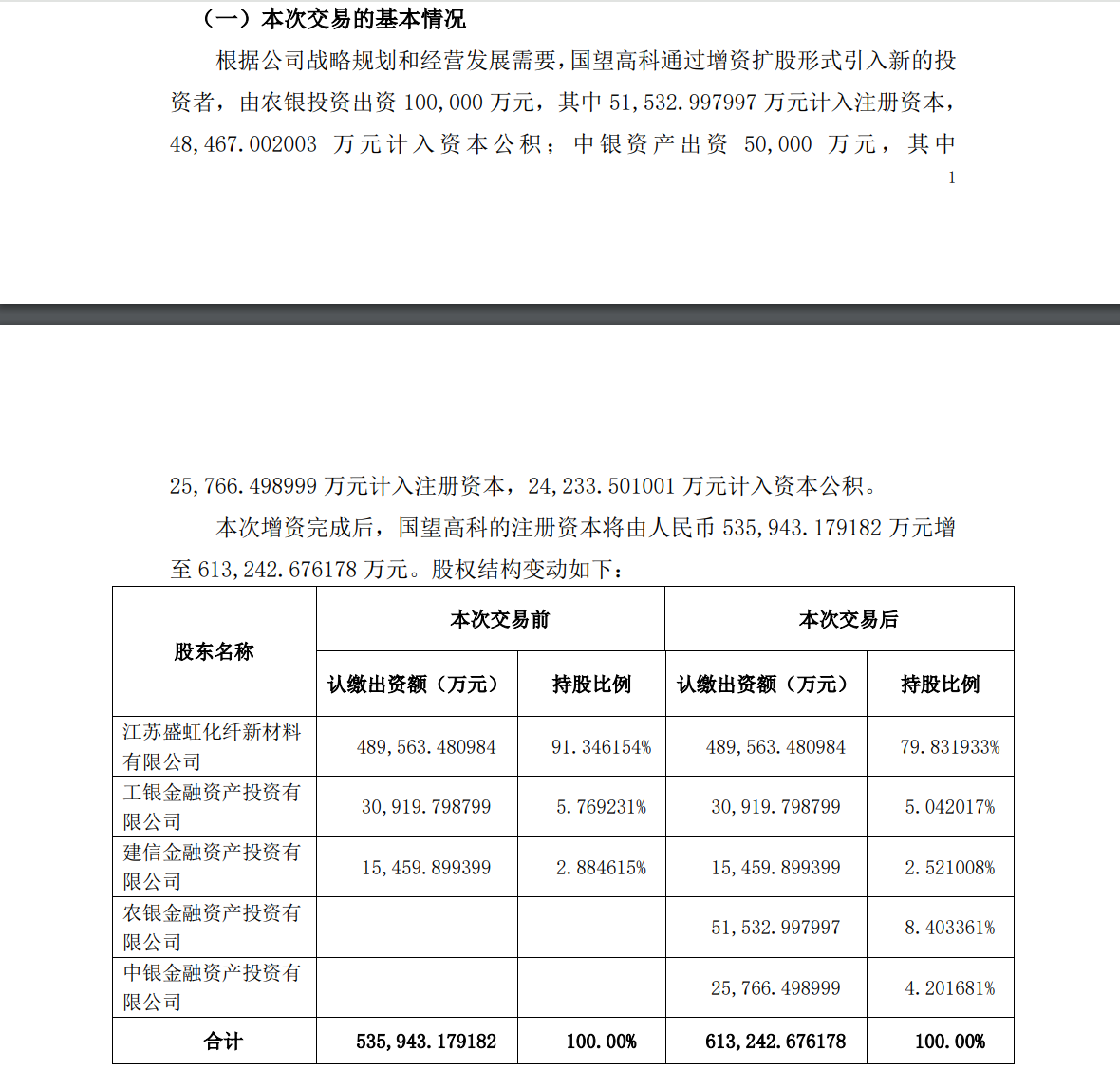

公告显示,此次增资,农银投资以现金方式增资国望高科10亿元、中银资产以现金方式增资国望高科5亿元。按照《江苏国望高科纤维有限公司拟增资所涉及的江苏国望高科纤维有限公司股东全部权益价值资产评估报告》的评估结果为基础,并经各方友好协商确认,国望高科投前估值为95亿元。

而在此次交易前,国望高科已增资扩股引入工银投资、建信投资,并分别与工银投资、建信投资签署了《增资协议》。

工银投资、建信投资以现金方式合计增资国望高科9亿元,其中工银投资增资6亿元、建信投资增资3亿元,工银投资、建信投资已向国望高科缴付全部增资款。至此,若农银投资、中银资产增资完成,四大行合计对国望高科增资将达24亿元。

同时,东方盛虹全资子公司江苏盛虹化纤新材料有限公司(简称“盛虹化纤”)作为国望高科控股股东就本次交易放弃优先认购权。本次交易完成后,盛虹化纤将继续作为国望高科的控股股东,仍然对国望高科拥有实际控制权,其持股比例为79.83%;工银投资、建信投资、农银投资、中银投资的持股比例则分别为5.04%、2.52%、8.4%、4.2%。

公开资料显示,工银投资、农银投资、中银资产、建信投资分别为工农中建四大行旗下全资子公司。

东方盛虹称,本次由农银投资、中银资产增资认购国望高科12.61%股权、且公司全资子公司盛虹化纤放弃对国望高科的优先认购权事项,是综合考虑公司发展需要做出的谨慎决策,符合公司未来整体发展规划和长远利益,不会对公司财务状况、经营成果产生重大影响,不会影响公司的持续经营能力。

本次增资后,国望高科注册资本由53.59亿元增至61.32亿元,东方盛虹全资子公司盛虹化纤对国望高科的持股比例由91.35%下降至79.83%,国望高科仍为其控股子公司,不影响其合并报表范围。

截至2023年12月31日,国望高科经审计的总资产为198.28亿元,净资产70.81亿元;2023年度实现营业收入188.66亿元,净利润1.09亿元。

截至2024年6月30日,国望高科未经审计的总资产222.35亿元,净资产76.11亿元;2024年1-6月实现营业收入99.7亿元,净利润3.88亿元。

截至发稿,东方盛虹涨3.04%,报8.81元,市值582.4亿元。

每日经济新闻综合上市公司公告、公开资料

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。