“银行招聘季”悄然来临,多家银行已启动2025年度校招和社招工作。据悉,中国银行等多家银行在本季招聘中释放出与“养老金融”相关的岗位,企业年金和养老金业务成为多家银行布局重点。

每经记者|张祎 每经编辑|马子卿

“银行招聘季”悄然来临,包括工商银行、农业银行、招商银行、平安银行等多家银行已启动2025年度校招和社招工作。

《每日经济新闻》记者注意到,今年的秋季招聘中,多家银行公布的招聘岗位除常规的客户经理、数据分析、信息科技等之外,还新增设与金融“五篇大文章”相关岗位,其中“养老金融”成为今秋银行招聘一大亮点。

养老金金融政策研究和市场分析、年金业务发展与营销管理、养老金融产品设计、账管客群管理⋯⋯中国银行、交通银行、招商银行等多家银行在本季招聘中释放出与“养老金融”相关的岗位,企业年金和养老金业务成为多家银行布局重点。

公开信息显示,面对人口老龄化趋势以及相关政策引导,许多商业银行纷纷从组织建设、渠道建设、体系建设等方面加大对养老金融业务的布局,并探索推出养老服务专属品牌。在这过程中,提前培养和储备养老金融专业人才成为业内关注重点。

“养老金融领域蕴藏着巨大的发展空间和潜力,已成为金融机构业务发展的重要方向。”中国人民大学金融信息中心副主任、济安金信养老金研究中心主任闫化海指出,随着个人养老金“第三支柱”金融产品体系加快建设,养老金融人才紧缺现象可能将更加突出。对此,银行迫切需要构建专业的团队,并通过系统的培训和人才建设,以适应这一领域的发展步伐,确保能够满足市场的需求,并实现有效的服务供给。

2023年10月31日召开的中央金融工作会议明确提出,金融系统要着力做好科技金融、绿色金融、普惠金融、养老金融、数字金融“五篇大文章”。其中,“养老金融”在人口老龄化背景下为金融机构打开了新的业务空间。

在今年的秋招中,多家银行就推出了与“养老金融”相关的岗位。

比如,在2025年全球校园招聘中,中国银行养老金融中心推出养老金融综合岗,面向国内外院校,招聘5名经济学、法学、管理学、文学、理学、工学等相关专业应届毕业生,岗位职责涉及统筹开展养老金金融、养老个人金融、养老产业金融政策研究和市场分析,年金业务发展与营销管理,养老金融场景生态建设等。

此外,中国银行博士后科研工作站也启动了2025年度博士后研究人员的全球招聘计划。此次招聘涵盖了20多个研究领域,重点包括“海外养老金融发展经验”和“国内养老金融政策及其同业创新实践”等课题。

农业银行也在今年秋招中推出“五篇大文章”专项计划。其中,养老金融岗拟招聘5人,主要从事全行养老金融业务领域的战略研究、政策制定、业务经营、产品设计、客户营销等相关工作。该岗位对应聘者的专业要求主要为劳动与社会保障、经济学、金融学、保险学、民商法学等相关专业。

此外,农业银行的分支机构也在积极储备养老金融人才。例如,农业银行内蒙古自治区分行养老金融岗也面向全国高校毕业生推出招聘计划,以培养和储备养老金融业务人才。

除了大行外,多家股份制银行也在通过社会招聘引入有经验的养老金融人才。

比如,招商银行养老金金融部将面向社会公开招聘养老金融人才,提供的岗位包括企业年金投资管理和账管客群管理等多个职位,工作地点均设在深圳。

其中,企业年金投资管理岗位的职责包括研究年金业务市场、制定营销策略、管理年金受托项目、监督投资组合、统计分析业务数据等,以提升业务规模和客户续约率;而账管客群管理岗位则侧重于制定企业年金账管业务制度、提升服务质量、营销新客户、挖掘业务价值、维护合作关系等。

值得注意的是,招商银行养老金金融部作为牵头全行养老金融业务发展的部门,主要负责开展全行年金受托和账管业务的服务经营和管理推动。此次招聘除了在学历、专业等方面提出要求外,还需要具备一定的工作经验。

具体来看,对于企业年金投资管理岗位,应聘者需具备本科及以上学历,金融、财经、数学等相关专业优先,同时需要具备至少3年的对客服务工作经验。账管客群管理岗位同样要求本科及以上学历,金融、经济、管理等相关专业优先,应聘者需要具备至少3年的对客服务工作经验,有养老金业务相关从业经验者优先。

透过银行积极招募“养老金融”人才可见,银行业正迎来发展个人养老金融业务重要“机遇期”。

2022年4月,国务院办公厅印发《关于推动个人养老金发展的意见》,个人养老金制度正式出台。个人养老金实行个人账户制度,缴费完全由参加人个人承担,实行完全积累,参加人每年缴纳个人养老金的上限为12000元,账户资金可用于购买符合规定的银行理财、储蓄存款、商业养老保险、公募基金等金融产品。

2022年11月,个人养老金制度在36个城市(地区)试点先行,23家银行首批获准开办个人养老金业务。由于资金账户具有排他性、长期性、强关联性等优势,各家银行在开户“窗口期”加大争夺力度。同时,部分商业银行也纷纷从组织建设、渠道建设、体系建设等方面加大对养老金融业务的布局,并探索推出养老服务专属品牌。

比如,工商银行作为同业中首个推出年金业务的金融机构,于2022年在总行层面成立了包括18个部门和3个子公司在内的养老金融委员会;建设银行整合集团内外资源,成立养老金融领导小组,将“打造养老金融专业银行”作为目标;农业银行设立了养老金融中心,牵头管理全行养老金融业务,并将养老金融业务作为经营转型方向之一写入全行规划。

交通银行继2021年发布“交银养老”养老金融战略行动计划后,构建全品类个人养老金产品货架,截至2023年末,上架产品总数居行业前列,养老金托管规模居市场首位;邮储银行也推出相关个人养老金服务品牌,全面服务政府、企业、个人客户,构建养老金融服务场景和银发经济金融生态。

2024年初,《国务院办公厅关于发展银发经济增进老年人福祉的意见》(以下简称《意见》)出台。作为我国首个支持银发经济发展的专门文件,《意见》支持金融机构依法合规发展养老金融业务,提供养老财务规划、资金管理等服务。

中国银行在2024年4月成立养老金融中心,作为总行直属机构全面统筹集团养老金融业务发展,业务内容主要涉及养老金金融、养老个人金融、养老产业金融政策研究和市场分析,年金业务发展与营销管理,养老金融场景生态建设等,协同各部门打造养老金金融、养老个人金融、养老产业金融和银发场景生态“3+1”业务发展的养老金融组织体系。

不仅是国有大行,全国性股份行和区域性银行也在积极推进养老金融的发展。

比如,招商银行将养老金融业务升级定位为全行战略性业务,构建了以“社保账户、企业年金、个人养老金、其他备老资金”为一体的“个人统一视角”养老主账户,并打造“攒养老金+花养老金”的养老金融服务体系。

2023年10月,成都农商银行发布养老金融品牌,面向“银发族”客户推出养老金融产品和服务,并联合养老生态合作伙伴搭建高品质服务平台;2024年9月,江苏银行首次将养老金融作为旗下品牌打造推出。

加强养老金融的顶层设计和业务拓展,人才是不可忽视的重要一环。2022年,中信银行就启动了养老金融规划人才队伍培养项目,这也是我国银行业首个专注于客户养老金融需求的专业服务队伍。

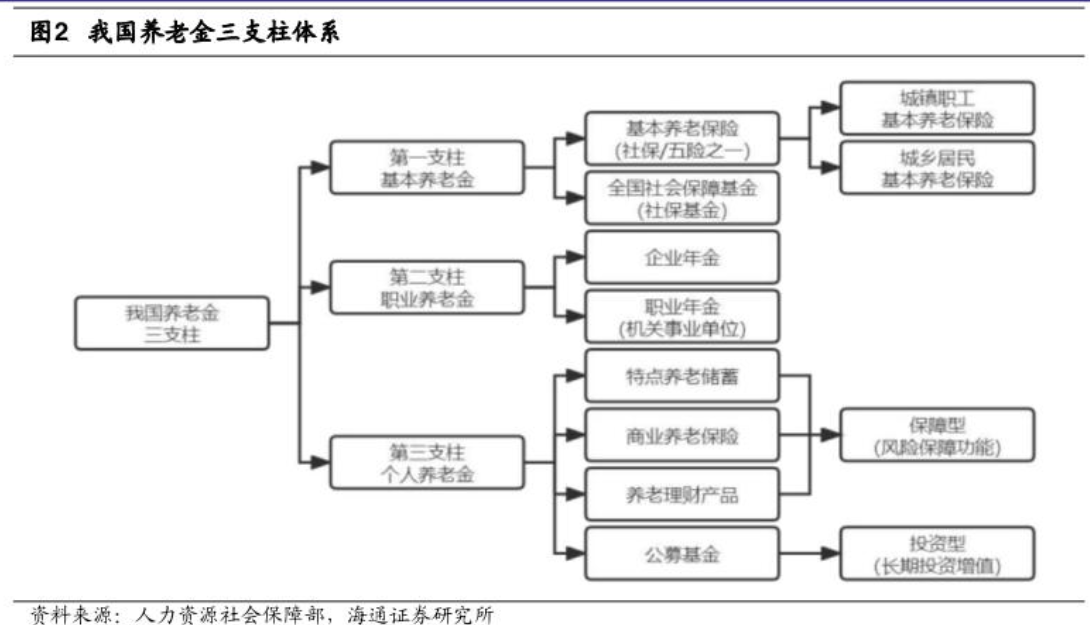

从养老金融的通常分类看,目前主要包括养老金金融、养老服务金融、养老产业金融三大类。分别来看,三个方面均有广阔的发展空间。

目前,我国已初步建成以基本养老保险为基础,以企业(职业)年金为补充,以个人储蓄性养老保险和商业养老保险相衔接的“三大支柱”养老金体系。据兴业银行联合兴业研究撰写的《养老金融发展白皮书(2024年)》,截至2023年末,我国养老金三支柱体系合计余额约为13.54万亿元。

在养老服务金融领域,据国家金融监督管理总局披露,截至今年8月,商业养老保险积累的养老金规模已超过6万亿元,覆盖近1亿人;在养老产业金融领域,多家金融机构正在加大金融产品与养老产业的联动,对健康产业和银发经济的支持力度进一步提升,截至今年7月末,商业银行养老产业贷款较年初增长了16.1%。

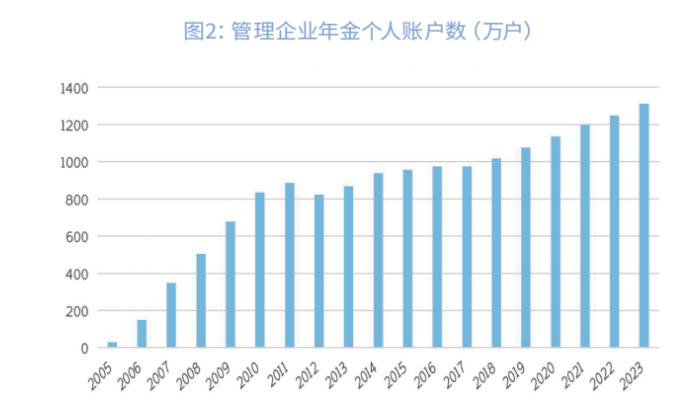

不过,相配套的金融专业人才却是“捉襟见肘”。以年金业务为例,工商银行养老金融部总经理韩强曾在今年6月份撰文指出,提高企业年金的覆盖率是目前完善我国养老保障体系最现实、有效的路径。但企业年金覆盖率提升仍处于瓶颈期。从多个维度分析,基层银行专业人才队伍的缺失,成为有关企业年金覆盖率不高的成因之一。

韩强分析称,年金业务是众多公司金融产品中的一个小众产品,同时年金业务的专业性较强,且与存贷汇等银行传统业务差别较大,尤其是取得受托资格后,需为企业制定年金方案,其中的待遇平滑、“中人”补偿等技术性要求非常高,让很多基层员工望而却步。对此,他建议加强基层行专业人才队伍的培养,并跟踪督导业务开展情况,保证专业知识形成实际效果。

“从之前银行业务开展情况看,做企业(职业)年金的团队和人员原本就不多,再加上现在要进一步完善和丰富个人养老金‘第三支柱’金融产品体系,人才紧缺现象可能将更加突出。”中国人民大学金融信息中心副主任、济安金信养老金研究中心主任闫化海如是指出。

确实,随着个人养老金个人账户制度的实行,截至2024年8月,全国个人养老金开户数已突破6000万户,资金规模虽远不及作为第一支柱的基本养老保险基金和作为第二支柱的企业(职业)年金,但正在快速成长中。以交通银行为例,据其披露,截至2023年末,该行个人养老金资金账户规模较年初增长逾300%。

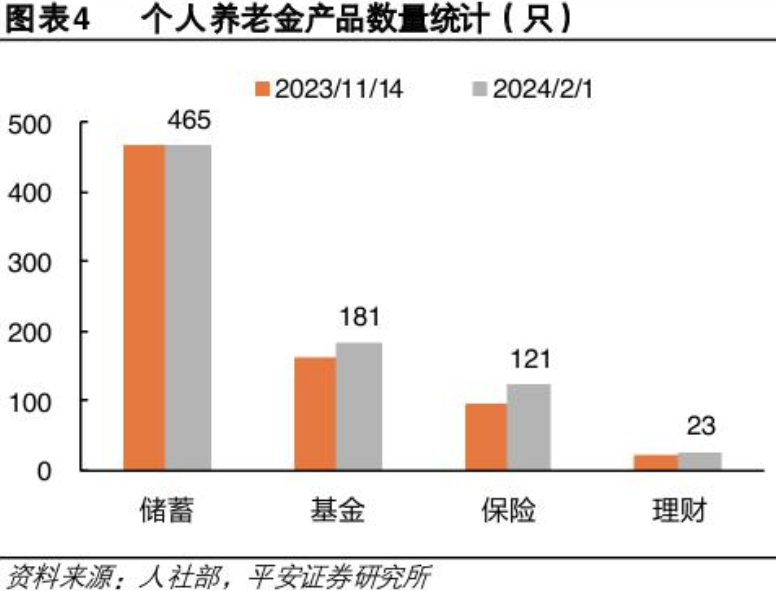

在产品和服务方面,国家社会保险公共服务平台显示,截至目前,有22家银行开通了资金账户服务,市场个人养老金产品合计达809只,包括26只理财类产品、465只储蓄类产品、119只保险类产品以及199只基金类产品。

闫化海表示,随着人口老龄化的加剧,银发经济规模不断扩大,“养老金融”领域蕴藏着巨大的发展空间和潜力,已成为金融机构业务发展的重要方向。因此,银行迫切需要构建专业的团队,并通过系统的培训和人才建设,以适应这一领域的发展步伐,确保能够满足市场的需求,并实现有效的服务供给。

他指出,此前各家银行已经提供了一些适老化服务,比如手机银行、网上银行、柜台服务等,这些服务应该被纳入现有的养老金融服务体系中。随着养老金融服务范围的逐渐扩大,银行需要对现有的服务进行重新梳理和明确,并在此基础上进一步扩展。在扩展的过程中,不仅涉及现有服务的整合和优化,还包括开发新的服务和产品,这都需要银行投入相应的人力资源,无论是进行投资研究还是其他相关工作,对专业人才的需求也日益迫切。

“银行应逐步建立自己的培训体系,有针对性地对养老金融课程和培训内容进行深入开发,以培养专业人才。”闫化海认为,“养老金融”是一个相对较新的概念,目前业内对其理解还存在一些混乱和偏差,在金融服务方面也处于探索阶段,尚未形成统一的标准或明确的方向,也缺乏相关的经验和积累。但同时,养老金融业务与银行原有业务互有渗透和结合,相信只需稍作转换和提升,相关人员应该就能快速适应这一领域。

封面图片来源:视觉中国-VCG211378714881

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。