◎ 国际金价年内已累涨超27%,创下14年来的最大年度涨幅。展望后市,光大期货研究所有色研究总监展大鹏对《每日经济新闻》记者指出,“真正能推动金价继续上行的因素是,市场预期美联储在年内余下两次议息会议上再度超预期降息。”

每经记者|蔡鼎 每经编辑|兰素英

北京时间9月24日(周二)午后,因交易商消化了经济数据和美联储政策制定者的讲话,同时等待一系列关键经济数据的出炉,美元计价黄金再创历史新高,截至发稿最高触及2639.61美元/盎司。前一日,美联储几位官员的“鸽派”讲话为后续进一步大幅降息敞开了大门,他们指出,目前高利率仍对美国经济增长形成严重拖累,且美联储距离中性利率“还有很长一段路要走”。

今年以来,在美联储降息预期的推动下,国际金价已累计上涨27%,创下2010年以来最大年度涨幅。展望后市,不少投行喊出2700美元/盎司的目标价,花旗甚至最高喊到3000美元/盎司。然而,大涨之下,有机构认为黄金ETF资金流入相对较少,而且亚洲买家几乎没有动作,已经出现“极端仓位”的迹象。

对此,光大期货研究所有色研究总监展大鹏对《每日经济新闻》记者指出,“当美联储真正开启降息周期,无论降息多少,实际上均属于利多落地,对于黄金而言难言进一步利多。真正能推动金价继续上行的因素是,市场预期美联储在年内余下两次议息会议上再度超预期降息。”

他同时指出,市场关注的地缘政治、美国大选等因素,还没有一个比较明晰的路径,对于黄金后市而言暂时仍以偏强来看待,但也要注意金价所处位置,容易出现“缓涨急跌”的走势。

2025年FOMC票委、芝加哥联储行长古尔斯比参加一场炉边谈话时表示,美联储目前的基准利率比中性高出“数百个”基点,未来仍有下行空间:“在接下来的12个月里,我们还有很长的路要走,才能将利率降至中性水平。”

古尔斯比认为,当前的就业条件和通胀都处于有利水平,但如果美联储未能在未来几个月内“大幅”降息,这种状态就无法延续。他指出,“如果你保持限制性利率水平的时间太长,你就不会在天平的最佳位置停留太久。”

同日,2024年FOMC票委、亚特兰大联储行长博斯蒂克也发表讲话认为,通胀和就业仍具不确定性,这可能会排除年内任何一次降息超过半个百分点(即50个基点)的可能性,但如果未来一个月内有进一步证据表明劳动力市场出现实质性疲软,肯定会改变其对政策调整程度的看法。

明尼阿波利斯联储主席卡什卡利也在同日明确表示,赞成美联储在年内剩余两次会议上分别降息25个基点。

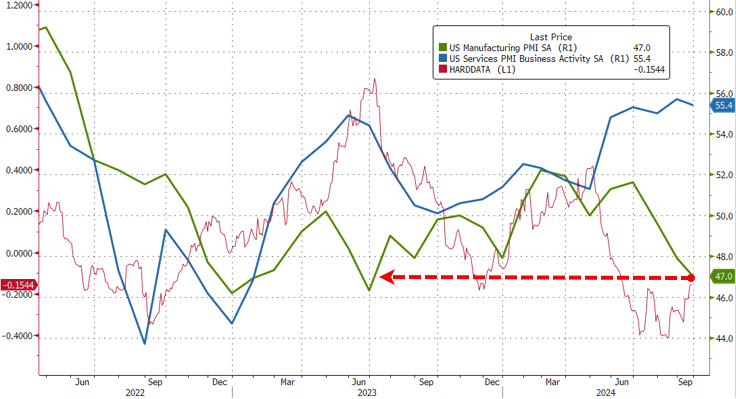

周一早些时候,标普全球公布的数据显示,美国9月制造业PMI连续第三个月萎缩并创下15个月新低,服务业的扩张速度略有放缓,综合PMI增速下滑。从最新的反映9月早些时候的PMI数据来看,美国商业活动扩张速度略有放缓,预期有所恶化,值得关注的是,价格指数明显攀升。

美国9月Markit制造业PMI(图中绿线)创15个月新低 图片来源:彭博社

业界认为,美联储上周50个基点超预期降息开启新一轮宽松周期,标志着全球央行进入降息周期,进一步增加了黄金对资金流向的吸引力。据最新报道,印度8月份的黄金进口额创下了历史新高,达100.6亿美元。

黄金投资需求的领先指标是美元实际利率。在美国经济减速、美联储降息背景下,越来越低的美国实际利率使得投资黄金的机会成本越来越低,成为接棒央行购金这个利好再次驱动黄金价格上涨。

据不完全统计,今年以来国际金价已累计超过20次创下新高,先后突破2300美元/盎司、2400美元/盎司、2500美元/盎司和2600美元/盎司多个整数关口,年内累计涨幅超过27%,创下自2010年以来的最大年度涨幅。

北京时间9月24日午后金价续创历史新高 图片来源:彭博社

对于金价的持续上涨,光大期货研究所有色研究总监展大鹏在接受《每日经济新闻》记者采访时指出,“近年来黄金推涨的核心因素,除了地缘政治外,主要在于市场持续预期美联储将从紧缩周期走向宽松周期,从美联储激进加息转向温和加息,从温和加息再转向停止加息并维持高利率,从维持高利率最终预期将开启降息周期,每轮黄金上涨背后这个因素均有体现。”

他进一步表示,尽管首次降息达50个基点引起比较大的争议,例如美国总统大选候选人特朗普就提到,这或许经济出现问题,或许出于政治考量,不过从海外金融市场表现来看均给予正反馈,美元走软,美股和黄金表现偏强,特别是黄金连创历史新高,再次吸引全球投资者目光。

接下来,展大鹏认为,“真正能推动金价继续上行的因素是,市场预期美联储在年内余下两次议息会议上再度超预期降息。”

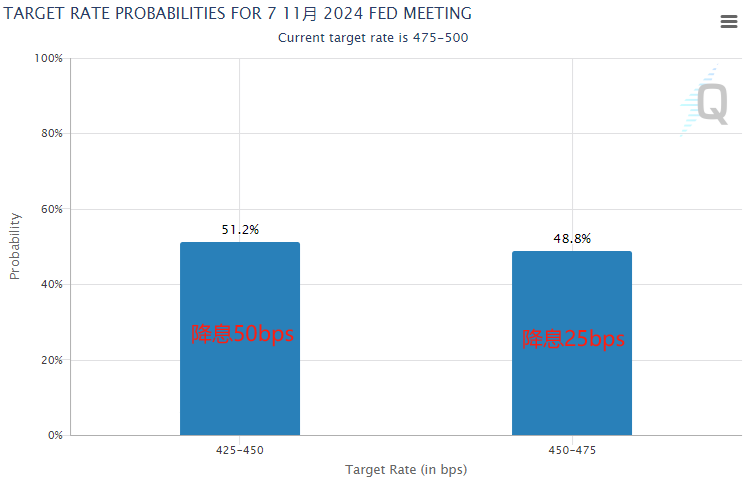

图片来源:芝商所

就目前市场的定价而言,年内美联储还有再次降息50个基点的概率——芝商所“美联储观察”工具显示,截至发稿,期货交易商对美联储FOMC在11月7日的会议上降息50个基点的押注概率已经上升至51.2%,略高于降息25个基点的概率(48.8%)。

展望黄金后市,瑞银、高盛等国际投行对黄金给出2700美元/盎司的目标价。花旗银行分析师甚至表示,受到主要央行的货币宽松政策和紧张的美国总统大选形势的推动,金价明年有望站上3000美元/盎司。

不过,展大鹏告诉《每日经济新闻》记者,“市场关注的地缘政治、美国大选等因素,还没有一个比较明晰的路径。对于黄金后市而言暂时仍以偏强来看待,但也要注意金价所处位置,容易出现‘缓涨急跌’的走势。”

华泰证券表示,本轮美联储降息周期开启时点的经济环境较为特殊,“高赤字”叠加“高通胀”的经济结构下,若降息后经济出现企稳,美国经济大概率面临二次通胀风险。因此综合来看,金价长期或仍具上行空间。

然而,对于近日黄金连续创历史新高,道明证券(TD Securities)大宗商品策略师Daniel Ghali表示:“很明显,美联储决定以大幅降息来开启宽松周期,与此相关的黄金买盘活动仍然存在。然而,这种买盘的来源仍然不在我们的‘关注范围’之内,这是因为黄金ETF资金流入相对较少,而且亚洲买家几乎没有动作,所有这些都是‘极端仓位’的迹象。”

华鑫证券数据显示,截至9月18日当周,全球股票获得资金净流入386亿美元,债券流入155亿美元,黄金虽然获得连续第六周资金净流入,但当周的净流入资金仅有8亿美元。

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。

封面图片来源:每经记者 孔泽思 摄

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。