每经记者|闫峰峰 每经编辑|吴永久

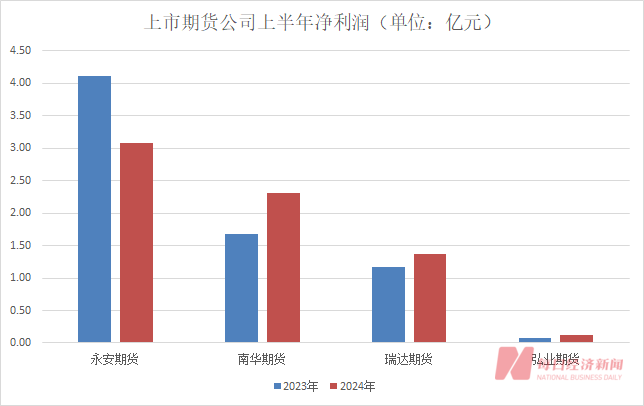

目前,4家上市期货公司和13家新三板挂牌期货公司半年报已经披露完毕,《每日经济新闻》记者梳理发现,不论是从期货市场整体的成交状况,还是行业内公司的经营情况,都显示出期货行业目前正面临一定的压力。不过,在压力之下,3家上市期货公司依然交出了较为亮眼的成绩单,实现了困境中的破局。

而今年上半年,上述17家期货公司中,亏损额度最大的则是由知名投资大佬葛卫东间接控股的混沌天成期货,其在过去三年均连续大亏,主要因为股票投资。

2024年上半年,4家上市期货公司和13家新三板挂牌期货公司共实现营业收入239.60亿元,较去年同期的275.02亿元下降12.88%;共实现净利润7.92亿元,较去年同期的9.32亿元下降15.02%。

这17家期货公司中,有7家公司在上半年较去年同期实现了增长。不过剔除亏损的公司后,仅有4家期货公司较去年同期实现了增长,分别为南华期货、瑞达期货、弘业期货、福能期货,其中有3家属于主板上市公司。

从市场板块来看,上市期货公司的盈利能力明显好于新三板挂牌期货公司。2024年上半年,4家上市期货公司均实现了盈利;在13家新三板挂牌期货公司中,有8家实现了盈利,有5家处于亏损状态,分别为华龙期货、渤海期货、紫金天风、迈科期货、混沌天成。

上市期货公司和新三板挂牌期货公司的整体业绩下滑是在市场成交量下行的情况下发生的。1~6月全国期货市场累计成交量为34.60亿手,同比下降12.43%;累计成交额为281.51万亿元,同比增长7.40%。而期货行业7月份的成交数据仍在延续下滑态势。据中国期货业协会,2024年7月全国期货交易市场成交量为7.11 亿手,同比下降13.53%;成交额为41.71万亿元,同比下降12.62%。

伴随着期货市场成交量的下降,期货行业的业绩也整体表现出了下滑的态势。《每日经济新闻》记者整理中国期货业协会数据发现, 2024年1~6月,全国150家期货公司母公司(不包含各类子公司)共实现营业收入179.76亿元,较去年同期的186.87亿元下降3.81%;共实现净利润38.44亿元,较去年同期的49.57亿元下降22.45%。

对于行业整体表现出下滑背后的原因,记者采访到了前华西期货投资咨询部总经理、现财经评论员周聪先生,他表示主要有以下几点原因:“一是经纪业务竞争激烈,手续费收得越来越低;二是对高频交易的限制;三是国内降息周期,期货公司在银行的保证金利息收入也在降低;四是期货公司资管能力不够,盈利能力差;五是期货公司风险管理业务目前仍处于政府补贴红利期,未来存在下降的可能。”

而南华期货相关负责人对记者表示,“当前国内外经济形势依旧复杂多变,期货公司的传统经纪业务面临行业竞争加剧、低利率环境等多重因素影响,整体盈利能力有所下降。未来随着国内政策的继续发力,经济进一步回暖,也将促进期货市场活跃度的提升,推动行业发展。”

海通证券分析师孙婷认为,未来期货市场成交规模将有所回升。一是受诸多不确定因素影响,大宗商品价格波动加剧将进一步催生更多产业客户的避险需求;二是目前国内期货市场交易品种不断扩充,随着广州期货交易所的建立和碳排放权期货的上市,将进一步扩大期货交易的基础。

记者发现,虽然上半年期货行业整体表现出了下滑,但上市期货公司的业绩降幅明显小于行业整体情况。如4家上市期货公司实现营业收入167.78亿元,较去年同期的166.28亿元增长0.91%;实现净利润6.88亿元,较去年同期的7.05亿元下降2.4%。

在4家上市期货公司中,除了永安期货上半年净利润下降25.35%外,其余3家期货公司上半年净利润均实现了增长。

在行业数据普遍下行的背景下,上市期货公司南华期货、瑞达期货、弘业期货却实现了逆势增长。记者整理发现,境外业务和风险管理业务成为了这些期货公司逆势增长的重要抓手。

南华期货上半年实现营业收入26.38亿元,同比下降了16.14%;但其净利润2.30亿元同比增长36.73%。记者发现,南华期货上半年的经纪业务和风险管理业务表现一般。其上半年境内手续费及佣金净收入为1.65亿元,同比下降了19.89%;公司的场外衍生品业务新增名义本金324.65亿元,同比下降了23.70%。

相较而言,南华期货的财富管理业务和境外业务则十分亮眼。2024年上半年,公司公募基金管理规模为214.22亿元,同比增加了20.54%。其全资子公司横华国际实现营业收入3.21亿元,净利润2.00亿元,净利率高达62.30%,成为公司净利润的主要来源。

值得注意的是,虽然南华期货近90%的净利润由境外业务创造,但其半年报显示,其境外资产为117.23亿元,占总资产的比例仅为28.37%。

对于境外业务的发展,南华期货相关负责人对记者表示,南华期货是首批赴港设立分支机构的期货公司,并在中国香港、美国芝加哥、新加坡和英国伦敦设有当地持牌的金融机构。公司旗下各子公司在境外取得了包括伦敦金属交易所(LME)、芝加哥商业交易所(CME)等在内的14家主流交易所的会员资格、11个清算资质。

该负责人进一步称,近年来,随着中国期货市场的不断发展开放以及“一带一路”倡议的持续推进,“走出去”的中国企业的境外风险管理需求在不断提升,境外投资者参与境内期货市场的积极性也在逐步提高,期货公司境外业务的发展具备了广阔的空间。

瑞达期货今年上半年实现营业收入10.02亿 元,同比增长65.44%;实现净利润1.37亿元,同比增长16.60%。

记者发现,瑞达期货上半年业绩增长主要是因风险管理业务的贡献。据瑞达期货半年报,公司今年上半年风险管理业务实现营收7.03亿元,同比大增167.09%。其中,公司子公司瑞达新控场外衍生品交易实际名义本金539.89亿元,同比增长37.83%;权利金收入1.44亿元,同比增长63.05%。

不过,瑞达期货对记者表示,公司的风险管理业务更多的是一种恢复性增长。瑞达期货2023年半年报显示,其2023年上半年风险管理业务实现营业收入2.63亿元,较2022年同期下降 65.45%。

瑞达期货的境外业务规模虽然较小,但却呈现出高速增长的态势。其全资子公司瑞达国际金融股份有限公司上半年境外业务实现收入1064.96万元,较上年同期增长160.1%。

相较风险管理业务与境外业务,瑞达期货的经纪业务则表现平平。今年上半年,瑞达期货经纪业务收入2.45亿元,同比下降了16.2%。

而关于期货行业的风险管理业务,海通证券分析师孙婷认为,在期货经纪业务同质化竞争激烈、行业佣金费率面临下行压力等环境下,向以风险管理业务为代表的创新业务转型是期货公司发展的重要方向,预计未来风险管理业务在期货行业营收及利润中贡献将进一步提升。

弘业期货2024年上半年实现营业收入10.28亿元,同比增长了12.90%;实现净利润1280.07万元,同比大幅增长79.61%。不过,弘业期货上半年的利润而是主要靠投资收益带来。数据显示,弘业期货上半年实现投资收益2286.1万元,占利润总额的137.58%。

值得注意的是,混沌天成今年上半年亏损6702.97万元,是上述17家期货公司中亏损额最大的一家。据混沌天成半年报,公司今年上半年实现营业收入3.86亿元,同比增长了17.19%;实现净利润-6702.97万元,亏损额较上年同期扩大5189.22万元。

天眼查数据显示,混沌天成期货是由知名投资人葛卫东间接控股的一家期货公司。公开资料显示,葛卫东是一位依靠期货投资发家的“超级牛散”,是“牛散”中的“顶流”,长期位列《胡润全球富豪榜》。Choice数据显示,截至2024年6月30日,葛卫东及其旗下公司现身多家上市公司的十大流通股东名单之中,持股市值超过40亿元。

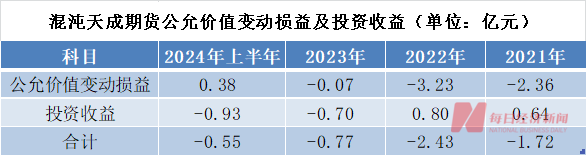

每日经济新闻记者发现,混沌天成已经连续3年亏损。2021~2023年,混沌天成的净利润分别为-1.64亿元、-2.19亿元、-1.83亿元。如果今年混沌天成继续亏损,其将实现连续4年亏损。

通过混沌天成过去3年的年报可以发现,混沌天成亏损的主要原因在于其投资股票失利。2021~2023年,混沌天成的公允价值变动损益和投资收益之和分别为:-1.72亿元、-2.43亿元、-0.77亿元。

每日经济新闻记者发现,混沌天成2021~2023年的投资收益和公允价值变动均是因为股票投资收益或浮盈变动所致。

而今年上半年,混沌天成投资股票亏损仍拖累了其业绩表现。据混沌天成期货2024年半年报,公司今年上半年投资收益为-9307.07万元,本期较上期减少6754.39万元,主要是因为本期母公司股票卖出亏损较去年增加所致;公允价值变动收益为3810.12万元,较去年减少174.14万元,主要是母公司股票投资浮亏较去年增加。

对于混沌天成的业绩情况,每日经济新闻记者多次拨打其财报所留联系电话,均显示无法接通。截至发稿,混沌天成也尚未回复记者的采访邮件。

值得注意的是,混沌天成不仅遭受业绩上的压力,其合规情况也同样面临风险。9月6日晚间,深圳证监局官网发布《关于对混沌天成期货股份有限公司采取责令改正措施的决定》,主要因为混沌天成未建立健全对香港子公司的全面风险管理体系,未及时发现香港子公司部分业务风险并采取有效管控措施,违反了《期货公司监督管理办法》(证监会令第155号,下同)第五十一条的规定。同时,混沌天成总经理黄璐、首席风险官李楠也被深圳证监局采取出具警示函措施的决定。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。