日前,贵阳银行召开2024年半年度业绩说明会。会上,有投资者提问:“在房地产协调机制方面的进展情况,以及住房按揭贷款的情况如何?”贵阳银行行长盛军表示,该行及时制定了《贵阳银行推动城市房地产融资协调机制的实施方案》,成立领导小组及工作专班,优化贷款审批流程,细化尽职免责规定,提高项目落地效率,一视同仁满足不同所有制房地产企业合理融资需求,促进房地产市场平稳健康发展。

每经记者|张祎 每经编辑|马子卿

9月5日,贵阳银行以网络文字互动形式召开2024年半年度业绩说明会,针对上半年经营成果及财务状况与投资者进行互动交流和沟通。

财报显示,2024年上半年,贵阳银行实现营业收入74.06亿元,实现归属于母公司股东的净利润26.66亿元。截至6月末,该行总资产达7138.92亿元,较年初增加258.23亿元,增长3.75%,资产规模继续保持贵州省第一。

贵阳银行董事长张正海在业绩说明会上介绍,今年上半年,贵阳银行着力稳增长、调结构、防风险、增动能、提效能,不断优化经营策略,进一步向内涵精细化管理转变,努力实现质量、效益、风险的综合平衡和协调发展。下半年,该行将在守好风险底线的同时,聚焦“改革转型、管理精进和深化创新”三项策略,全面提升经营管理质效,推动高质量发展行稳致远。

对于上半年主要经营情况,张正海介绍,今年上半年,贵阳银行(SH601997,股价4.90元,市值179.15亿元)围绕“四新”主攻“四化”主战略和“四区一高地”主定位、“强省会”五年行动、“富矿精开”等重大安排部署,不断加大实体经济重点领域和薄弱环节支持力度。

从相关数据看,截至6月末,该行“四化”领域贷款余额1632.34亿元,较年初增长4.54%;“强省会”领域贷款余额1584.65亿元,较年初增长6.63%;制造业企业贷款余额216.55亿元,较年初增加1.65亿元;民营企业贷款余额397.69亿元,较年初增加1.77亿元。

就支持普惠金融、绿色发展、科技创新等国民经济重点领域和薄弱环节方面的工作,张正海表示,贵阳银行始终重视立足自身禀赋的特色化发展,当好服务实体经济的生力军。

据介绍,该行在总行和一级分行分别设立普惠金融经营管理机构,将金融服务进一步向个体工商户、农户、新市民等长尾市场主体下沉;构建了“绿色金融+”服务模式,持续加大对绿色产业的信贷投入,2024年上半年成功发行30亿元绿色金融债券;将企业科技创新能力、知识产权软实力纳入评价体系,推出相关专项贷款,拓展供应链融资渠道。

此外,该行立足贵州区域特色,打造“爽爽银发课堂”养老品牌;持续深化数字化转型战略,通过数字化经营、运营、管理及数字化能力建设的多维度协同推进,不断优化服务体验、升级产品质量、提升经营效率。

半年报显示,上半年,贵阳银行加大对城市更新、住房租赁、工业用房等政策支持领域的信贷投放力度,执行差别化住房信贷政策,及时调整个人住房贷款套数认定标准、首付比例要求及利率下限政策,全力满足购房消费者合理贷款需求。

业绩说明会上,有投资者提问,“在房地产协调机制方面的进展情况,以及住房按揭贷款的情况如何?”

对此,贵阳银行行长盛军表示,该行及时制定了《贵阳银行推动城市房地产融资协调机制的实施方案》,成立领导小组及工作专班,优化贷款审批流程,细化尽职免责规定,提高项目落地效率,一视同仁满足不同所有制房地产企业合理融资需求,促进房地产市场平稳健康发展。

一方面,专门负责对住建局推荐的房地产“白名单”项目进行专项调查、审查、审批,建立绿色通道,提升业务办理效率;另一方面,修订了该行《房地产专项业务尽职免责管理办法》,将房地产融资协调机制“白名单”项目授信纳入尽职免责范围,并制定房地产融资协调机制“白名单”项目考核优惠政策,对“白名单”项目的FTP、风险权重等进行专项优惠;最后,按照个人住房贷款业务发展定位,通过贷款支持助力释放住房消费潜力,全力满足购房消费者个人住房贷款需求,住房按揭贷款规模持续稳定增长。

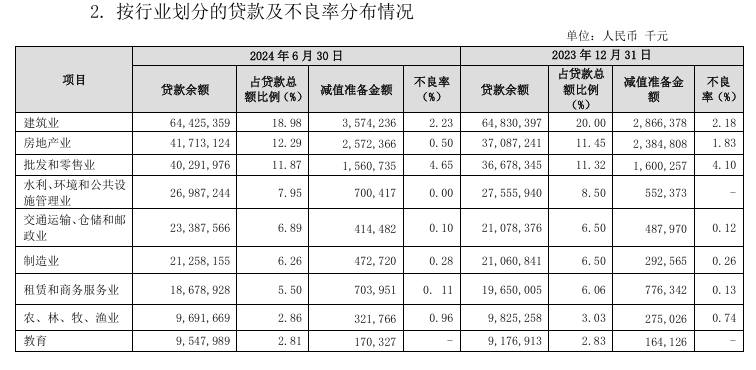

截至2024年6月末,贵阳银行房地产业贷款余额417.13亿元,占贷款总额的12.29%,较年初增加46.26亿元;房地产业不良率为0.5%,较年初下降1.33个百分点;个人住房按揭贷款余额212.10亿元,较年初增加6.33亿元,增长3.08%。

截至今年6月末,贵阳银行贷款总额3394.01亿元、较年初增长4.74%,不良贷款率为1.62%、较年初上升0.03个百分点。在业绩发布会上,盛军也就投资者关心的资产质量管控压力来源及应对措施进行了回应。

盛军表示,贵阳银行的资产质量管控压力主要受外部宏观经济环境影响,建筑业、批发零售业和房地产业在短期内面临经济和产业结构调整转型。该行针对上述情况,一是优化授信策略,强化授信管理,持续加大信贷结构调整;二是优化信用风险识别、监测、控制策略,不断提高信用风险管控能力,加大存量不良资产处置。

同时,有投资者关注到,贵阳银行资本充足率日渐提升。截至6月末,该行资本水平保持充足,资本充足率14.38%,一级资本充足率13.19%,核心一级资本充足率12.14%。

对此,盛军介绍,该行持续强化资本约束,不断优化业务结构,减少高风险权重资产投资,扩大低风险权重资产规模,使得该行信用风险、市场风险和操作风险加权资产规模较年初均出现不同程度下降,资本充足率逐步提高。他表示,2024年半年度该行资本充足率指标在A股上市城商行中位于前列,资本较为充分。

此外,相较去年同期,该行2024年中报净息差下降0.37个百分点至1.81%,贵阳银行净息差这一变动情况也受到了投资者密切关注,提出“负债端成本如何管控?”等问题,

对此,贵阳银行首席财务官李云回应称,主要受信贷需求偏弱、LPR持续下行和存款定期化等因素影响,净息差持续收窄,与行业趋势保持一致。

李云介绍,在资产收益率持续下行的趋势下,该行持续加强负债成本管理,将继续坚持“量价协调”发展理念,以实现“量、价、结构”的综合平衡为管理目标,增加低成本资金流量和资金沉淀,持续调优存款期限结构。同时,增强金融市场交易和主动负债能力,提高市场化资金择时摆布能力,控制同业负债成本,逐步修复净息差。

封面图片来源:每经记者 张海妮 摄

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。