每经记者|王砚丹 每经编辑|叶峰

一年半以来首只破发转债出现了。

9月5日,万凯转债在深交所上市,开盘即低开5%,之后小幅上冲至96.9元后继续回落,最终以下跌6.30%报收,收盘价为93.696元,投资者中一签亏63.04元。

上一只破发的可转债还要追溯到2022年12月19日,齐鲁转债上市当天以下跌4.87%报收。

分析师:万凯转债破发是股性缺乏与债底无力共同作用的结果

资料显示,万凯转债本次总发行规模为27.00亿元。万凯新材表示,公司主营聚酯材料研发、生产、销售,本次发行的募集资金投资项目MEG一期60万吨项目拟选取先进的天然气制MEG工艺,形成年产60万吨的上游原材料MEG产能,有利于公司深化实施纵向一体化战略,提升上游原材料环节自主供应能力、成本控制能力和质量把控力度,进一步提升公司综合竞争力。

中证鹏元评定万凯新材主体信用等级为AA,评级展望为稳定,万凯转债信用等级为AA。中证鹏元认为,2023年我国瓶级PET行业产能集中投放,但市场需求增长不及供给端,瓶级PET销售均价下滑,公司主业盈利能力弱化。但公司作为国内领先的聚酯材料生产销售企业,近年PET产品销售收入总体较快增长,市场知名度较高。此外,公司直接融资和间接融资渠道较为通畅,具备良好的再融资能力。

但在万凯转债上市之前,已有投资者对其上市后表现表示担忧。如有市场人士就表示,万凯新材由于发行量较大,股东配售率比较低,加之目前行情低迷,估计不赚钱,甚至有破发的风险,首日见好就收。

东方金诚研发部分析师翟恬甜则认为,万凯转债上市即破发的背后是股性缺乏与债底无力共同作用的结果。

她指出,一方面,万凯转债发行规模明显偏大,对正股存在较强稀释作用,转债价格缺乏股性因素支撑。万凯转债发行规模27亿元,当前正股流通市值仅28.47亿元,上市当日万凯转债的转股稀释率达到31.4%,创下历史新高,成为拖累万凯转债上市首日表现的主要因素。

另一方面,万凯转债发行人上半年业绩下滑削弱市场信心,也对转债上市表现形成拖累。2024年以来,转债市场遭遇多轮信用风险冲击,令投资者对转债定价趋于谨慎。万凯转债发行人万凯新材主营聚酯瓶片材料,2023年以来由于行业产能释放过快、供需结构恶化,发行人业绩受到较强压制,8月末半年报数据显示,上半年万凯新材净利润同比下滑87.66%,业绩显著趋弱使万凯转债及其正股均缺乏上行动能。

本次万凯转债上市首日即破发,令中签者蒙受了不小损失,包括保荐人中金公司。

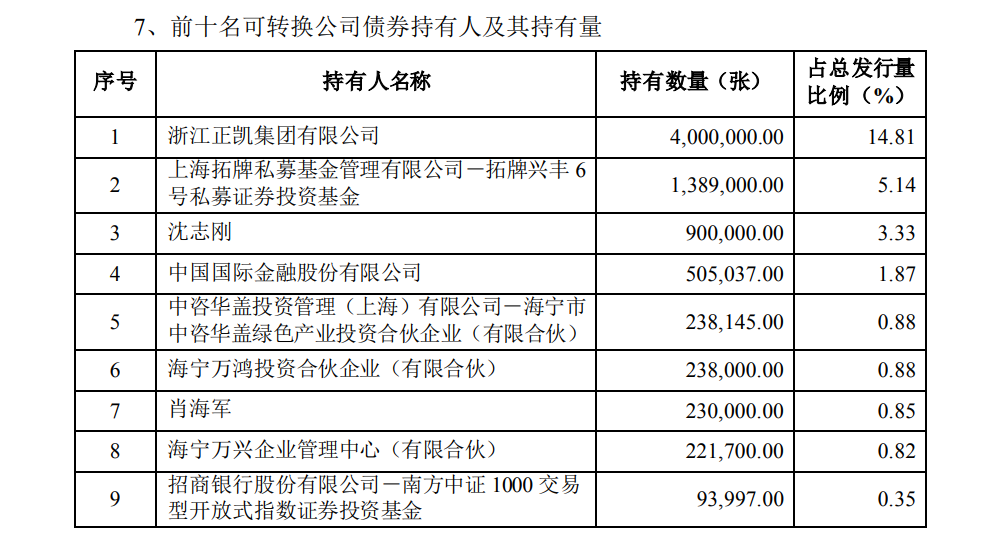

公告显示,本次万凯新材发行向原股东优先配售1109.04万张,即11.09亿元,占本次发行总量的41.08%;网上社会公众投资者实际认购数量为1540.57万张,即1540.57万元,占本次发行总量的57.06%;保荐人中金公司包销可转换公司债券的数量为50.38万张,包销金额为5038.84万元,占本次发行总量的1.87%。

按照首日收盘价,中金公司本次包销浮亏317.45万元。根据上市公告,中金公司位列万凯转债第四大持有人。

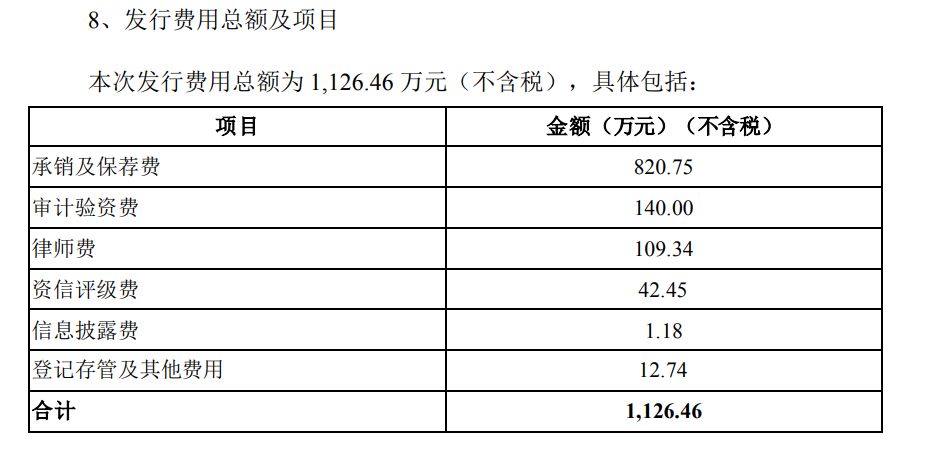

值得一提的是,本次万凯转债发行,除了中金公司担任保荐人(联席主承销商)外,还有中信证券担任联席主承销商。而本次可转债发行的承销及保荐费一共为820.75万元。

另外值得一提的是,万凯新材的正股也是IPO首日上市即破发。公司2022年3月29日在深交所创业板上市,发行价格为35.68元/股,当日开盘跌破发行价。截至当日收盘,万凯新材报31.81元,跌幅10.85%。上市后万凯新材仅在2022年年报披露后进行过一次转增股本,比例为10转5。目前复权后其发行价仍达到约每股23.13元,9月5日,万凯新材正股收于每股9.95元,已较其发行价下跌超过50%。

信用风险是近期转债市场估值定价的核心变量,但出现2021年破发潮可能性不大

从二级市场成交来看,由于出现破发,万凯转债中签者观望意愿较为强烈,当天成交额为9.141亿元,换手率不足40%。而在可转债交易历史上,新债上市大面积破发较为罕见,仅2020年12月至2021年3月期间,受2020年10月永煤事件、12月鸿达短融违约等风险事件冲击,转债市场避险情绪明显上升,期间15只转债上市首日出现破发,但随后转债市场迎来牛市,投资者信心再度凝聚,转债破发事件鲜有发生。那么万凯转债之后,新债发行是否会重蹈2020年年底至2021年初的覆辙?新债还能不能打,成为投资者关注的问题。

对此,翟恬甜表示,本轮万凯转债首日破发的市场环境,与2021年转债市场破发潮有相似之处,均在于违约事件冲击令投资者风险偏好明显下降,尤其是搜特、鸿达、蓝盾与岭南转债陆续实质性违约,对转债债底产生较大冲击,负面情绪下"固收+"等风险偏好较低的机构投资者纷纷减持转债,使转债不仅没有在权益市场深度调整时出现较强的抗跌属性,反而相比正股多日超跌,信用风险成为近期转债市场估值定价的核心变量。

不过,翟恬甜强调,当前也与2021年初存在较大不同,即投资者对转债信用风险的价值重估更趋理性。"我们注意到,2021年初破发潮期间,所有新上市转债价格均有承压,上市首日收盘价中位数仅105.59元,首日涨幅超过20%的转债占比不足10%。但看今年7月以来上市的15只转债,虽然信用风险事件扰动下,破面转债数量不断上行,但新上市转债未受到大面积冲击,首日中位收盘价达到122.5元,其中四成首日涨停57.3%,绝大部分新上市转债均有较好的基本面支撑。"

翟恬甜同时指出,新发转债上市首日表现会受近期市场表现、投资者情绪、发行人基本面、发行规模、转股稀释率等多重因素影响。短期来看,不排除有个别转债再度出现破发,但要形成如2021年初的破发潮可能性不大。这是考虑两点,一是随着再融资政策收紧,当前监管对转债预案审核较为严格,发行人基本面及募集资金用途合理性是重点审核内容,因此后续绝大部分新发转债的业绩支撑能有保障;二是当前投资者对转债信用风险定价更趋理性,在市场资产荒延续、存量转债规模下降、高风险个券陆续暴雷的情况下,新发转债成为投资者转债配置的重要选项。对于转债破发风险,短期可重点防范发行规模较大、转股稀释率较高、中报业绩表现不佳的个券。

此外,对于近期转债市场环境运行,翟恬甜指出,上周(8月26日)以来,上一轮岭南转债造成的信用冲击有所缓解,转债开始在正股拉动作用下筑底反弹。随着上周三(8月28日)银行股开始冲高回落,权益市场出现风格切换,高股息板块抱团瓦解使资金切入前期深跌的中小盘股,带动转债市场迎来全面回暖,破面低价券的价格也开始整体修复,但整体流动性依然较弱,成交额仍维持400亿元较低水平,市场情绪仍未出现趋势性反转。目前市场并未完全因为正股修复而放松对高风险转债违约风险的警惕,这部分低价券后期修复节奏预计仍然缓慢,且修复动力还是主要看企业基本面的修复。预计在实质性政策出台或增量资金入场之前,未来一段时间转债市场或以震荡筑底为主,持续的价格改善仍取决于未来的增量政策,以及转债发行人的业绩修复节奏。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。