每经编辑|毕陆名

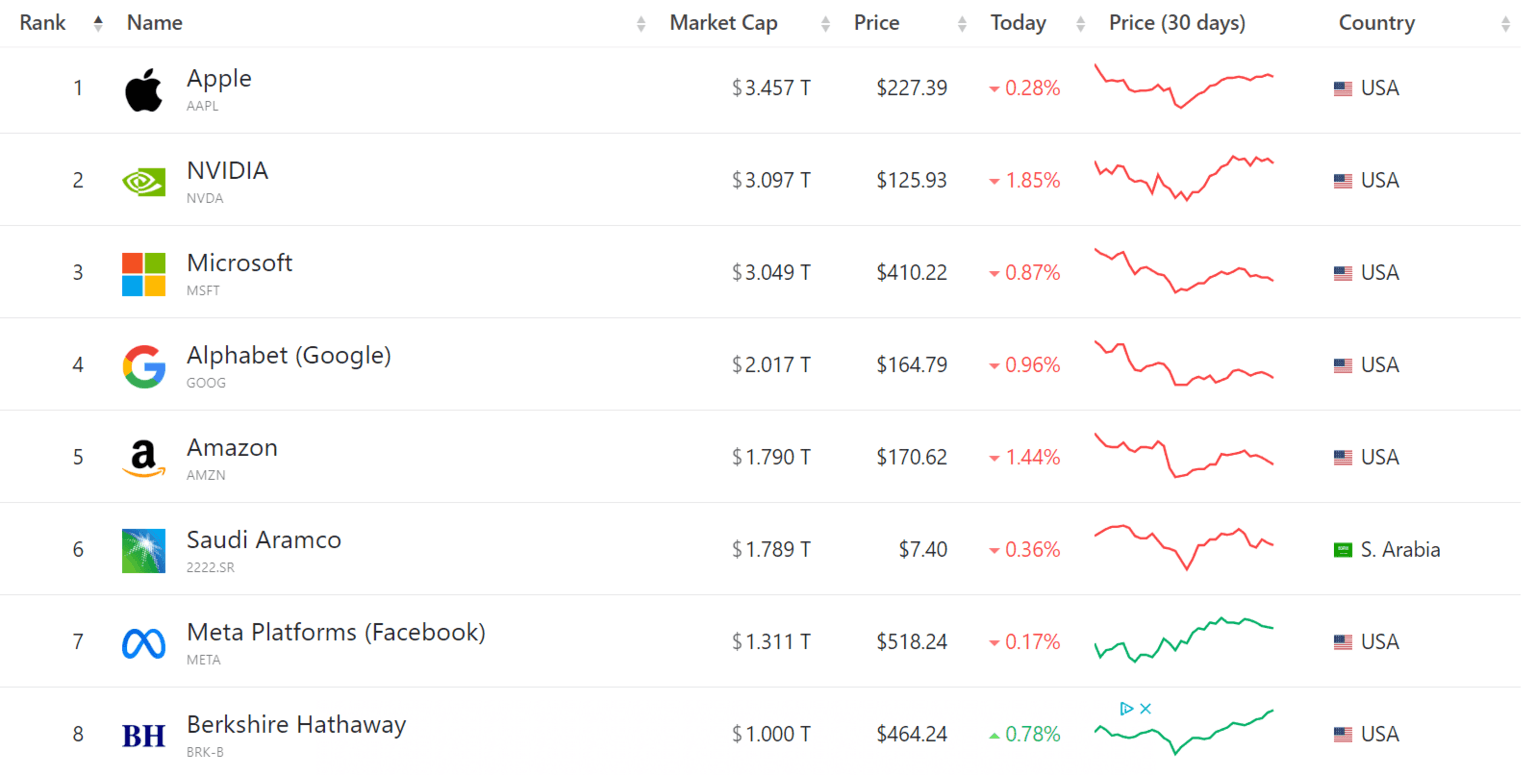

当地时间周三,股神巴菲特旗下的伯克希尔哈撒韦公司股价上涨近1%,市值首次涨破1万亿美元大关,成为首家加入“万亿美元俱乐部”的非科技行业的美国公司。

当前,全球市值最大的公司由科技企业占据绝对的主导,包括苹果、英伟达、微软、谷歌母公司Alphabet、亚马逊、Meta。仅有沙特阿拉伯的国家石油公司沙特阿美是非科技类企业,市值超过1万亿美元。

今年,由于伯克希尔的保险业绩强劲,叠加美联储料将在9月会议上降息,市场对经济的乐观情绪不断增强,对伯克希尔的股价构成提振。该公司今年以来累计上涨约30%,显著跑赢美股大盘,标普500指数同期上涨约18%。今年也是伯克希尔十年以来最好的年度开局之一。

仅今年一年,伯克希尔的市值就增加了2000多亿美元,创下了该公司自己的历史纪录,虽然这一涨幅与英伟达疯狂的近2万亿美元的市值增长仍形成鲜明反差。不过与美股备受追捧的科技七姐妹整体来看,伯克希尔的年内涨势相差不远。

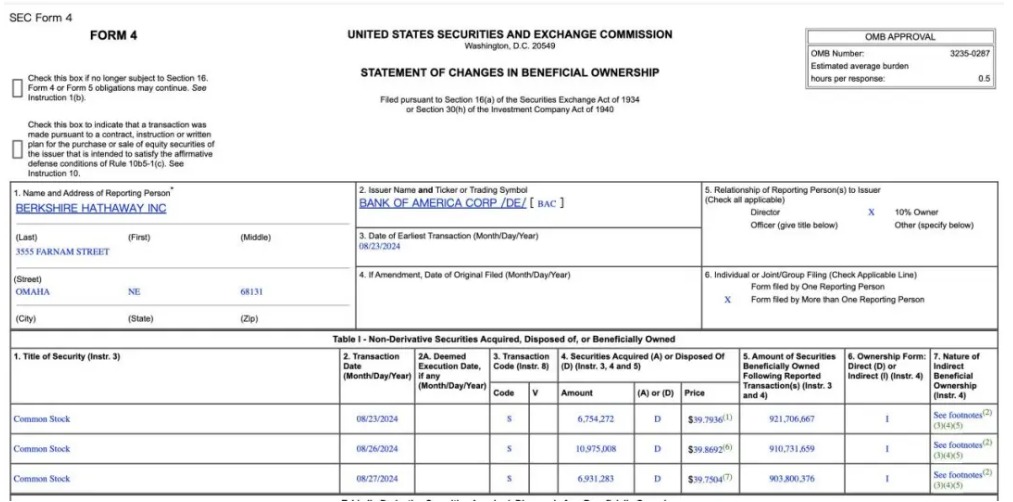

日前,美国证券交易委员会(SEC)披露文件显示,巴菲特旗下的伯克希尔哈撒韦在8月23日至8月27日期间出售了约2470万股美国银行普通股,交易金额约为9.819亿美元。

巴菲特早在今年7月,就已经开始减持其第二大重仓股美国银行,连续12个交易日套现38亿美元。

在“消停”了半个月后,本月的15日至19日期间,巴菲特再度卖出了约1400万股美国银行股票,价值约5.5亿美元。

截至目前,伯克希尔年内已经累计抛售了约1.2亿股美国银行的股票,依然持有美国银行约9.03亿股股票,按39.67美元/股的最新价计算,持股价值在358亿美元左右。

伯克希尔为何频频抛售美银股票?

到目前为止,巴菲特本人一直对其减持美国银行的理由和意图保持沉默。

外界猜测的原因包括,美国银行的估值过高、巴菲特可能在为美联储货币政策转变准备等。近年来,伯克希尔已经陆续清仓了多家银行的股票,包括美国合众银行、富国银行、纽约梅隆银行。

此外,沃伦·巴菲特旗下的伯克希尔·哈撒韦公司披露的文件显示,今年第二季度,伯克希尔减持最多的都是苹果(AAPL),当季减持逾3.89亿股,市值约820亿美元,持股数环比一季度减少49.3%,在投资组合中占比环比下降超过10个百分点,降至30.52%。以上数据和伯克希尔8月初公布的二季度数据一致。

对于至于减持苹果的原因,巴菲特早在今年5月的伯克希尔股东大会上表示,减持苹果公司股票是由于投资获得可观收益后的税收原因,而不是基于对该股的长期判断。苹果公司极有可能在2024年底仍然是伯克希尔最大的单一股票,巴菲特表示,还是会长期持有苹果、可口可乐和美国运通这三家公司的股票。巴菲特指出,如果未来美国政府为了弥补不断上升的财政赤字而提高资本利得税,那么今年出售“一些苹果”将从长远来看有利于伯克希尔股东。

美国云计算公司Snowflake(SNOW)是仅次于苹果的二季度第二大伯克希尔减持个股,当季伯克希尔清仓了一季度末持有的总共612万股,市值约8.4亿美元,不过这部分股票在伯克希尔的投资组合中相对较少,占比仅0.03%。另外,媒体集团派拉蒙环球也是报告期内遭到伯克希尔清仓的股票。

报告期内,伯克希尔新进了两家公司的仓位,分别是美国最大美妆零售商Ulta美妆,当季伯克希尔建仓Ulta Beauty 69万股,市值约2.66亿美元;军工股海科航空(HEICO Corporation),当季建仓海科航空(HEI)104万股。

每日经济新闻综合公开信息

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。

封面图片来源:视觉中国

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。