每经记者|任飞 每经编辑|赵云

上周(7.29-8.4),债市又火了一把,存量债市资产的收益率又见下探,市场关于债市投资的谨慎态度也愈发显得尴尬,甚至有观点认为,债市风险正在脱敏。

然而,量价关系背后毕竟是供求体现,在目前低风偏资金配置抱团的大背景下,未来债券资产的供应压力正在增加,而这也进一步推升了现存债券资产的投资风险。

上周,债市行情再度火热,不少业内人士表示“又赢麻了”。有公募业内人士向《每日经济新闻》记者坦言,债市的风险不断在业内被脱敏,似乎不是一件好事。

理解起来并不难,就是因为收益率曲线的持续下行,已经让越来越多的综合评估要素开始发出警报。

一方面,收益率的下降对资产配置的新增资金来说是利空,并没有更多选项支持他们继续做多;

另一方面,长端利率的下行也在影响汇率稳定,市场干预对前期进场的资金获利了结也构成压力。

换言之,目前的债市行情其实对短期套利和中期投资都不友好,但这样的情况一直在市场中上演,并且在上周继续加强了资金的抱团。

从收益率曲线能看出,30年国债利率下行临近突破2.35%,10年期国债利率不断下行逼近2.1%。虽然有叠加跨月因素,在央行未采取利率调控操作前,长端国债利率下行趋势仍难扭转。广发期货的研报就指出,目前的行情适合快进快出,单边策略上前期多单可暂时持有,一旦央行采取措施需要快速止盈,无单谨慎追涨。

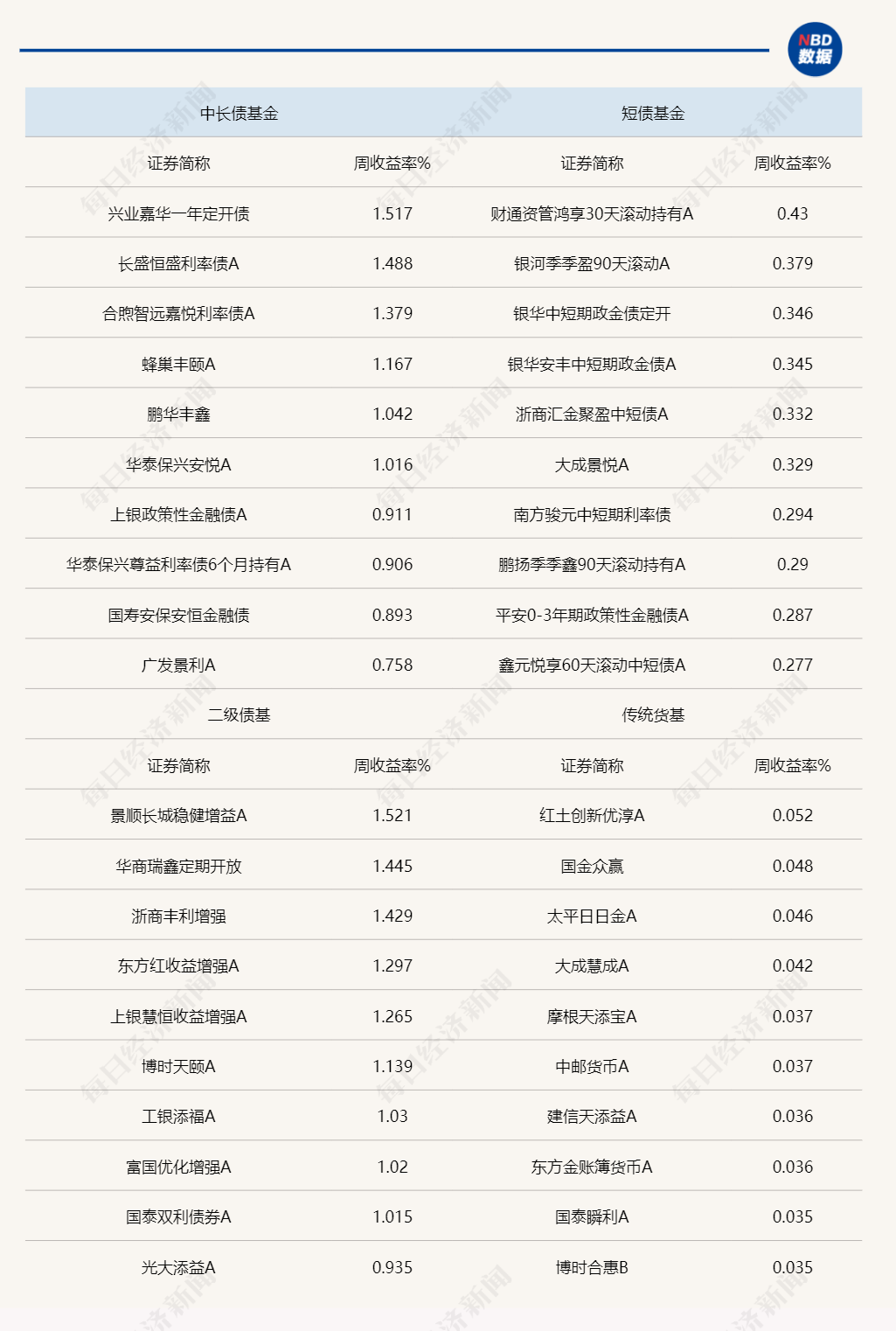

因此,在基金投资方面,短期收益激增也使得一众中长期纯债基金业绩出众。Wind统计显示,上周中长期纯债基金平均收益率水平达到0.2165%,超过短债基金的0.1139%,更鲜明的是头部业绩产品当中,兴业嘉华一年录得1.5174%,超过1%周收益的有6只基金(统计初始份额)。

这样的高收益率水平在此前多周统计中不曾上演,对此有分析人士认为,还是资产荒背景下的低风偏资金聚集效应所致。诺安基金分析指出,实体融资需求不足,社会风险偏好较低推升固收投资需求,债市资产荒的逻辑还在继续演绎。

上周各类型债基头部业绩产品统计 来源:Wind

然而,毕竟量价关系背后依然是供求的体现,就目前低风偏资金配置抱团的大背景下,未来债券资产的供应压力正在增加,而这也进一步推升了现存债券资产的投资风险。

有分析指出,总的来说,降息对短端利好较为确定,曲线整体可能呈现陡峭化。策略上,建议维持组合的杠杆久期,如果遇到长端利率调整,择机做利率波段。

而这样的策略建议,实际上也是一种被动选择,制约因素中最关键的还是供给不匹配,简单来说,即目前债市资金买债的需求明显高于供给的需求。

据国金证券统计,2024年1月到7月,利率债供给规模合计14.50万亿元,较2023年同期增长681亿,由于到期压力较大,整体净融资规模较低,为4.85万亿,较2023年同期减少5378亿,剔除2021年后,年内前7月利率债净融资规模为近五年最低。

展望后市,8、9月利率债单月净融资规模或在0.8万亿-1.3万亿元,虽较7月总量有所增加,但基本处于季节合理区间,且已远低于5月总量水平,利率债供给冲击对债市影响或偏弱,但仍需关注潜在的供给冲击风险。

截至8月1日,年内各地已累计发行2297亿元的未披露“一案两书”新增专项债,占各省已发行新增专项债规模比重均值为44%,而去年该比重为18%,需密切关注后续未披露“一案两书”新增专项债发行动向。

因此,在资产荒逻辑背景下,受前期央行公开市场降息及银行跟进调低存款利率影响,收益率曲线仍有可能继续惯性下移。而信用债表现较好,信用利差进一步收窄,或也进一步催化债市资金开始将目光转向此类前期谨慎的品种当中。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。