◎ 日本央行加息,将政策利率提高至0.25%,同时公布了缩表计划。日元是否迎来拐点?

每经记者|文巧 每经编辑|兰素英

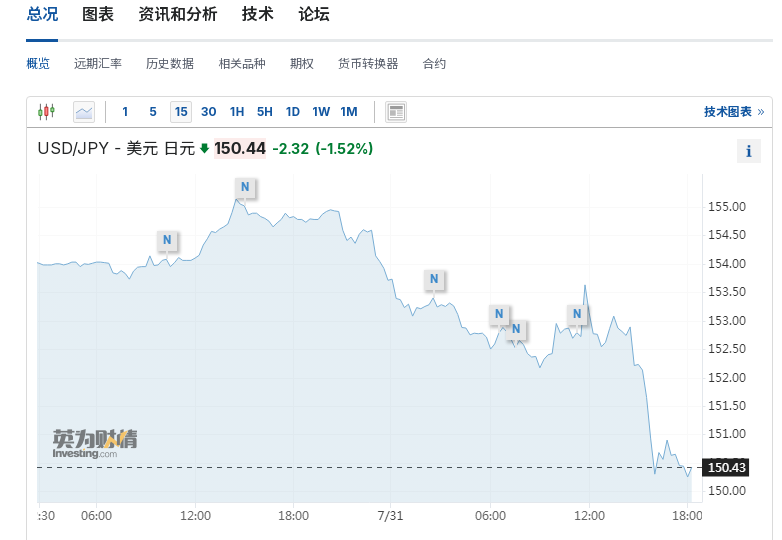

7月31日,日本央行在货币政策会议上演“双重暴击”,不仅继3月决定解除负利率政策之后再次加息,还同时宣布了“缩表”计划。截至发稿,美元对日元汇率约为1美元兑150.44日元,跌幅扩大至1.52%。东证指数收涨1.45%,日经225指数收涨1.49%。

图片来源:谷歌财经

日本央行将作为政策利率的“无担保隔夜拆借利率”的诱导目标从0~0.1%左右上调至0.25%左右,同时计划到2026年一季度时将目前每月6万亿日元规模的购买额减少一半。

外媒分析称,日元贬值是日本央行此次行动的关键诱因。今年,日元对美元汇率曾一度跌至38年来的最低水平。上月,瑞穗经济学家在一份报告中敦促日本政府和央行采取行动支持日元,指出日元贬值扩大了日本大公司和小公司之间的利润差距,这将影响中长期经济增长。

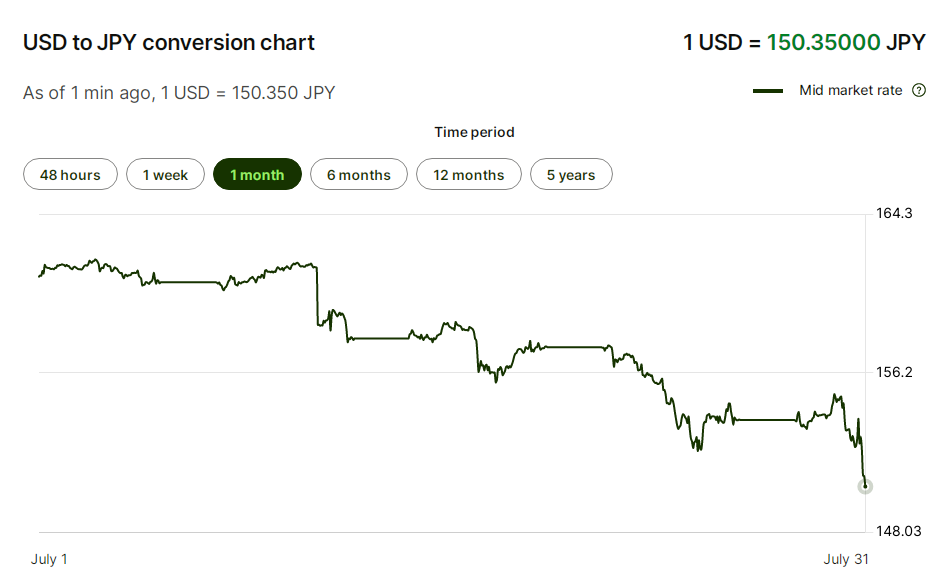

《每日经济新闻》记者注意到,由于交易员预期日本央行将加息,7月至今日元对美元汇率已上涨逾6%。日元走势的逆转也扰乱了套利交易,瑞银称,过去两周,全球对冲基金几乎收回了去年建立的所有日元空头头寸。

那么,随着日本央行正式宣布加息和缩表的进程,日元的拐点是否已经到来?

在日本央行宣布将利率上调至0.25%后,市场迎来了较为显著的变化。截至发稿,美元对日元汇率约为1美元兑150.44日元,跌幅扩大至1.52%。而在本月初,1美元还能兑换161。

图片来源:英为财情

日本央行选择加息的背景是,今年日元曾一度跌至几十年来的最低水平。日本央行面临着越来越大的压力,不得不加息以支撑日元。

日本此前长期的低利率与美联储之间的利差是日元疲软的主要因素,而低利率迫使一些投资者在国外寻求更高的回报,又导致日元进一步走低。而随着日元不断贬值,日本经济出现了明显的分裂:大型跨国公司受益,因为贬值的货币会增加日本大型出口商的收入,但消费者和较小的国内企业受到挤压。

由于日元贬值,丰田在2023财年(截至2024年3月)成为首个年度营业利润突破5万亿日元大关的日本企业,而包含许多出口导向型公司的日本日经225指数今年创下了一系列历史新高。

但对于消费者而言,日元贬值使得食品和燃料等进口商品更加昂贵,成本上升和价格持续走高的预期导致消费者削减支出,由此又导致小型企业受到需求减少和成本增加的双重挤压。

上个月,瑞穗经济学家就在一份报告中敦促日本政府和央行采取行动支持日元,指出日元贬值扩大了日本大公司和小公司之间的利润差距。“从中长期经济增长的角度来看,这是不可取的。”报告警告道。

日本央行的加息势在必行。事实上,纽约时报称,日本今年已花费数百亿美元进行干预。该报分析称,虽然加息可能会使抵押贷款等变得更贵,但会对消费者支出产生总体积极影响。

不过,中金认为,本次加息幅度不大,利差依然较高,考虑到套息交易较高的夏普比率(注:代表投资者额外承受的每一单位风险所获得的额外收益),目前看对套息交易影响不大,因此,对日元汇率影响相对有限。

此外,货币政策会议的另一项关键事件是“缩表”。7月31日,日本央行宣布计划在2026年第一季度之前将其政府债券购买量减半,目前每月价值约6万亿日元。新的货币市场操作指引将于2024年8月1日起生效。受此影响,日本基准10年期国债收益率一度上涨6.5个基点,达到1.06%,2年期国债收益率攀升至15年来的最高水平。

国金证券此前的报告认为,短期而言,只要日本央行以渐进的和可预见的方式缩表,对长端利率的影响和日元走势的影响可能也是有限的。

每经记者注意到,最近几周,由于交易员预期日本央行将加息,日元恢复了一些涨势。7月至今,日元对美元汇率已上涨了超6%。

图片来源:金融科技网站Wise

日元走势的逆转也扰乱了套利交易——即投资者借入低利率货币并投资于高收益货币,由于日本央行长期将利率水平维持在低位,日元往往被视为套利交易中最具吸引力的货币之一。这也是声名远扬的“渡边太太”们一直以来的赚钱方式。

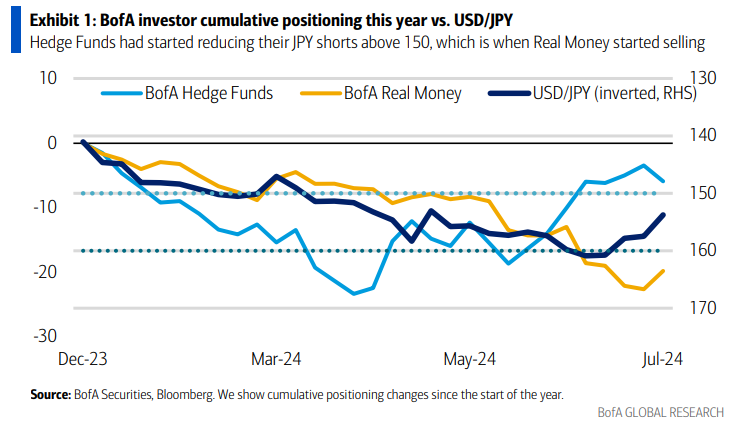

当地时间7月30日,据路透社援引瑞银的一份最新报告,在过去两周,日元兑美元强劲上涨期间,全球对冲基金已开始大规模撤出对日元的看跌押注。瑞银称,随着日元对美元汇率的上涨,对冲基金几乎收回了去年建立的所有日元空头头寸。与此同时,实体货币社区或传统的多头资产管理者利用最近的日元反弹作为继续抛售货币的机会。

美银美林也持有相似的观点。据美银美林分析,绝大部分日元逼空交易可能已经结束,对冲基金在今年一季度凶猛做空日元,但在美元对日元汇率升至150左右时开始减少日元空头头寸;而实际资金(real money)在年初对做空日元比较犹豫,但在汇率超过150后开始卖出日元,并在汇率突破160后继续卖出。

图片来源:美国银行全球研究报告

一般情况下,市场参与者通常会使用拐点来设置止损。那么,随着日本央行正式宣布加息和缩表的进程,日元的拐点是否已经到来?

巴克莱首席日本经济学家Naohiko Baba的观点是,虽然市场对加息最终能给日元带来多大支撑存在疑问,但日本央行可以在等待美联储降息的同时,帮助缩小日美之间的利差。

近期,美国的通胀指标表明,美联储可能会在今年晚些时候降息。据报道,6月份美国核心PCE降至2.6%,远低于一年前的4.3%和两年前的5.6%。“归根结底,美国这边才是最重要的。”Naohiko Baba说道。“日本央行能做的就是争取时间。”

FX策略分析师David Finnerty也称,“美元兑日元很容易跌破200日均线附近的任何支撑位,交易员可能希望看到150日均线以下是否有止损点,但这可能必须等到美联储会议结束后才能实现。”

ING Think全球市场主管Chris Turner认为,(空头)头寸过高仍是一大核心问题。“投机性日元期货空头头寸最近达到了过去20年来的最高水平,并且还有很大的回撤空间。”

另有分析表示,“到目前为止,我们看到的是更大的看涨背景下的小幅回调。现在断言美元对日元汇率已经触顶为时过早。要让这些情景成为现实,还要看更多的数据和美联储的动向,这可能会为长期套利交易的平仓提供进一步的动机,给美元对日元汇率带来更大的下行压力。”

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。

封面图片来源:每经特约记者 郝帅 摄

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。