每经记者|王海慜 每经编辑|叶峰

最近,公募基金二季报相继披露。据统计,今年二季度公募基金加仓主要聚焦科技、出海、红利三大方向,且科技股受到明显关注。

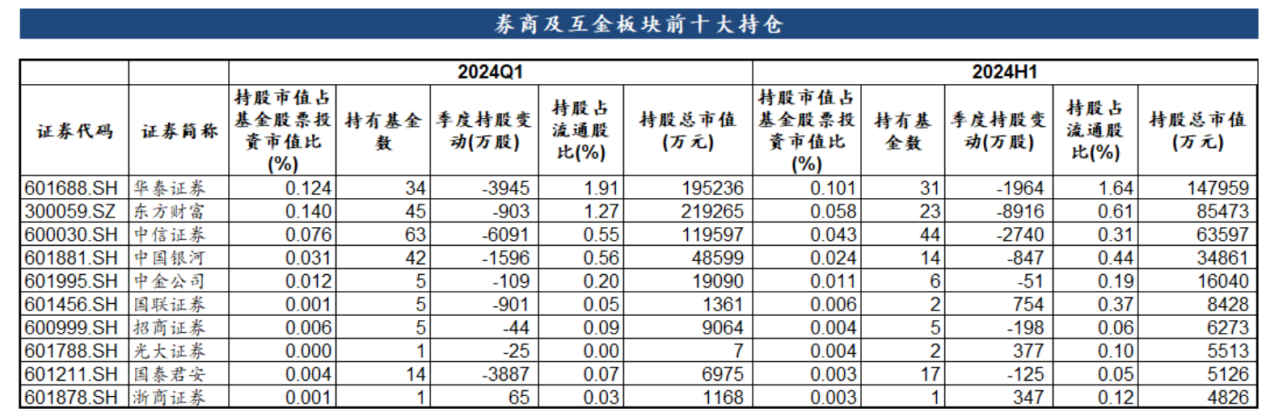

相比之下,二季度公募基金对券商板块仍然以减仓为主。截至今年上半年末,公募基金对券商板块的持仓仍集中在大中型券商。中信证券、华泰证券、中国银河、招商证券等多家头部券商在二季度纷纷被公募基金减持。同时,二季度公募基金还对东方财富进行了较大幅度的减持。

另一方面,光大证券、浙商证券、国联证券等在二季度获公募较多逆势增持,其中浙商证券、国联证券具备并购重组概念。

二季度公募基金减仓多家头部券商

今年一季度、二季度公募基金对券商板块持仓情况变化

图片来自:某券商非银团队

据某券商非银团队统计,截至2024年上半年末,公募基金股票投资中券商板块持仓比例为0.27%,较2024年一季度末减少0.19个百分点,同比减少0.1个百分点。而在2022年二季度末,公募基金股票投资中券商板块持仓占比达到了1.53%。

截至今年上半年末,公募基金对券商板块的持仓仍集中在大中型券商。其中,中信证券、华泰证券、中国银河、招商证券、中金公司、国泰君安等多家头部券商在二季度纷纷被公募基金减持。而这些券商大多是连续第2个季度被公募基金减持,不过相比今年一季度,二季度的减持力度有所收敛。

另外,二季度公募基金对东方财富进行了较大幅度的减持。据统计,二季度公募基金减持东方财富8916万股,基金持股占流通股比例从一季度末的1.27%降至二季度末的0.61%。基金持仓东方财富的市值也从一季度末的21.9亿元大幅降至二季度末的8.55亿元,而同期东方财富股价的跌幅仅为17.8%。

在近年来东方财富的股价高点,公募基金对公司的持仓市值曾一度达到百亿级的水平。据统计,截至2022年二季末,公募基金对东方财富的持仓市值高达280.7亿元,基金持股占流通股比例达10%,遥遥领先其他传统券商。不过在随后的2022年三季度,公募基金就对东方财富进行了大幅减仓,持股占流通股比例降至5%。

另一方面,光大证券、浙商证券、国联证券等券商在今年二季度获公募较多增持,分别增仓377万股、347万股、754万股。其中浙商证券、国联证券具备并购重组概念,两家券商各自的并购重组计划都有重要进展在二季度落地,但从股价表现来看,两家券商在二季度纷纷冲高回落。

不过,总体来看,在最近两年时间内,公募基金对主要券商股的持仓大多都有不同程度的下降。例如,截至2022年二季度末,公募基金持股占东方财富、中信证券、华泰证券、国泰君安、国联证券的流通股比例分别为9.97%、1.68%、2.18%、0.67%、1.43%,至2024年二季度末持股比例则分别降至0.61%、0.31%、1.64%、0.05%、0.37%。

A股券商板块已有近半估值破净

今年上半年,A股券商板块中的多数个股处于下跌的状态。据中信建投统计,2024年上半年,证券板块表现显著弱于主要宽基指数,截至6月28日,证券指数较年初累计下跌13.4%,跑输同期万得全A指数5个百分点,并大幅跑输沪深300、上证指数。

这也使得券商股的估值进一步走低。据上述券商非银团队统计,2024年上半年末,券商行业PB(静态)水平为1.08倍,而2024年一季度末为1.19倍。

据Choice数据统计,截至7月19日收盘,A股券商板块中破净的个股数量多达24家,占比近50%,其中,有9只个股的PB水平不高于0.8倍。

值得一提的是,今年上半年,A股44家上市券商中,仅有4家累计涨幅为正,分别是首创证券(上涨20.6%)、国信证券(上涨4.8%)、浙商证券(上涨2.8%)和招商证券(上涨2%)。此外,西部证券等券商上半年的表现也较为抗跌。

由此来看,上半年市场表现靠前的券商主要系国资背景,并购重组相关操作落地的标的。在行业基本面整体未现拐点但是目前板块估值又较低的背景下,近期多家券商非银团队发布研报称对下半年券商行情持谨慎乐观态度,并且看好行业中的并购主题。

中信建投非银团队日前在研报中指出,我们对2024年下半年证券板块的行情判断是谨慎乐观的,建议投资者在货币政策、经济支持政策继续向好的同时,主要把握行业监管政策催化下的反弹和修复性行情。选股方面,短期重点关注并购主题下的中小券商,长期推荐关注资本市场改革受益的标的。

当前券商板块估值为1倍PB,处于历史低位

截图自:长城证券研报

长城证券非银团队近日发布研报指出,高层发声支持券商合并重组,券商“合并”可能成为潜在的投资主线。我们认为,未来几年证券行业的并购重组可能会加快,尤其是互补性重组可能落地较快。重点关注以西部证券、首创证券、浙商证券、国联证券、中国银河等为代表的个股。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。