每经记者|任飞 每经编辑|赵云

根据监管层最新安排,7月11日起,转融券业务暂停,存量转融券合约可以展期,但不得晚于9月30日了结。

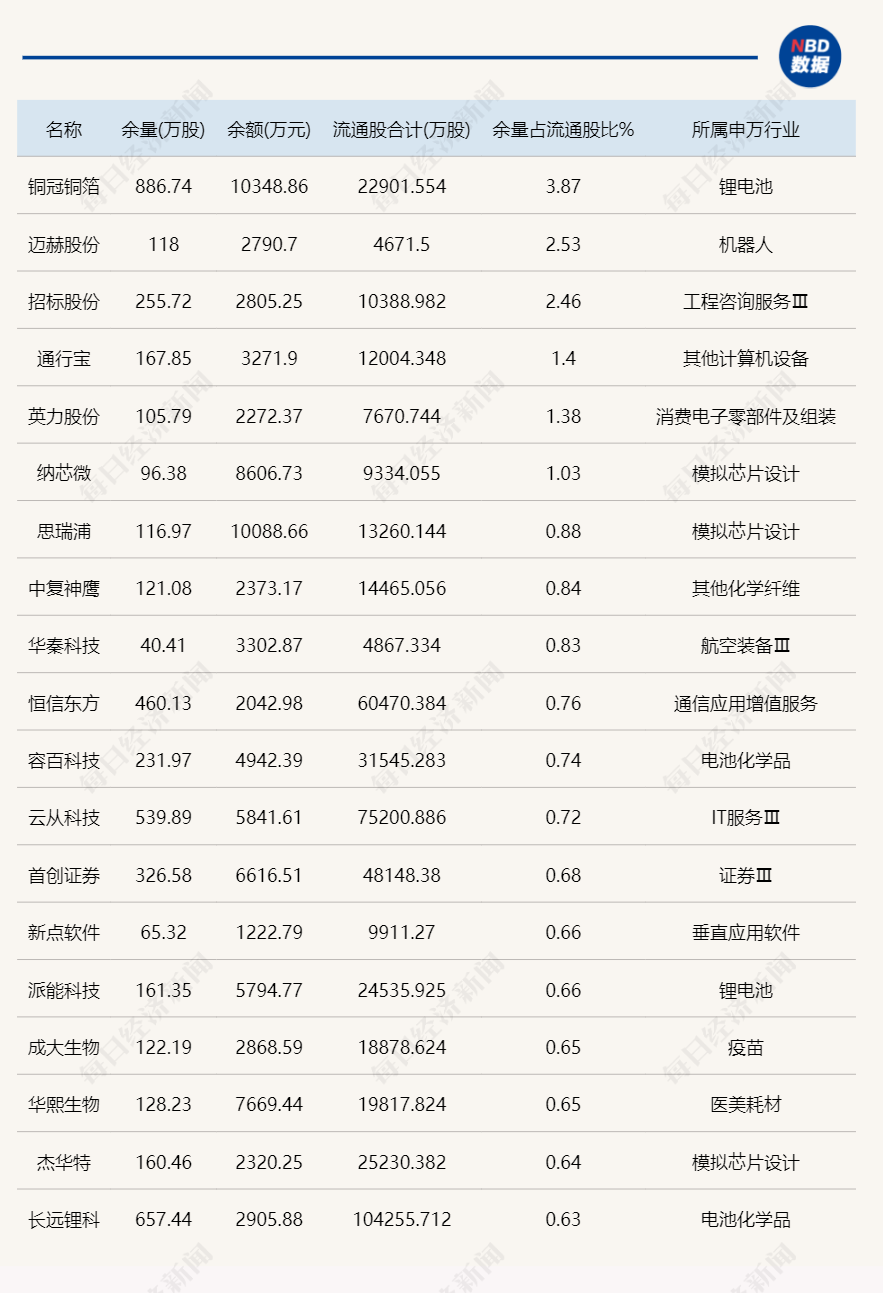

Wind统计显示,截至7月11日,A股上市公司中有2255家企业期末转融券余额为正;从余量股数占公司流通股本的比例来看,铜冠铜箔、迈赫股份、招标股份排位居前,比例均在2%以上,铜冠铜箔占比高达3.87%。

《每日经济新闻》记者注意到,绝大多数个股转融券余额股数占流通股本的比例低于1%,但随着了结日的临近,这部分余量将进一步缩减。有分析指出,对于融券卖出的投资人及机构而言,在到期之前可以采用以券还券或现金还券的方式进行,而短期内对于以券换券的个股而言,股价或存在一定的提振效果。

7月10日盘后,证监会关于进一步强化融券逆周期调节的具体举措出台,很多个人投资者深表振奋。

从记者了解的情况来看,投资界普遍认为,对这一政策对量化交易的规范化运作起到关键作用,对于投资公平性的维护见了真招。但与此同时,A股现阶段转融券业务的存量规模依然存在,对这些存量的处置,值得外界特别是中小投资者关注。

Wind统计显示,截至7月11日,A股上市公司中有2255家企业期末转融券余额为正,这意味着,有接近半数上市公司的股份在当前转融通系统中运作,随着了结日期的临近,这些股份需要从转通融系统中退出。

具体操作上主要有两种方式,一类是以券还券,另一种是现金还券。后者就是被业内诟病的上市公司大股东通过转融通实施变相减持的手段之一,而前者基于证券的高频买卖之需,更多属于量化投资人及机构的处理方式。

但从限制大股东变相违规减持的角度来看,未来以券还券的方式或将成为主流。而这种方式即在二级市场上通过买入股票来偿还此前从券商借出的同等数量股票,意味着短期内对于转融券余额较多且占流通股本比例较高的个股,有望得到还券人在二级市场上“抢筹”。

数据显示,从余量股数占公司流通股本的比例来看,铜冠铜箔、迈赫股份、招标股份排位居前,比例均在2%以上,铜冠铜箔占比高达3.87%。记者注意到,绝大多数个股转融券余额股数占流通股本的比例低于1%。

对融券卖出的投资人及机构而言,到期之前可以采用以券还券或现金还券的方式进行;而短期内对以券还券的个股来说,股价或受到一定提振。

暂停转融券对A股市场的利好效应,7月11日早盘已经有所反映。截至午间收市,A股有4883只个股上涨,绝大多数前述转融券有余个股被覆盖。

个股方面,铜冠铜箔股价高开10%以上,午间收盘报收12.47元/股,涨幅在6.86%,半天成交额在6.29亿元,已超过前日全天成交额;迈赫股份同样高开震荡上行,午间收市涨10.27%,半日成交额已经接近前日3倍。

但需注意的是,从个股涨幅排行来看,半天出现涨幅较大且存在转融券余额的个股当中,中小市值股票占了相当大的比例,但对于指数特别是上证指数的贡献依然有限。

不过,这些有余量的个股中也不乏公募基金的热门重仓股。

有分析指出,基金重仓股的估值企稳,尤其是热门重仓股的估值回归,对A股真正企稳的意义重大。有公募界人士在11日同《每日经济新闻》记者微信交流时提到,“短期内还券的需求会推升股价的上涨,毕竟缺少融券的持续性,存量融券就必然产生潜在的买方市场,其中也有大盘股、基金重仓股、指数成分股在内,有望进一步对指数的拉动产生正面影响。”

按照现阶段转融券余量占流通股本比例的排序来看,居前的个股当中,容百科技、华熙生物、爱美客、酒鬼酒、德方纳米等均是众多公募机构重仓的品种,目前转融券余量占流通股本比例排名在前30位。

当然,转融券的限制虽然对短期股价有所影响,但必须看到的是,转融券业务只算是融券业务的一部分。前述受访者坦言,转融券是第三方机构通过券商将券借给投机者卖出,而券商以自有证券出借的融券业务没有暂停,只是融券保证金提高到100%。未来股价的长期走势来自于企业基本面的改善,更重要的是要有增量资金入市。

部分转融券个股交易余额统计 来源:Wind

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。