每经记者|张寿林 每经编辑|张益铭

7月1日,人民银行公开市场业务操作室宣布,为维护债券市场稳健运行,在对当前市场形势审慎观察、评估基础上,人民银行决定于近期面向部分公开市场业务一级交易商开展国债借入操作。

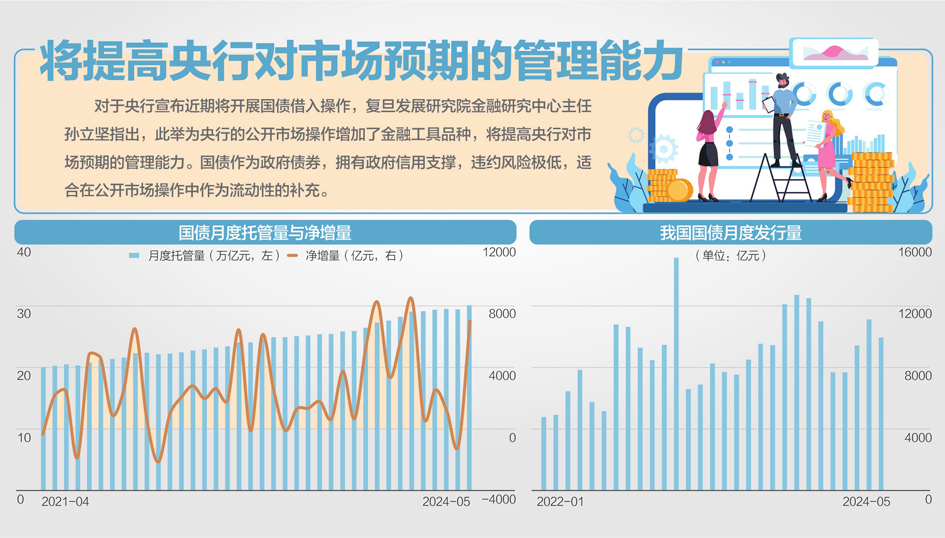

资料来源:Wind、国开证券研究与发展部杨靖制图

当日下午,国债期货整体翻绿,国债期货30年主力合约盘中降幅一度超1.1%。截至收盘,30年期国债期货(TL2409)报收108.440元,下跌1.160元,跌幅1.06%;10 年期国债期货(T2409)报收104.9175元,下跌0.385元,跌幅0.37%。

维护债券市场供需平衡

东方金诚首席宏观分析师王青团队分析指出,央行向部分公开市场业务一级交易商开展国债借入后,可以将这些国债在二级市场上出售,进而压低相关国债市场价格,推升相关国债收益率。这是本次公告发布后,债券收益率大幅度上升的原因。

目前来看,央行已决定在近期开展国债借入操作。王青团队据此判断,主要是借入10年期及以上期限的中长期国债,至于借入规模、是否或何时出售,将由央行根据债券市场形势而定。

本次公告发布的背景是,4月以来央行已多次提示中长期国债收益率偏低风险。其中,在陆家嘴论坛上,央行领导就曾明确指出:“当前特别是要关注一些非银主体大量持有中长期债券的期限错配和利率风险,保持正常向上倾斜的收益率曲线,保持市场对投资的正向激励作用。”

王青团队指出,这里提到的“利率风险”,主要是指一旦后期经济和物价水平明显回升,中长期债券收益率将大幅上行,届时持有这些债券的保险机构等非银行主体将遭受较大亏损。

该团队认为,本次公告意味着央行接下来将通过实际操作,影响二级市场债券供需平衡。就引导市场预期,避免中长期国债收益率较大幅度偏离相应政策利率中枢而言,会比之前的风险提示效果更强。

政策工具箱进一步充实

对于央行借入国债,中信证券首席经济学家明明团队分析指出,根据中国人民银行法,央行不得于一级市场认购国债,但其中第四章的第二十三条表明在二级市场买卖国债来实施货币政策在法理上是具备可行性的。历史上我国央行购买国债次数较少,资产负债表中“对政府债权”项目很少出现变化,其中比较明显的一次增长出现在2007年,源于央行在二级市场上买入了1.35万亿元的特别国债。

中国民生银行首席经济学家温彬表示,近年来,我国央行在货币政策操作中广泛使用国债作为质押品,并配合财政部开展国债做市支持操作,但从目前央行的资产负债表看,我国央行直接持有的国债体量占比并不高。

温彬认为,“在央行公开市场操作中逐步增加国债买卖”,是置于“去杠杆”的大背景下,对我国央行货币政策工具箱的进一步充实。我国央行买卖国债是调节流动性的常规货币政策工具,与海外经济体央行量化宽松(QE)、现代货币理论(MMT)、财政赤字货币化和政府债务货币化的政策安排和逻辑不同。

复旦发展研究院金融研究中心主任孙立坚指出,此举为央行的公开市场操作增加了金融工具品种,将提高央行对市场预期的管理能力。国债作为政府债券,拥有政府信用支撑,违约风险极低,适合在公开市场操作中作为流动性的补充。人民银行法第四章第二十三条列示了人民银行为执行货币政策可以运用的六种货币政策工具,其中就有“在公开市场上买卖国债、其他政府债券和金融债券及外汇”。

他进一步指出,央行在当前常用的回购交易、发行中央银行票据等传统品种基础上增加国债买卖,有利于增强货币市场流动性。须注意的是,作为多个货币政策工具中的一种,央行在公开市场操作中购买适量规模的国债,只是调节短期流动性,而不会带来货币超发的问题。

封面图片来源:资料来源:Wind、国开证券研究与发展部杨靖制图

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。